(来源:券商中国)

报告显示,截至2020年底,全行业分析师达3364人,较2018年底增长19.65%;2020年全行业的基金佣金分仓收入较2018年增长110%。

券商中国记者获悉,今年6月,中国证券业协会对证券公司2020年度发布证券研究报告业务经营情况统计,根据各公司报送的数据形成报告(《2020年证券公司发布证券研究报告业务经营情况统计报告》、《2020年证券公司发布证券研究报告业务经营情况统计表1-6》),并于近日向券商下发。

从该统计报告中,可以窥得当前证券研究行业的发展概貌。报告显示,截至2020年末,全行业共有95家券商设立研究部门,总人数达6150人,其中分析师占比54.69%,研究销售人员占比22.55%。2020年全年,95家券商共发布境内外上市公司和新三板挂牌公司研报85863份。

从服务机构类型来看,有16家券商的公募基金客户数超100家,在保险与保险资管客户服务中,中信证券独占鳌头,在QFII/RQFII机构服务中,中金公司摘得榜首。从佣金收入来看,2020年全行业的基金佣金分仓收入较2018年增长110%。

去年共发布8.59万份研报

券商研究行业的勤奋度一直为人所津津乐道,首先来看券商研报数量。

数据显示,2020年95家证券公司共发布境内外上市公司和新三板挂牌公司研究报告85863份。

统计显示,有82家证券公司开展了境内上市公司研究报告发布业务,合计发布了79741份研报,其中有33家券商去年发布了超过1000份研报,最多的一家券商去年共发布了5672份研报。有31家券商发布的研报数量在100份至1000份之间,还有18家券商发布的研报数量低于100份。

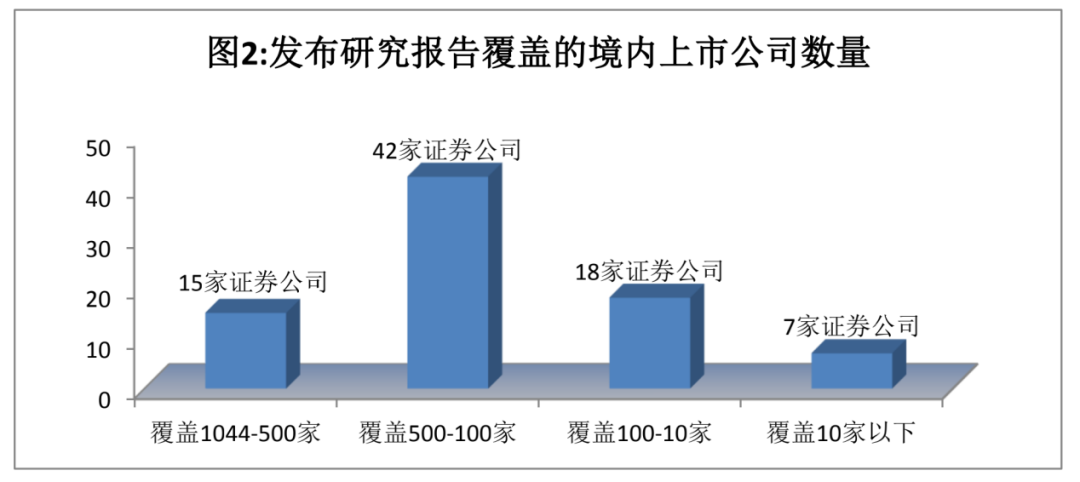

从各券商覆盖的境内上市公司数量来看,有15家券商覆盖了超500家上市公司,其中最多的券商覆盖了1044家上市公司,有42家券商覆盖的上市公司数量在100至500家之间。

此外,有48家证券公司开展了境外上市公司研究报告发布业务,去年共发布境外上市公司研究报告7994份,最多的券商覆盖了384家境外上市公司。

有19家证券公司开展了新三板挂牌公司研究报告发布业务,去年共发布新三板挂牌公司研究报告539份,最多的券商覆盖了144家挂牌公司。

去年超四分之一的分析师跳槽

再来看看券商研究的人员配备。

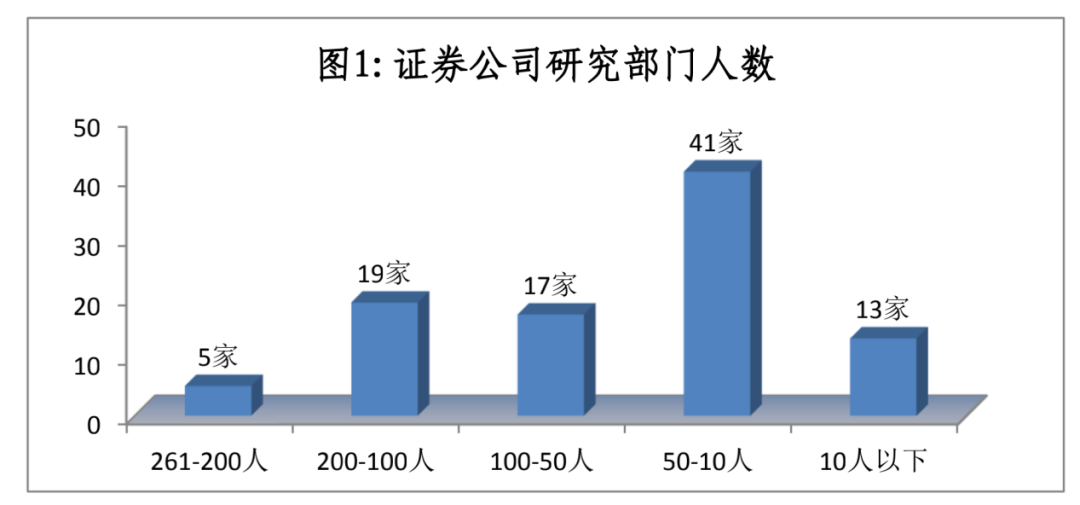

据统计,截至2020年底,有95家证券公司设立了独立的研究部门或研究子公司(以下统称研究部门),总人数6150人,各公司研究部门人数从几百人到几人不等。

95家券商中,有5家券商研究部门的总人数达到200人以上,有19家券商研究部门的人数在100人至200人之间。从人员分布来看,分析师达3364人,占比54.69%。此外,研究报告质量审核人员229人,占比3.72%,研究报告合规审查人员181人,占比2.94%。

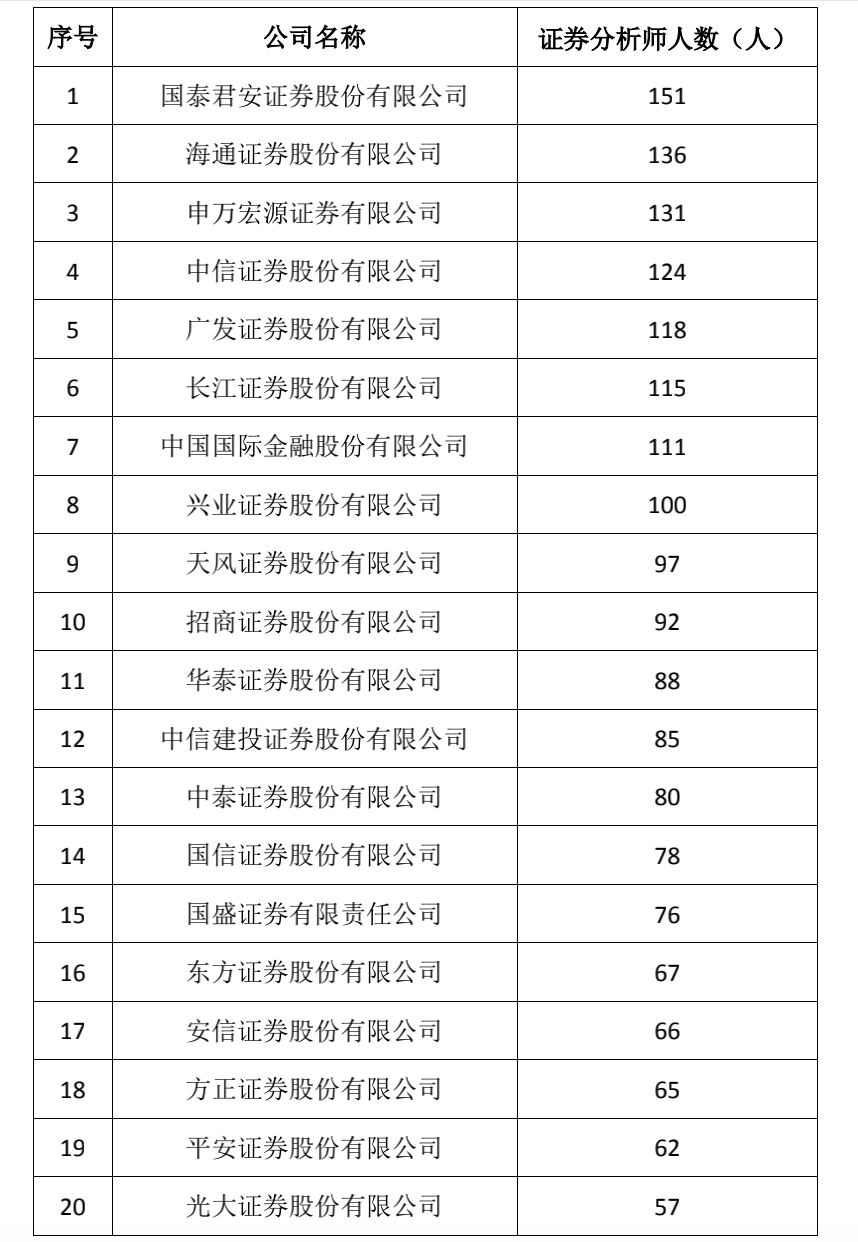

从占到券商研究部门主体的分析师来看,截至2020年末,分析师人数最多的券商有151位分析师,分析师人数前30位的公司分析师人数之和占全行业分析师70%。从分析师人数排名来看,国泰君安、海通证券、申万宏源分别以151人、136人、131人排名前三;中信证券、广发证券、长江证券、中金公司、兴业证券分列第4到8名,这八家券商的分析师人数均超过百名。

证券分析师行业一直以高流动性著称。统计数据显示,从在所在公司执业年限来看,3364名证券分析师中,在所在公司执业3年以上的有1469人,占比44%;在所在公司执业1-3年的有1112人,占比33%;在所在公司执业1年以下的占比23%。

值得一提的是,2020年各公司离职或跳槽到其他证券公司的分析师887人,占比26.36%;各公司研究部门新招聘人员2003人,占2020年底研究部门人员比例32.56%。

中信深耕险资、中金称雄QFII/RQFII服务领域

在研究销售业务方面,据统计,95 家公司中从事与发布证券研究报告业务相关的研究销售人员1387人,22家公司设立了独立的一级部门,从事与发布证券研究报告业务相关的研究销售业务。

根据统计,41家公司设立了首席经济学家,31家公司在境外设立了子公司,境外子公司中 25家公司设立了独立的研究部门,研究部门人员达到587人。

从券商研究所服务机构情况来看,公募基金(包括基金专户)仍是证券公司发布证券研究报告业务服务的主要对象。据统计,有79家公司为公募基金公司提供服务,54家公司为保险公司和保险资产管理公司提供服务,32家公司为QFII和RQFII机构提供服务。此外券商研究所服务的机构类型还包括商业银行及理财子公司、信托公司、财务公司等。

从统计数据可以看出,各家券商深耕的领域不尽相同,中信证券在保险及保险资管机构中稳居第一,而中金公司则稳坐QFII、RQFII机构服务的头把交椅。

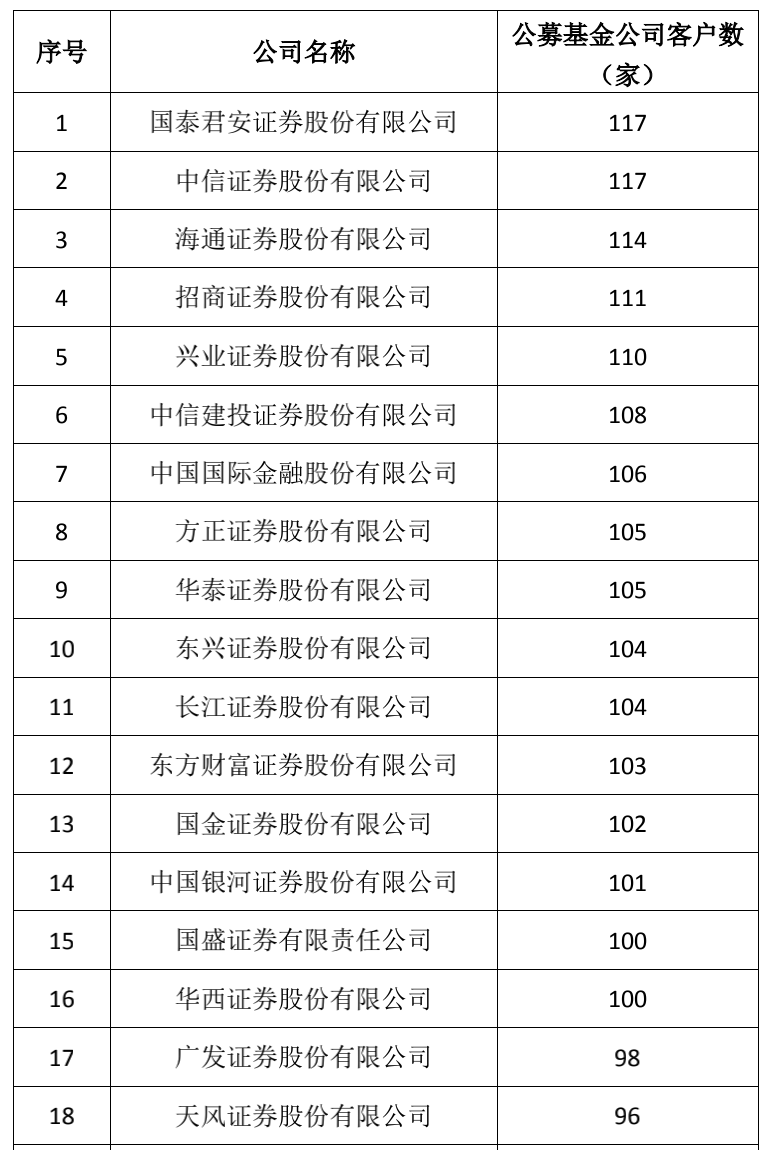

具体而言,从公募基金客户数排名情况来看,有16家券商的公募基金客户数超100家,国泰君安、中信证券以117家公募基金客户并列第一,海通证券、招商证券、兴业证券则分列第三至第五位。

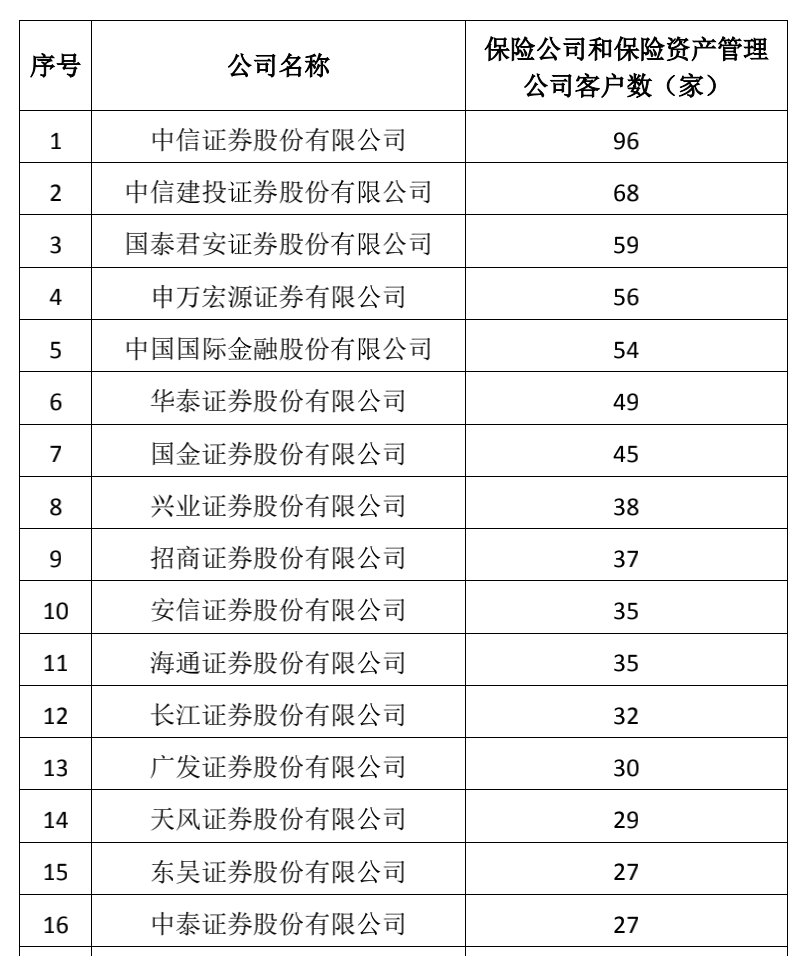

从保险公司和保险资管客户数排名来看,中信证券以96家稳居第一,中信建投、国泰君安分别以68家、59家的数量排名第二、第三位。

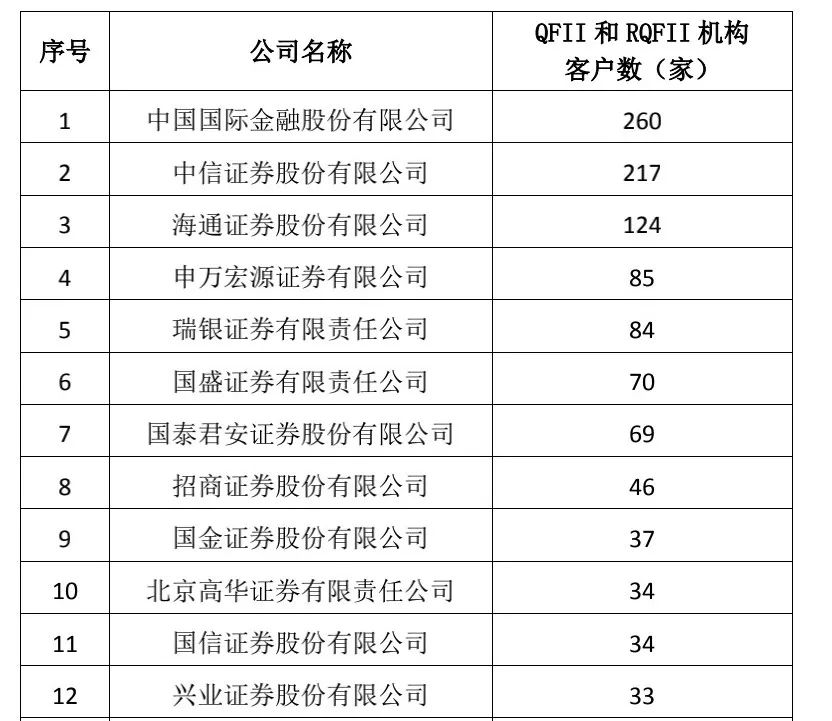

从QFII、RQFII机构客户数排名来看,中金公司与中信证券遥遥领先,分别拥有260家、217家客户,其次是海通证券,达124家。此外,申万宏源、瑞银证券、国盛证券、国泰君安服务的QFII、RQFII机构数也较多,分别为85家、84家、70家、69家。

中信证券公募佣金占有率超10%

报告还披露了各券商在公募基金与其他机构的佣金分仓收入。

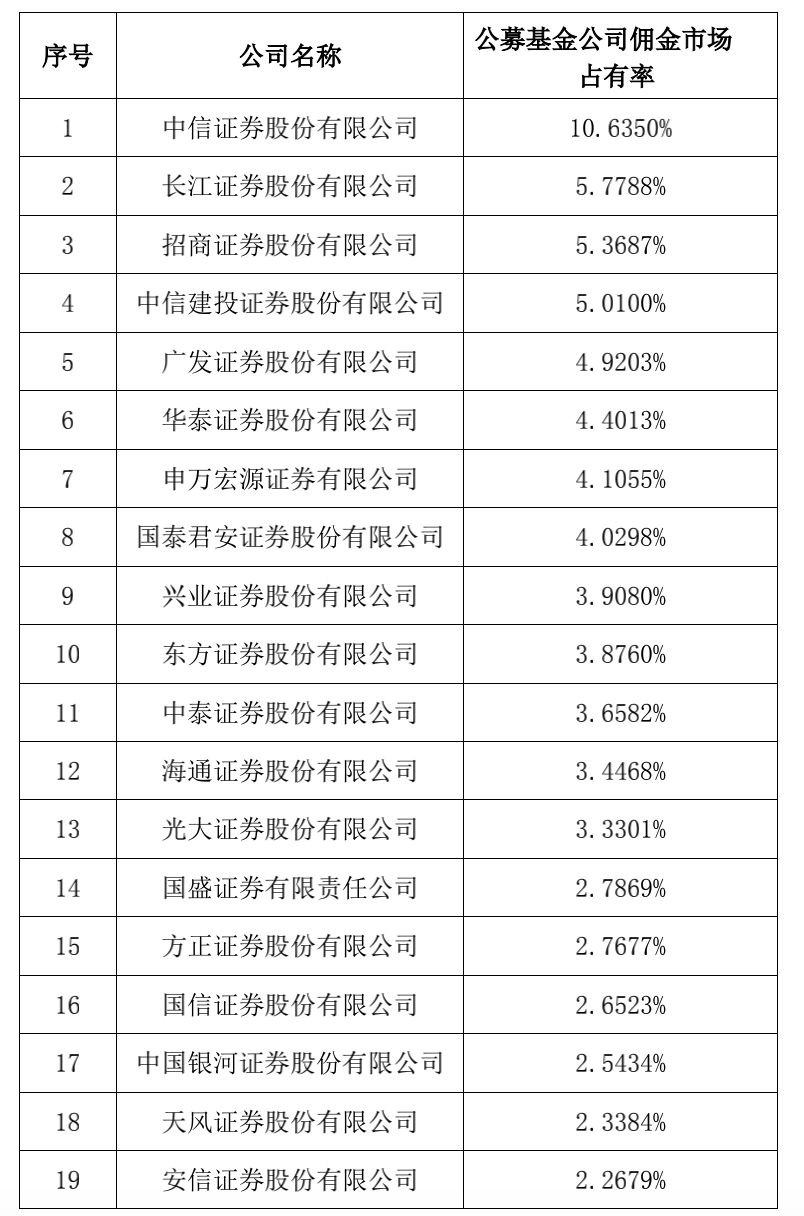

数据显示,2020年证券公司发布证券研究报告业务服务的公募基金公司(包括基金专户)客户佣金收入为156亿元,较2019年大幅提升,佣金分仓收入前30名的公司佣金收入占全行业91%,显示行业集中度较高。

从公募基金公司佣金市场占有率来看,中信证券以10.64%的占有率遥遥领先,长江证券、招商证券、中信建投证券则分列第二至四名,占有率分别为5.78%、5.37%、5.01%。

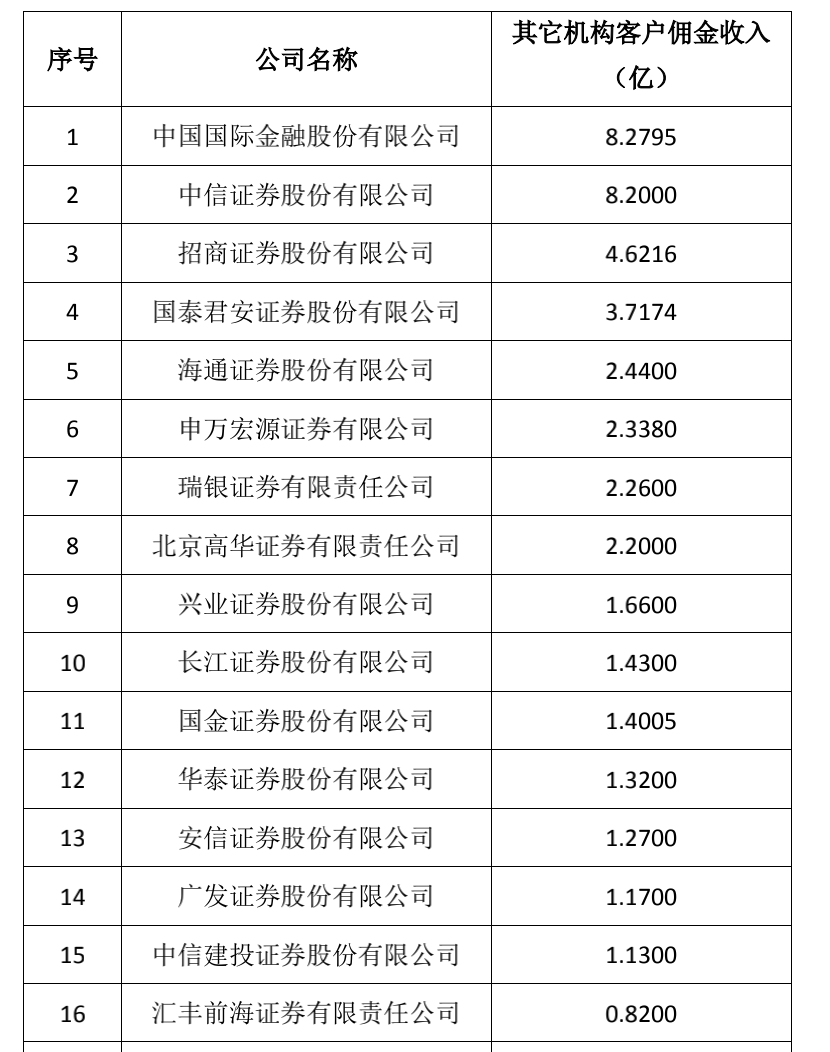

从保险公司、保险资管、QFII和RQFII机构、私募等其他客户来看,上述机构的佣金收入合计达到51.66亿,约为公募基金公司佣金收入1/3。从排名来看,中金公司、中信证券分别以8.28亿元、8.2亿元夺得状元与榜眼,并与第三名的招商证券(4.62亿元)拉开了差距。

2020年基金佣金分仓收入较2018年增长110%

报告还指出,行业发生了一些积极变化:

一是分析师队伍不断壮大,服务机构客户数量进一步增加。

近几年各公司都加大分析师的培养和招聘,分析师人数也较往年有较大增长。据统计,截止 2020年底全行业分析师人数3364人,较2018年底增加661人,增长19.65%,注册登记分析师的证券公司由2018年的82家增加到2020年的95家。

发布研究报告业务服务的机构客户数量进一步增加,范围不断扩大。2018年分别有73家、42家和29家证券公司为基金公司、保险(保险资产管理)公司、QFII和RQFII机构客户提供发布证券研究报告业务服务,2020年分别增加到79家、54家和32家。

服务机构客户的佣金收入也有较大幅度增长,2020年全行业的基金佣金分仓收入较2018年增长110%,服务的保险(保险资产管理)公司、QFII和RQFII机构、私募基金公司的佣金收入较2018年增长91%。部分公司如中金公司、中信证券、招商证券、国泰君安在服务公募基金以外的机构客户方面持续发力,相应的佣金收入也增长明显。

报告认为,2020年机构客户佣金收入大幅增长既有市场持续向好,交易量增加的原因,也有证券公司加大对机构客户的服务,机构客户数量增长原因。

二是对证券分析师的考核方式不断完善、优化。

据统计,目前各公司对分析师等研究人员的考核主要由合规展业、客户评价、佣金派点、工作量和研究报告质量、对公司其他业务研究支持等指标构成,各公司综合考虑上述多种因素,设立分析师等人员的考核激励标准。各公司不再将分析师参加外部评选获奖情况作为对分析师的考核依据,之前该项指标在分析师考核中占据较大比重,有的公司达到70%以上。

报告认为,建立科学、合理的分析师考核体系非常重要,直接影响到分析师的工作积极性和执业行为,各公司应认真做好该项工作。目前各公司对有关考核指标权重设定是否科学、合理,例如研究报告质量考核指标,各公司还需进一步论证。

三是充分发挥智库作用,积极履行社会责任。

根据各公司报送的数据统计,2020 年证券公司研究部门接受各类委托研究课题235个,既涉及到经济金融、资本市场改革发展、外汇市场、国企改革等领域;也涉及到实体经济、资本市场、行业发展,投资管理、上市公司发展、绿色金融等各个领域。此外还接受集团公司、控股股东委托的相关研究。

此外,统计报告还指出了行业存在的一些问题:

第一,研究报告质量控制和合规管理仍需加强。统计数据显示,研究报告质量控制和合规审查人员人数占比偏低,将影响研究报告质量控制和合规审查效果。近年来媒体曝光和协会执业检查中发现的一些研究报告质量问题,反映部分公司研究报告质量控制和合规审查环节管控薄弱,未能发挥好应有的监督作用。

第二,部分公司邀请外部专家较频繁,相关会议管理存在较大风险隐患。中证协根据统计和自律管理了解到,部分公司邀请外部专家较频繁,一些公司对专家身份未能认真确认核实,对参加电话会议的人员未能进行有效管控,在专家邀请和会议管理方面存在较大风险隐患。

第三,行业的研究服务能力有待进一步提升。行业同质化研究较突出,高质量研究报告较少,而且随着注册制全面实施、北交所设立,上市公司数量和行业领域不断增加,外资研究机构逐步进入,市场发展对行业的研究服务能力提出新的挑战。