(来源:券商中国)

近200家公司IPO进程被中止?虚惊一场!

9月30日晚间, 创业板“中止审核”的公司赫然增加了131家,同时上交所科创板也多了57家公司IPO中止。从交易所披露的原因来看,这些公司上市申请文件记载的财务资料已过期,需要补充提交。记者从拟上市公司方面获知的信息也表明,“好事多磨,要等三季报,估计十一月份恢复”。

虽然在新股发行常态化下,IPO节奏加快,但交易所对公司质量的把关并没有放松,甚至有审核趋严的势头,IPO通过率甚至略有降低,“终止/中止审查”成为IPO市场的常态,主动撤回申请材料也屡见不鲜。正如业内人士所言,“提高上市公司质量和提高直接融资比重一定是齐头并进的”。

创出“深圳速度”的东风集团撤回上市申请

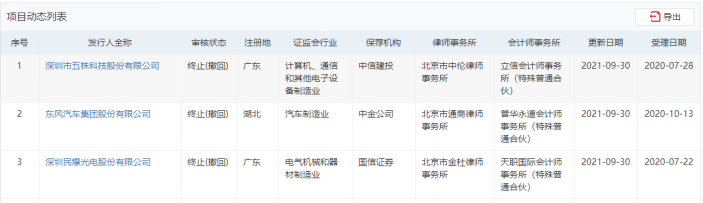

9月30日晚间,深交所创业板披露最新动态,3家拟IPO企业先后撤回了发行上市申请,分别为深圳民爆光电股份有限公司、深圳市五株科技股份有限公司和东风汽车集团股份有限公司。

分别来看,民爆光电是专业制造LED光电系列产品的元器件制造商,集研发、设计、生产、销售及服务为一体,计划发行股份不超过2617万股,拟募集资金12.04亿元,将用于建设投资LED照明灯具自动化扩产项目、民爆光电研发中心建设项目以及补充流动资金项目。其IPO进程在2020年8月19日进入已问询状态,目前排队超过了一年,在此期间与交易所进行了5轮问询与回复,最终选择9月30日撤回申请。

五株科技主营业务为印制电路板的研发、生产和销售,产品广泛应用于4G/5G网络与通信基础设施、智能手机、消费电子、高端服务器、计算机和存储、工控医疗、汽车电子、新能源、航空航天等领域。该公司拟公开发行不超过7859万股,拟募资18亿元,将用于江西志浩高精密电路板项目、补充流动资金等。

值得一提的是,位列其中的东风集团,在上市过程中还创下了“闪电问询”的最快纪录——2020年10月13日递交创业板IPO申请并获得受理后,10月17日就获得交易所问询,中间只隔了4天,且该公司在12月11日已经上会并获得通过。

招股说明书显示,东风集团此次计划募集资金投资项目规模为210.33亿元,如若成功将打破金龙鱼此前创下的纪录,成为创业板开板以来发行规模最大的IPO。

然而好事多磨,此番备受市场瞩目的进程随着公司提交撤回申请戛然而止。

除了创业板市场,科创板9月30日晚间也有撤单企业。上交所官网显示,苏州晶云药物科技股份有限公司科创板IPO处于终止状态。晶云药物是一家专注于药物晶型研发服务和晶型技术产业化的创新型企业,去年8月末首次披露招股说明书至今,与交易所也进行了4轮问询和回复的“博弈”,今年3月22日科创板上市委审核了公司IPO事项,不过遭到暂缓审议。值得关注的是,该公司IPO的保荐律所为北京市天元律师事务所,而该律所正是8月份因被证监会立案调查,从而导致沪深两市多家公司IPO集体被中止的中介机构之一。

近200家公司IPO被“中止”?今年上市“变严格”

9月30日晚间,创业板“中止审核”的公司赫然增加了131家。同日,上交所科创板也多了57家公司IPO中止。

据交易所披露的原因来看,两市突增近200家公司被中止均为“发行上市申请文件中记载的财务资料已过有效期,需要补充提交”。南方一家拟在创业板上市的企业负责人告诉券商中国记者,“公司正在积极准备三季报,预计11月份可恢复审核。”

以创业板为例,《深圳证券交易所创业板股票发行上市审核规则》中明确:招股说明书的有效期为6个月,自公开发行前最后一次签署之日起算。发行人应当使用有效期内的招股说明书完成本次发行。招股说明书中引用的财务报表在其最近一期截止日后6个月内有效。特别情况下发行人可以申请适当延长,延长至多不超过3个月。财务报表应当以年度末、半年度末或者季度末为截止日。

而出现发行上市申请文件中记载的财务资料已过有效期的情况,需要补充提交,且发行人、保荐人和证券服务机构应当及时告知交易所,交易所将中止发行上市审核。因此这次沪深两市拟IPO公司被批量中止并无大碍,在补充完三季度财务情况后即可恢复排队。

Wind数据统计,今年前三季度,上交所有200家企业完成IPO,深交所有172 家企业完成IPO。其中双创企业是上市主力,上交所科创板上市企业126家,首发募集资金1153.07亿元;深交所创业板上市企业145家,首发募集资金870.30亿元。

在监管趋严的大背景下,“终止/中止审查”成为IPO市场的常态。在今年375家上发审会的公司中,“未通过”数量达20家,“暂缓表决”和“取消审核”分别为11家与9家,这三组数据在去年同期分别为4家、11家与2家。与此同时,创业板注册制年内共有87家公司主动撤回申报材料。且随着科创板开市两周年有余,被终止的数量累计来到132家,这与341家已上市数量相比,已是相当大的占比。

数据统计,今年9月份,IPO过会率仅有87.1%,位居年内月度过会率倒数第三低,这一数值小于年内平均值88.8%,更小于去年的95.71%。这意味着随着新股发行节奏加快,注册制背景下,交易所并没有放松对拟IPO公司质量的把关,反而收紧了尺度。

科创板IPO审核是否趋严?上交所党委委员、副总经理董国群在首期“科创沙龙”上直言,“如果不是高质量的(企业),要缓一缓,把功课做足、做好。” 董国群表示,科创板已上市公司生物医药、集成电路、高端装备等领域形成产业集聚效应。但监管部门一手是喜气洋洋敲锣打鼓上市,一手是拿着刀剑指向高风险的上市公司组织。如果公司没有准备好,没有达到高质量的要求,建议公司先花时间把功课做扎实。

上海市金融工作党委委员、金融局副局长李军认为,提高上市公司质量,就要从源头上把好入口关,但同时需要提高企业的直接融资比重。“值得注意的一点是,新股发行常态化从2016年11月份开始坚持到现在,所以提高上市公司质量和提高直接融资比重一定是齐头并进的。”