近日港交所披露信息,上海康耐特光学科技集团股份有限公司(以下简称“康耐特光学”)已向港交所主板提交上市申请,国泰君安国际为独家保荐人。据了解,这是该公司第二次递表港交所。

作为国内最大的树脂镜片出口商,康耐特光学近三年的营收和净利润均呈上升趋势;但另一方面,因原材料和市场均在国外,康耐特光学被视作“两头在外”的风险敞口型公司。

今年前五月营收超5.3亿元

镜片最低售价4.9元

招股书显示,康耐特光学为中国领先的树脂眼镜镜片制造商,产品曾在美国、日本、印度、德国等80个国家进行销售。

根据弗若斯特沙利文报告,按2020年树脂眼镜镜片制造产量计算,康耐特光学在中国树脂镜片制造商中排名第一,市场份额约为8.5%;按2020年的树脂眼镜镜片出口值计算,公司为中国最大的出口商,市场份额约为7.3%;按2020年树脂眼镜镜片所得收入计算,公司在全球排名第九,市场份额约为0.4%,且为全球十大市场参与者中唯一一个总部位于中国的集团。

据了解,康耐特光学的产品主要分为标准化镜片和定制化镜片,且大部分收入来自标准化镜片的销售。2018年至2020年,公司标准化镜片收入占总收入百分比均超过80%。

其中,标准化镜片产品按折射率划分主要有1.499、1.56、1.60、1.67及1.74五种。按照弗若斯特沙利文报告,在一定的矫视能力下以及并无计及添加至镜片的其他功能,折射率越高,售价越高。

招股书数据显示,截至2021年6月31日止5个月,公司标准化镜片的平均售价为8.14元;其中平均售价最低的为1.499折射率的标准化镜片,仅为4.93元。

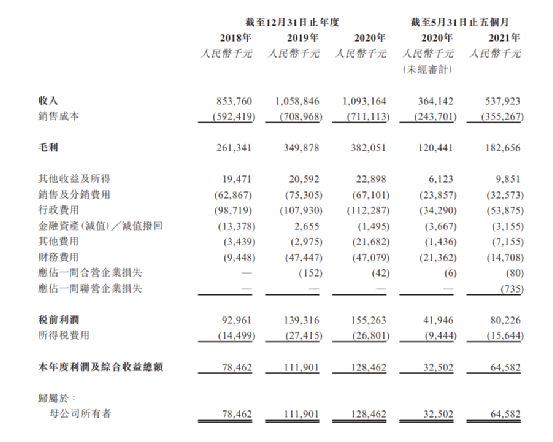

虽然镜片售价低,但依旧带来了可观的利润。招股书显示,2018至2020三个年度,公司分别录得收入8.538亿元、10.588亿元及10.932亿元,净利润分别为7850万元、1.119亿元及1.285亿元;毛利率分别为约30.6%、33.0%及34.9%。

2021年5月31日,公司收入5.37亿元,和去年同期的3.64亿元相比增加47.7%;净利润6460万元,和去年同期的3250万元相比增加98.8%。

“两头在外”,面临诸多不确定风险

公开资料显示,上海康耐特光学有限公司成立于1996年,2010年3月在深交所创业板挂牌上市。2016年,公司斥资23.4亿元收购了以金融服务业务为主的上海旗计智能科技有限公司。

此后,由于金融业务与树脂眼镜镜片制造的平行发展导致资源竞争及管理层焦点分散,公司决定对两个业务的运营进行策略性梳理,并重新组合各自业务实体、资产及负债,成为两个单独实体。

2017年8月,康耐特将其公司名称变更为上海康耐特旗计智能科技集团股份有限公司(简称“康旗股份”);到2018年底,康旗股份就已全面剥离光学镜片生产销售业务,主营“大数据金融科技”;而下属眼镜镜片业务则通过业务重组,分拆至上海林梧实业有限公司(简称“林梧实业”)。

2019年12月,康旗股份将公司名称更改为旗天科技集团股份有限公司(简称“旗天科技”),股票代码不变。

2020年10月,林梧实业变更公司名称为“上海康耐特光学科技集团有限公司”。

今年2月,该公司再度更名为上海康耐特光学科技集团股份有限公司。并于今年4月向港交所发起了第一次上市冲刺。

值得注意的是,此前康耐特在2010年初登创业板时,曾被称作“国内树脂镜片行业领军企业”、“冲向海外市场的中国镜片业王牌”而被给予厚望,不过上市之后业绩不如预期,净利润连续三年同比下降,且下降幅度逐年增大。

除了这段“上市业绩即变脸”的黑历史,康耐特光学还因原材料和市场主要在国外,而被划为“两头在外”的风险敞口型公司。

原材料方面,招股书表明,公司用于生产眼镜镜片产品的树脂单体大部分由一家日本化工企业供应,2018年至2020年年度,该供应商占公司的采购总额约40.5%、41.8%、41.5%,截至今年5月31日,占比则为41.6%。由于原材料主要依赖进口,一旦业务往来减少、受阻或者终止,都会对公司的业务运营带来重大影响。

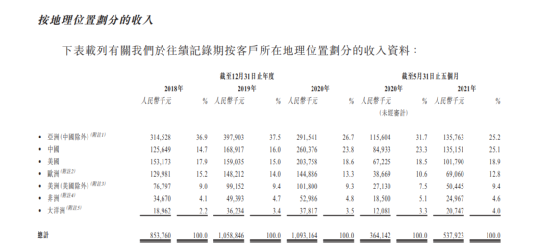

市场方面,招股书数据显示,康耐特光学的营收主要来自境外。2018年至2020年,公司来自中国以外的地区的收入分別占当期总收入的85.3%、84.0%和76.2%;截至今年5月31日,来自境外收入占总比为74.9%,去年同期为76.4%。

由于业务销售主要来自海外,公司的业绩的就会很容易受到全球性波动因素、汇率因素、贸易壁垒等风险影响。而在招股书的风险因素里,康耐特光学也直言,预计将来产品的出口和销售将继续占收入很大部分,公司面临着与海外销售及运营相关的许多风险及不确定性。