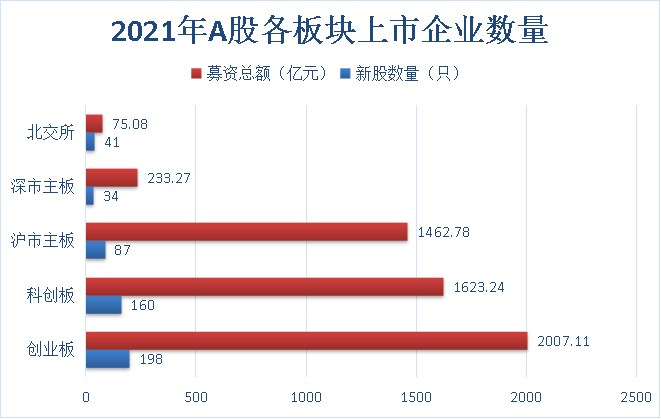

据wind数据披露,截至12月29日,2021年A股共有520家企业上市,较2020年增加83家,同比增长18.99%,具体来看,核准制下上市121家(包括沪市主板87家、深市主板34家),注册制下上市399家(包括科创板160家、创业板198家、北交所41家);520只新股募资总额为5401.48亿元,较2020年同比增长12.40%。在注册制持续推进下,A股IPO新股发行规模不断扩大。

年内上市520只新股,注册制发行占比76.73%

截至12月29日,2021年A股市场共有520只新股上市,募资总额为5401.48亿元,上市新股数量和募资总额分别较2020年同比增加18.99%、12.40%;具体来看,年内创业板上市198只新股,共计募资1462.78亿元;科创板上市160只新股,共计募资2007.11亿元;沪市主板上市87只新股,共计募资1623.24亿元;深市主板上市34只新股,共计募资233.27亿元;北交所上市41只新股,共计募资75.08亿元。

注册制下,创业板、科创板、北交所共上市399只新股,占比76.73%;共计首发募资3544.97亿元,占比65.63%。

数据来源:wind

据开源证券研报,过往核准制对企业资本结构、规模、盈利能力等提出较高要求,处于成熟期的大型企业更容易获得主板上市机会;而在注册制下,企业的发行上市以信息披露为核心,上市审核效率显著高于核准制,大大提高了上市公司的融资效率,而上市效率的提升推动IPO大扩容,科创板、创业板、北交所设置的多元化上市条件使得处于不同成长阶段的中小型科技创新企业的上市成为可能。

另外,在2021年12月8日至10日召开的中央经济工作会议上,更是首次将全面实行股票发行注册制写入2022年经济工作安排,这表明我国以全面注册制为牵引的资本市场改革有望进一步提速,全市场注册制改革2022年实施可期。

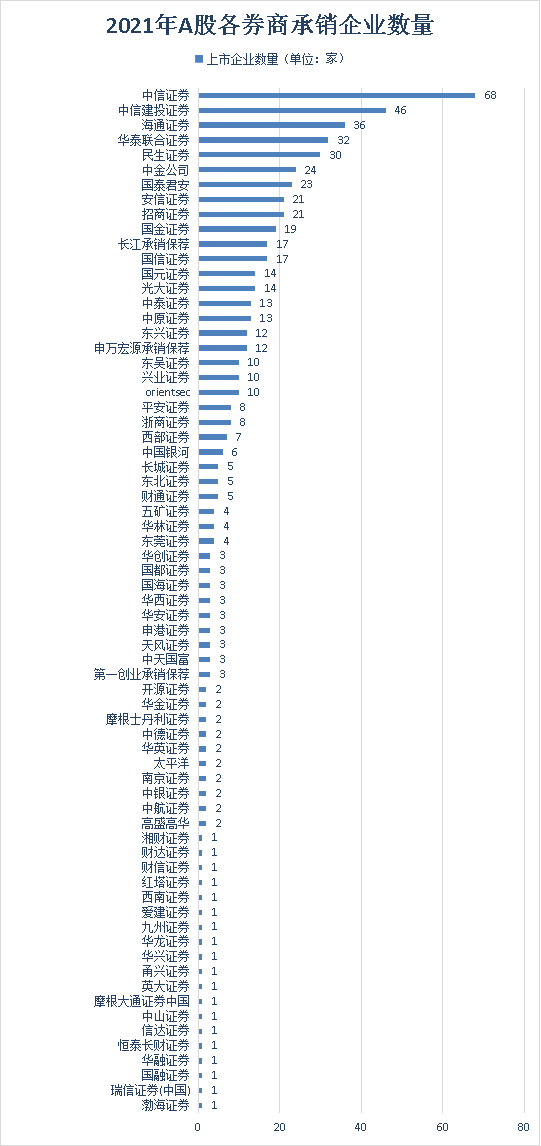

69家券商参与承销,中信证券占据榜首

今年,在注册制下IPO逐渐由“重审核、轻发行”向“严审核、重发行”转型,而随着市场化定价机制、保荐跟投机制、战略配售等相关要求的进一步明确,券商投行业务格局或将发生转变。注册制下对投行机构的定价能力、销售能力、资本实力等提出更高的要求,资产定价能力将成为证券能否成功发行的关键因素,市场化的承销能力、定价能力成为投行机构的核心竞争力,而强制跟投机制下还要求投行机构具备一定的资本实力。

据wind数据披露,截至12月29日,共有69家券商参与2021年520只IPO新股承销,其中中信证券较去年增加27单,并以68单承销新股、869.88亿元承销募资总额占据“双料”榜首;中信建投年内共保荐46单、承销金额539.57亿元,按保荐项目计,居第二位;今年频遇“滑铁卢”的海通证券则以承销保荐36单位列第三位,承销金额315.29亿元。此外,中金公司年内承销24单,但承销金额总计却有805.08亿元,若按承销项目数量计,中金公司居第六位;若按承销金额计,中金公司仅次于中信证券位列第二名。

数据来源:wind

另外,财经网发现今年的IPO承销行列中,出现13张新面孔,其中有不少中小券商涌入IPO承销行列,包括财达证券、财信证券、九州证券、华金证券、华兴证券、甬兴证券、英大证券、太平洋证券、恒泰长财证券、五矿证券、中原证券等,譬如,中原证券去年未有承销项目上市,而今年中原证券则以承销13单、承销金额累计78.55亿元位列第15名。此外高盛高华、摩根大通证券中国也挤入2021年A股IPO承销行列,分别承销2单和1单。

相比之下,万联证券、东海证券、方正承销保荐、国开证券、瑞银证券、德邦证券、首创证券、广发证券等8家券商则退出了2021年IPO承销名单。

财信证券研报分析称,注册制下投行业务的本质将由单一的承销保荐演变为为企业提供全生命周期服务,投行靠牌照吃饭、靠资源吃饭的特点被打破,投行业务资本化成为转型方向,而在投行资本化发展趋势下,资本实力强、全业务链服务能力强的券商具备明显优势。

计算机、通信和其他电子设备制造业最多,粤、浙、苏新股占比过半

Wind数据显示,截至12月29日,2021年上市的520只新股分别所属58个大类行业,其中计算机、通信和其他电子设备制造业年内上市新股数量最多,共上市62只新股,累计募资637.24亿元;专用设备制造业与化学原料和化学制品制造业次之,分别以54只、37只新股数量位列第二位和第三位;值得一提的是,今年备受市场关注度额医药制造业与软件和信息技术服务业均有31只新股上市,并列第四位。

除此之外,2021年上市新股数量超过10只的行业还有通用设备制造业、专业技术服务业、汽车制造业、金属制品业、橡胶和塑料制品业、生态保护和环境治理业、铁路、船舶、航空航天和其他运输设备制造业以及仪器仪表制造业,分别有25只、22只、19只、16只、16只、13只、12只、12只新股上市,其中金属制品业与橡胶和塑料制品业并列第十。

数据来源:wind

若按所属行政区域划分,520只新股分别位于全国29个不同地区,其中广东省2021年上市91只新股、浙江省上市87只新股、江苏省上市86只新股位列前三,三地区共计上市264只新股占比过半。此外,上海和北京年内则分别有48只、39只新股在A股市场上市。

数据来源:wind

中国电信为年内最大IPO,读客文化首日大涨1942.58%

Wind数据显示,截至12月29日,在年内A股市场上市的520只新股中,仅有106只新股实现超募,其中超募最多的新股为禾迈股份,该股首发价格557.80元/股创A股历史新高,原拟募资7.30亿元,最终实现近八倍超募首发融资55.78亿元;172只新股首发募集资金与预计持平;另有242只新股未能足额募资,其中科德数控、孩子王、昀冢科技、利通科技、睿昂基因等9只新股实际募资额不足预期三成。

若按首发募资资金总额统计,则2021年A股前十大IPO依次分别为中国电信、三峡能源、百济神州、沪农商行、和辉光电、时代电气、大全能源、禾迈股份、义翘神州、天能股份,前十大IPO合计募资1389.64亿元,占比27.56%。其中,中国电信、三峡能源、百济神州则分别以479.04亿元、227.13亿元、221.60亿元的募资额占据前三。

数据来源:wind

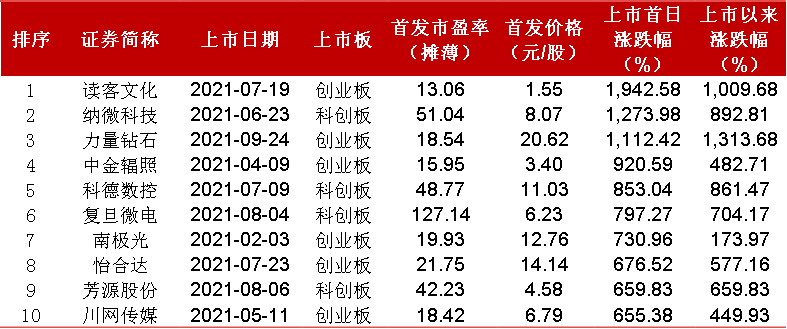

若按上市首日涨跌幅计,则2021年新股上市首日表现最好的十只新股依次分别为读客文化、纳微科技、力量钻石、中金辅照、复旦微电、南极光、怡合达、芳源股份、川网传媒。

读客文化以1.55元/股的首发价格、13.06倍的首发市盈率(摊薄)博得1942.58%的首日涨幅,按一签500股计,读客文化首日可为中签者带来1.51万元的单签收益,截至12月29日收盘,读客文化报17.2元/股,上市以来股价相对发行价涨幅1009.68%。力量钻石发行价18.54元/股,发行市盈率(摊薄)18.54倍,2021年9月24日上市,首日大涨1112.42%,单签收益可达11.47万元,截至12月29日收盘,力量钻石报291.50元/股,较发行价涨幅1313.68%。

数据来源:wind

2021年9月8日,证监会及沪深交易所先后发布文件对《上海证券交易所科创板股票发行与承销实施办法》及《创业板首次公开发行证券发行与承销特别规定》中的询价环节进行修订,主要从定价机制和报价监管两方面优化新股询价制度。

那么在新规发布实施后,对IPO新股发行市场产生哪些影响呢?

据开源证券研报分析,新规落地初期,新股上市首日涨幅普遍下滑,同时受频繁的首日破发现象影响,科创板和创业板的打新收益呈波动下滑趋势;但在新规落地中后期,在市场化的调节下,新股定价提高带来了募资总额的上涨,打新账户数减少、入围率下降带来了中签率的提升,叠加破发出现后打新投资者报价逐步走向均衡,打新收益已逐步企稳回暖。

王苗苗/文