当“抢装”潮水褪去,风电上市企业面临真正的洗牌和白马重估。

近日,A股中报落下帷幕,据财经网不完全统计,上半年40家风电上市企业中,一半公司净利润同比下滑。这些公司主要集中于铸件、塔架等风电零部件环节。

整机厂商业绩“冷热不均”,海上风电“头号玩家”明阳智能净利润同比翻倍,电气风电、运达股份利润水平近腰斩。

与此同时,平价时代下不断降低的风机价格,以及能源转型需求,提高风电运营企业盈利空间,8成企业净利润同比增长。

与去年的“供不应求”、业绩普涨相比,今年上半年风电企业的业绩分化明显。后“抢装”时代,风电行业哪些环节还能乐观看待?“风口”在哪?

6成零部件企业利润下滑,叶片、海缆业绩稳定

风电产业链可以简单分为上游的原材料和零部件,中游整机厂商及下游的运营商。一台陆上风机主要由基座、塔筒、机舱、轮毂和叶片构成,法兰将塔筒连接起来,轴承是众多零部件的“关节”。海上风电则增加了海缆、基础桩等零部件。

在整个风电机组成本中,齿轮箱、叶片、发电机、塔筒、轴承是风机成本中占比较高的环节。主轴轴承是风电产业链中国产化程度最低的环节,主要原材料为钢锭。

风电叶片市场集中度较高,国内头部企业为时代新材、中材科技,上游原材料主要包括玻璃纤维、环氧树脂和芯材等。

另外,随着海上风电迎来增长期,海缆作为海上风电必备的传输媒介,需求同步增加。

上述特征也映射到风电零部件企业上半年的业绩表现中。

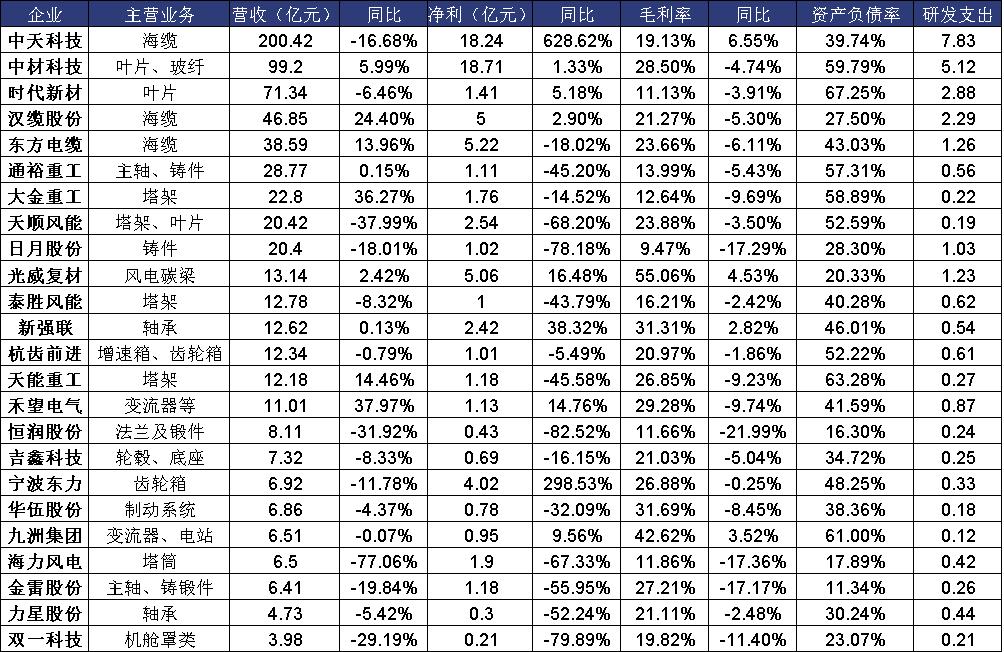

营收方面,25家零部件企业中,7家同比增长,海缆制造商中天科技,叶片、玻纤制造商中材科技、叶片商时代新材排名前三,分别为200.42亿元、99.2亿元和71.34亿元。

营收降幅明显的为海力风电、天顺风能和恒顺股份,分别同比下滑77.06%、37.99%和31.92%。

海力风电主营产品为塔筒,报告期内,其风电塔筒营收同比下滑91.38%,毛利率减少17.71个百分点,该公司将原因归结于“海上风电平价上网初期,下游客户项目建设速度较‘抢装潮’期间放缓,公司销售规模下降”。

数据来源:wind 财经网制图

从盈利角度来看,24家零部件企业中,9家利润同比增长,超6成净利润出现下滑,8成企业毛利率同比减少。

最赚钱的企业为叶片商中材科技,生产海缆的中天科技、东方电缆,分别实现净利润18.71亿元、18.24亿元、5.22亿元。中天科技净利润同比大增628.62%,是上半年净利润增速最突出的企业,主要因海洋产品毛利持续释放、光通信产品毛利大幅提升所致。

据国信证券研报,截至2022年7月底,东方电缆在手订单达105.22亿元,其中海缆系统63.11亿元,220kV及以上海缆约占 64%,表明公司在高电压等级海缆技术领先,并逐渐打开出口市场。

轴承制造商新强联净利润维持增长态势,实现净利润2.42亿元,同比增长38.32%。财报显示,该公司先后研制了1.5-12兆瓦变桨和偏航轴承,大功率风电偏航变桨轴承技术和工艺水平已达到进口替代。

此外,有7家零部件企业净利润“腰斩”,国内风电法兰龙头恒润股份、机舱罩生产商双一科技和铸件龙头日月股份降幅均超过7成。

恒润股份表示,风电抢装之后不少项目进度趋缓,风电场开工审慎,公司风电塔筒法兰产品订单减少;风电塔筒法兰价格下降,导致风电塔筒法兰毛利率由39.68%下降至11.09%。

同样受“抢装”退潮,以及钢材价格维持高位影响,多家铸件企业利润下滑,除日月股份外,金雷股份、通裕股份、吉鑫科技利润“缩水”明显。

日月股份称“产业链面临有色金属价格快速上涨,风机整机招标价格不断下滑的局面,行业进入消化和巩固期。”

风机价格“内卷”,整机企业重排座次

据国家能源局发布的数据,今年上半年,国内风电新增并网装机12.94GW,其中陆上风电新增装机12.06GW、海上风电新增装机0.24GW,低于市场预期。

除海上风电“抢装潮”透支了部分市场需求,上半年风机价格战仍在持续,陆上风机平均中标价在2022年一季度创下新低。

据伍德麦肯兹风电研究团队数据,首个7MW+陆上风电机组的批量订单中,出现了历史最低中标价格1408元/千瓦(不含塔筒)。二季度价格回升,但较2021年底水平仍下降了15%。此外,新签无补贴的海上项目与2020年有补贴的海上风电项目相比,价格下降超40%。

在新增装机承压和风机价格下行的双重压力下,风电整机厂商座次重排,业绩出现分化。

数据来源:wind 财经网制图

从营收来看,东方电气(含其他电源板快收入)、金风科技、明阳智能营业收入均超过百亿。东方电气、明阳智能、运达股份、三一重能营收均同比增长。

增速最快的是运达股份,同比增长32.89%,报告期内其风机销售容量2.516GW,同比上升60.75%。3W-4MW风电机组销量增长明显,增速394.59%。

但其毛利率减少1.3个百分点至19.01%,金风科技、明阳智能、三一重能均维持在25%以上,这与原材料价格上涨,以及该公司主动降价获取陆上风机订单有一定关系。

盈利方面,上半年,明阳智能超越“风电老大”金风科技,同比增长124.49%至24.48亿元。公司风电机组销售3.45GW,同比增长47.63%。凭借机组大型化及高毛利的海风业务优势,风电机组及相关配件销售毛利率 24.05%,同比上升6.15个百分点。

伍德麦肯兹风电研究团队统计,2022年上半年的新签风机订单量为45GW,明阳智能以超9GW新签订单位居榜首,包括3.4GW海上风电订单。“属地化的供应链和密切的政府关系,帮助明阳智能获得上半年广东省76%的新增海上风电订单”。

金风科技的盈利不及预期,同比下滑5.92%,暂居第二。其风机业务销售容量同比增长38.77%,毛利率减少7.75个百分点,仅12.59%,约为明阳智能的一半左右。主要因其低毛利的3S/4S产品及2S产品贡献多数营收,二者营收占比分别为35.3%和15.66%,毛利率12.36%和12.17%。

几家欢喜几家愁。另一家“海风龙头”电气风电业绩承压明显。上半年净利润1.41亿元,同比下滑59.96%。二季度,电气风电营收仅为6.4亿元,环比下滑85.9%。

与明阳智能在“风光储氢”等多领域同时布局相比,电气风电对海风市场依赖较高,其风电整机业务营收占比在95%以上。

对于业绩滑坡,电气风电解释称,受2021年海上风电“抢装潮”装机高峰后回落及疫情影响,同时受到风电补贴政策退坡,海上、陆上风机价格持续走低,且市场竞争日趋激烈,导致同比波动明显。

另一方面,风机大型化及招标价格的下降,对处于下游的风电运营商而言却是个好消息,意味着风电投资成本及度电成本的下降。

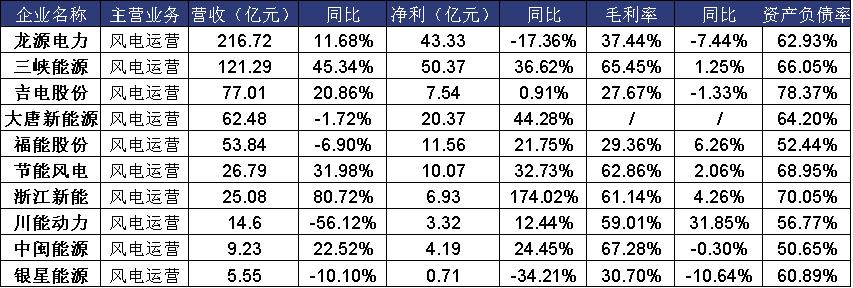

数据来源:wind 财经网制图

反映到业绩层面,据不完全统计,10家涉及风电开发的企业中8家净利润同比增长,5家毛利率增加,多数毛利率在60%左右。

值得一提的是,风电整机商也有意加码高毛利的风电场开发业务。例如,金风科技上半年风电场开发业务占营收比重从16.6%提升至19.8%,毛利率约68%,贡献毛利22.5亿元。

运达股份则在上半年取得安徽、湖南及新疆等地区的风电项目指标共计147.98万千瓦,完成新疆等光伏项目备案45万千瓦,新获取的开发指标超过2021年全年的总量。

下半年装机回暖,海外市场打开增量空间

尽管多数风电企业的业绩或增速较去年有所下滑,但有时短暂的“蹲下”是为了更好地“起跳”,业内对于风电市场的后续表现仍较为乐观。

“没有补贴的2022年的风电行业很可能会迎来一个短暂的周期性的业绩下滑,上半年的业绩影响还是比较大的,但下半年和未来的市场前景应该会很快得到修复和健康发展。”新能源资深人士祁海珅对财经网表示,没有补贴的风电市场是一个真正意义上的市场化路径发展模式,也是转型升级的好机会,例如向大风机的海上风电迈进等,更有利于面向世界舞台的竞技。

据他观察,近年来海上风电有从浅海向深远海风电进军的趋势,尤其是未来10兆瓦+的大型海上风电装机会逐渐成为新常态,这对于海上吊装、安装作业以及后期运维等工作,都会提出新的挑战和要求。

多家机构预计,随着原材料价格回落、风机招标价格趋于平静,下半年风电市场有望迎来高景气。

据国融证券研报,今年上半年风电招标量约50GW,全年有望达到100GW,大幅超出市场预期,全年预计可以装机到50-60GW的规模,下半年有望迎来装机高峰。此外,以铁矿石为代表得期货价格下跌,以及风机价格普遍企稳,带动风电板块盈利回升。

大和发布研报称,预计风机价格战完结,上半年投标风机量高于去年同期的31.4GW,同时投标价平稳在每千瓦1700至1900元。

华创电新统计,陆风8月招标加权均价为1874元/kw,已经连续三个月回升,较5月份低点上涨120元/kw。

除了国内风电装机量增长,为风电企业带来更多机会,欧洲等地风电装机需求增加,也将为风电零部件企业带来增量空间。

近日,德国和丹麦政府表示,计划在波罗的海建设一个价值90亿欧元的海上风力发电中心,该项目将于2030年开始运营。

据全球风能协会(GWEC)的预测,2025年欧洲海上风电新增装机超过7GW,海外市场新增装机有望超过15GW,2022-2025年海外市场海上风电新增装机复合增速超过40%。

“在海外风电装机需求有望加速的情况下,国内风电核心零部件企业凭借物美价廉的优势,或将进一步切入和扩大海外供应链份额。”中信证券在研报中指出,国内铸锻件、主轴、塔筒、法兰、结构件等环节优质厂商具备更强的出口能力,有望受益海外需求增长迎来进一步放量。

与此同时,风电主机厂商也在加速“出海”。

上半年,签单量排名第三的远景能源在海外市场有较大收获,拿到了印度2GW陆上风机订单,这也是国内风电主机厂商在海外签下的最大订单。

同期,明阳智能完成了意大利Beleolico 30MW 海上风电项目的交付,实现了中国企业在欧洲海上风电销售零的突破;在东南亚,公司供货的越南金瓯375MW海上风电项目亦开始交付,截至上半年共新签订海外订单262MW。

此外,运达股份,公司海外销售持续拓展,新签哈萨克斯坦3个项目,合计205MW。

平安证券认为,欧洲等海上风电市场蓬勃发展,未来具有较大的成长空间。国内海风制造企业凭借高性价比优势开始在欧洲市场取得突破,未来海外订单规模有望快速增长。

李璐/文