又一家光伏辅材企业即将叩开资本市场的大门。

11月30日,光伏正面银浆企业聚和材料开启网上申购,距其正式上市仅一步之遥。

不止是聚合材料,深耕光伏接线盒的快可电子,石英坩埚制造商欧晶科技于今年先后登陆深交所,做光伏玻璃的彩虹新能、金刚石线生产企业聚成科技、原轼新材也在排队行列。

辅材企业扎推加入上市阵营的同时,近两年,光伏产业在上游硅料的“涨声”中承压前行,辅材企业的业绩表现也喜忧参半。

但随着硅料价格“见顶”的信号愈发明显,N型电池量产进程加快、下游装机需求回暖等诸多因素交织,为辅材生产商带来新一轮机遇。

在此背景之下,哪些辅材企业有望率先获益?细分领域又呈现出怎样的趋势?财经网通过梳理30家光伏辅材上市企业前三季度的财务数据,试图管窥其中变化。

热场集中度提升,石英砂身价“暴涨”

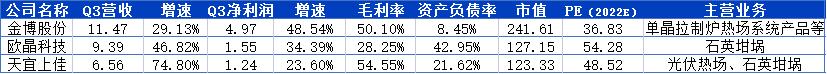

从硅料到硅片,需要经过拉棒、切割等工艺步骤。在拉晶过程中,需要将多晶硅加热至1600℃左右进行熔化,所涉及的关键耗材就包括能承载高温石英坩埚,以及提供热源的碳碳热场。

其中,石英坩埚主要用于承装高温熔化的硅料,碳碳热场则包括单晶炉内的导流筒、保温桶、加热器等部件,二者在在硅片非硅成本中占比分别为15%和20%。

之所以被称为耗材,主要因石英坩埚和碳碳热场在使用一段时间后就需要更换,与硅片企业的开工率直接挂钩。

受硅料价格维持高位、供求因素影响,今年以来,热场价格出现回落,头部企业金博股份、天宜上佳更是采取主动降价的方式抢占市场。

据山西证券研报,上半年碳碳热场产品价格下行至60-68万元/吨,较2020年的90万元下滑三成左右,二线厂商已经微利。

从业绩表现来看,金博股份和天宜上佳作为碳碳热场的龙头企业,仍保持着正向增长。前三季度二者净利润分别为4.97亿元和1.24亿元,分别同比增长48.54%和23.6%;但受产品下降影响,毛利率也同步减少约7个百分点,分别为50.10%和54.55%。

数据来源:WIND 财经网制图

但随着硅片产能持续增加,尤其在182、210等大尺寸硅片成趋势,以及N型硅片市占率逐渐提升的情况下,对热场部件大尺寸、高强度等要求愈发凸显,热场环节的盈利有望修复。

“今年四季度和明年年初热场价格已经是底部。”金博股份在机构调研时表示,明年国产碳纤维价格仍有比较明显的下降空间,公司市占率目标是50%以上。

天宜上佳亦持有相似观点,称碳碳热场部件行业价格降幅较大,导致产能出清,目前碳碳热场部件行业格局加速重塑中。

与碳碳热场相比,石英坩埚因其原材料高纯石英砂的价格“飞涨”,更加炙手可热。

据了解,石英坩埚内层砂对纯度要求较高,原料矿主要分布在美国、印度等地,且由于开采过程中的伴生矿较多,抑制扩产意愿。国内企业石英股份产能“一家独大”,但主要用于中外层。

与锂盐涨价的逻辑相似,矿产资源的稀缺叠加下游的刚需消耗,使高纯石英砂/石英坩埚的身价暴涨。

图片来源:欧晶科技招股书

据欧晶科技披露,2019-2021年,石英坩埚价格从每只2088元涨至3584元。2022年前三季度各种规格的石英坩埚平均价格同比上涨约50%以上。

一位光伏产业人士告诉财经网,目前高纯石英砂内层砂的价格已经到7-9万元/吨,接近半导体用石英砂的价格,石英坩埚的平均价格也从2021年的3000多涨到1万元以上。“由于其成本占硅片生产总成本较低,头部企业对其涨价并不敏感。”

此外,N型硅片,进一步增加市场需求。“P型硅片一个埚可以拉5根单晶硅棒,N型大概能拉3根硅棒。”隆众资讯光伏行业分析师方文正曾告诉财经网,N型硅片对石英坩埚纯度要求更高,更换石英坩埚的频率更高。

“按照明年450GW,后年600GW的组件产能规模,石英砂应该还是够用的,但不排除继续涨价的可能。”前述产业人士如此表示。

华福证券则认为,石英砂紧缺将持续到2024年,看好技术工艺先进、供应链管理能力强、高纯石英砂有保供优势的硅片龙头。

资本市场和业内对此也颇为关注。除欧晶科技以“石英坩埚第一股”的身份抢滩上市外,11月6日,天宜上佳宣布溢价13倍,以2.7亿元石英坩埚制造企业晶熠阳90%股权。

“公司从2021年开始跟踪石英坩埚行业情况,石英坩埚与公司现有碳碳热场产品同样作为单晶硅棒拉制环节中的重要辅材,使用场景高度重合带来很高的协同效应。”据天宜上佳披露,晶熠阳已与晶澳科技、通威股份、晶科能源等多家企业达成合作,目前拥有4条产线,每条产线年均可产7500只坩埚。

金刚线“内卷”,钨丝短期内难替代

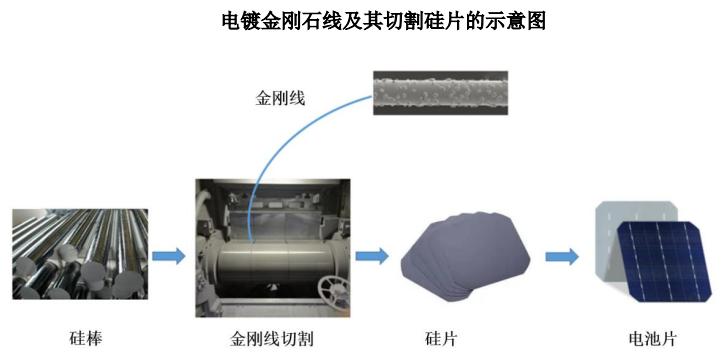

当硅料经过直拉成为硅棒后,就要进行滚动打磨,切割成方片形状。早期的主流工艺是砂浆切割技术,易成新能曾是这一阶段的“王者”,2015年在光伏切割市场曾占据40%的市场份额。

然而,在隆基绿能等硅片企业的引领下,曾经价格高昂、且被海外垄断的电镀金刚线切割技术走下“神坛”,迅速蚕食砂浆线的份额。这根“如头发丝般的细线”,不仅帮助隆基绿能成为单晶龙头,也大幅提高了硅片切割速度。

图片来源:聚成科技招股书

在这轮技术迭代中,美畅股份、岱勒新材、三超新材等国产金刚线企业实现了跨越式发展。其中,由隆基绿能大力扶持的美畅股份在短短几年内跃居行业龙头,占据全球市场份额的50%以上。

面对硅料价格的攀升,硅片的薄片化成为降本的重要方案,由此也加快了金刚线细化的过程。2022年主流产品规格降至35μm-40μm,线径越细,硅料损耗越小,同时单W用量有所增加。

据美畅股份披露,按照目前38μm金刚线切割165μm或160μm厚度的硅片,平均单片线耗4米左右,对应单GW线耗约50-52万公里,相较2017年提升超过33%。

而受益于硅片企业持续扩产,金刚线企业普遍交出亮眼的成绩单。美畅股份前三季度分别实现营收、净利润24.61亿元、10.28亿元,同比增长93.61%、86.58%,近乎翻番。高测股份、岱勒新材的业绩增速更为突出,净利润分别为4.28亿元、0.72亿元,分别同比增长283.89%、524.79%。

上述公司均表示,光伏行业景气度持续提升,下游硅片企业扩产项目顺利推进,金刚线产能及出货量大幅增长。

数据来源:WIND 财经网制图

产能方面,截至2022年前三季度,美畅新能产能已超过1亿公里,预计年底产能达到1亿2千万公里;高测股份预计2022年金刚线有效产能为3000万公里;岱勒新材、三超新材、恒星科技的扩产力度同样惊人,规划产能分别为7200万公里、4100万公里、4600万公里。

从盈利能力来看,在产能方面占据领先优势的美畅股份,毛利率也甩出同行企业一截,近三年维持在55%左右,高策股份紧随其后,在40%左右,其余企业毛利率则在20%-30%之间。

之所以有明显的差异,主要因美畅股份在成本和产品价格方面均占据优势。一方面,美畅股份将产业链延伸至上游的黄丝和母线环节,通过“一体化”降低原材料成本;另一方面,公司产品价格略高于同行。例如,2021年,美畅股份金刚线平均单价约为40.17元/千米,而高测股份的产品单价为35.16元/千米。

但另一个引人关注的趋势是,电镀金刚石线本身也面临着新材料的挑战。当前高碳钢丝线径已接近极限,若要向35μm以下的线径规格方向演进,钢丝将可能难以支撑切割所需的张力,高强度、断线率的钨丝替代成为新方向。

目前产业链上游的钨丝母线企业正在积极扩产。中钨高新第一期100亿米生产线已建成;厦门物业新增年产88亿米细钨丝产线设备项目已投产,其中45亿米为光伏用钨丝,在建项目还包括600亿米光伏用钨丝产线建设项目,预计明年下半年投产。

此外,高测股份、美畅股份、东尼电子等金刚石线厂商也在进行钨丝技术储备。

钨丝虽好,尚未大规模应用的原因还是成本。据广发证券测算,在26万元./吨的硅料价格以及钨丝母线价格是碳钢母线价格的4-5倍时,32um的钨基金刚线相比于38um的碳钢丝金刚线而言初步具备性价比,使单片净收益提升约0.005元/W。

可见钨丝能成为优先选择的重要因素取决于硅料的价格,但近期硅料已出现降价的“信号”。据光伏产业人士介绍,硅料价格在30万吨以下时,钨丝的性价比不高,但长远来看仍有钨丝替代金刚线的趋势。

金刚线制造商也持近似观点。岱勒新材表示,钨丝金刚石线的发展历程毕竟还不是太长,如果原料性能及成本通过技术手段能够得到很好解决,钨丝金刚线的渗透进度肯定会加快,但能否全面替代碳钢丝金刚石线尚不能完全确定。

美畅股份也在近日的机构调研中指出,钨丝价格高但可以拉制得更细,因此在硅料价格居高时期,采用更细径的金刚线可以帮助节省硅料,但当硅料价格回落后,使用碳钢丝又可以降低切割成本,预计未来碳钢丝和钨丝将根据市场需求进行切换,二者并存发展。

电池技术路线分野,低温银浆蓄势待发

硅片在经过浸蚀清洗、涂膜钝化、丝网印刷等工艺后,就制成了电池片。遍布在电池面上面的银色栅线,是决定电池片导电性能与电池转化效率的关键,其中的核心主料就是银浆,约90%的成本来自银粉,与银价高度相关。

据华经产业研究院的数据,2021年我国电池片非硅成本中银浆占比超过 30%,在电池片整体成本占比约10%,其成本占比仅次于硅片。

由于光伏银浆的制作工艺比较复杂,交叉学科涉及银粉精细加工、聚酯及有机溶剂等高分子甚至纳米技术工艺,早期国内光伏银浆主要向杜邦、贺利氏、三星等海外巨头进口。直至2016年,帝科股份、苏州固锝等企业打破技术垄断,逐步具备供货能力。

按位置及功能分类,应用于电池负极的背银,主要起粘连作用,已基本实现国产化;正面银浆则承载更多发电功能,在含银量和银浆细度方面有更高要求,当前国产化率约55%,仍有国产替代的空间。

聚合材料招股书显示,2021年该公司产能为1088.1吨,在正银领域的市占率达37.09%,位列全球第一,排在其后的分别为德国企业贺利氏、帝科股份、硕禾电子、苏州晶银。

在电池技术从P型向N型切换的过程中,对银浆用量及技术也提出新要求。

除了设备因素,银浆成本较高也是阻碍异质结电池放量的重要因素。据业内人士介绍,以M6尺寸(166mm)为例,异质结银浆耗重140-150mg/片,是同尺寸PERC电池的两倍左右。另有数据显示,在TOPCon电池中,银浆成本占比上升至15.8%,较P型电池增加近6个百分点;在HJT电池片总成本的比例更高,可以达24.3%。

此外,与业内普遍采用高温银浆不同,异质结电池需使用低温银浆,后者价格和制备难度均更高,产能有限,每公斤的价格较高温银浆高出2000元左右。

中信期货指出,未来全球光伏新增装机对低温银浆的需求量加大,不论是在乐观或悲观装机条件下,2030年较2021年全球低温银浆需求量都在3倍以上,潜在空间巨大。

帝科股份在机构调研时表示,应用于N型HJT电池的低温银浆已经实现小批量出货。

苏州固锝的动作更快,据其披露,前三季度公司HJT银浆出货量迅速增长,接近20吨,是去年同期的数倍。

虽然银浆的市场需求有很高的确定性,但产业链企业试图通过多主栅技术(MBB)使栅线更细,优化丝网印刷技术,甚至无主栅路线减少银浆用量,降低成本。

据东北证券研报分析,由于硅料价格高企,导致下游电池片厂商大幅压降银浆等辅料采购成本,同时市场竞争加剧下,帝科股份等银浆公司主动降价以提升市占率,因此光伏导电银浆毛利率同比下滑。

图片来源:聚合材料招股书

聚和材料招股书中的数据也印证了这一判断。2022年公司正面银浆价格一改往常涨价趋势,上半年平均价格为4932.49元/KG,下浮8.06%。

数据来源:WIND 财经网制图

业绩方面,前三季度聚合材料营收和净利润分别为48.8亿元、3.03亿元;增速分别为32.65%和67.29%,毛利率为11.27%。在高温银浆领域市占率较高的帝科股份营收同比增长17.32%至26.11亿元,但净利润同比下滑84.63%至0.14亿元,毛利率为7.7%。

在低温银浆领域布局较早的苏州固锝毛利率相对较高,为16.91%,前三季度营收净利双双增长,分别为24.28亿元和1.98亿元。

组件辅材率先受益,POE加速渗透

一套光伏组件包括焊带、光伏玻璃、电池片、胶膜、背板、接线盒等部分,在组件中的的成本占比约30%-40%。配备上光伏支架、逆变器等配件后即可组成完整的光伏发电系统。

与其他环节的辅材相比,组件辅材的需求受装机量影响更为明显。曾有业内人士分析,若光伏组件价格超过2元/w,会很大程度遏制下游开发商的装机意愿。

不止是集中式光伏电站,据中信建投期货测算,山西、内蒙古、青海对组件价格的容忍程度较低,如果组件价格向上突破2元/W,则山西和青海的户用分布式装机动力或将受到影响。在产业链上下游持续博弈的过程中,组件辅材首当其冲。

数据来源:WIND 财经网制图

从业绩表现来看,前三季度组件辅材企业整体毛利率在20%左右,营收普遍增长,胶膜龙头福斯特、玻璃龙头福莱特营收同比翻倍。

但利润分化明显,赛伍技术、中来股份等背板企业,谐通科技、快可电子等接线盒制造商净利润同比大增;玻璃、胶膜环节利润却有所压缩,出现增收不增利的情况,主要是产品价格回落叠加原材料成本上升影响。

也有企业出现亏损。光伏支架龙头企业中信博前三季度毛利率仅11.97%,营收同比增长31.58%至22.59亿元,但净利润却同比扭亏,主要受上游钢材和硅料价格上涨影响。

中信博认为,下滑趋势只是暂时的,公司在手订单充足,为公司未来上量提供坚实基础;硅料价格有望在11—12月出现松动,带动2023年地面电站需求回暖,进而推动毛利更高的跟踪支架需求释放。

近期,硅料价格已经有降价的信号。据生意社价格,12月1月,国产硅料最新报价30万元/吨,降价0.5万元/吨,降幅1.64%;进口硅料最新报价27.2万元/吨,降幅1.09%。

可以预见的是,随着硅料价格下滑,地面电站装机占比回升,光伏产业的利润分布有望向下游传导。

除了上游原材料的影响,新技术的转向也使辅材的供需出现变化。

比如光伏玻璃市场,双玻组件可以实现双面光电转换,增加电池受光面积,同样也需要正反两面安装光伏玻璃。据招商证券研报,双玻组件光伏玻璃的用量较单玻组件提升56.25%。

“按照双玻组件今年45%、明年55%的渗透率,今年年底的玻璃产能可以支撑500GW组件,明年产能可以支撑800GW,供应端相对宽松。”据光伏产业人士预测,2023年光伏玻璃价格有望维稳。

此外,在光伏胶膜领域,当前行业中的主流胶膜原材料共有EVA树脂和POE树脂两大类,其中EVA胶膜凭借价格和性能的优势,成为市场上的主要封装材料。但在N型化发展过程中,EVA胶膜在遇到水汽后会降低组件功率,在这方面表现更好的POE类胶膜获得市场青睐。

当前POE胶膜的国产化程度偏低,产能主要集中在陶氏、埃克森美孚、三井、SK等公司,其中陶氏产能46万吨,占全球产能的42%。

与此同时,头部企业也在加码布局。去年9月,万华化学自主知识产权的POE产品已经完成中试。按照规划,万华将在2023年投产10万吨POE,2025年之前合计投产20万吨。

今年9月,东方盛虹旗下的斯尔邦石化800吨/年POE中试装置产出合格产品,成为国内同时具备自主技术生产光伏级EVA和POE两种主流光伏膜材料的企业。11月29日,东方盛虹再度公告,拟在连云港石化基地,投资建设POE等高端新材料项目,项目总投资97.30亿元,建设期为2年。

“POE粒子国产化或是未来光伏行业内两到三年最清晰的产业趋势之一。”国盛证券认为,考虑到未来五年是N型化快速提升的阶段,预期到2025年,光伏用POE粒子需求达到65万吨。

李璐/文