仿制药,相对创新药而言,许多创新药度过专利保护期后,就会有很多药企开始仿制。最有名的就是伟哥,国内目前按国家要求在仿制。

这些仿制药,没有创新药的研发风险,其在剂量、质量、作用效力、适应症以及安全性等特征上均与商品名药一样。

由于具有疗效良好、价格便宜和产能充足三大优势,仿制药在全球范围内获得广泛使用。根据美国FDA仿制药办公室的2020年度报告,美国市场上90%的处方是仿制药。在中国,仿制药更是14亿国人用药的基本盘。2020年数据显示,国内药品市场上的仿制药占比达63%。

随着低端普通仿制药进入微利时代,仿制药企将目光转向了具有高技术含量的高端仿制药。

继去年8月底上市的宣泰医药(688247. SH)之后,又一家主打高端仿制药的药企——南通联亚药业股份有限公司(以下简称“联亚药业”)拟冲刺科创板IPO上市,预计投入募资10.5亿元。

仿制避孕药起家,靠降压药创收

联亚药业由海龟博士张国华于2005年创办,公司的首款仿制药为口服避孕药。2012年,其口服避孕药产品Philith成功进入美国处方药品市场,自2016年起,公司仿制药产品开始涉及高血压领域。

张国华回国前曾在全球最大仿制药公司TEVA(梯瓦制药)公司担任副总裁。不过,在招股书中,联亚药业并未提及张国华此段任职经历。

对于回国创业初衷,张国华多年前曾对媒体表示,“美国仿制药的替代率已达85%,国内这块还是空白,我希望用自己的技术和经验,让中国人用上物美价廉、安全有效的进口药。”

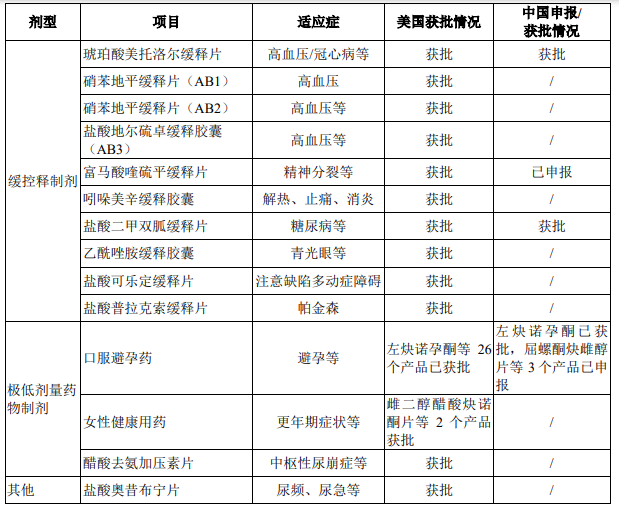

目前,联亚药业产品主要包括以不同类型的缓控释制剂以及极低剂量药物制剂为代表的两大类高端仿制药,主要应用在高血压、冠心病、糖尿病、精神分裂症、女性避孕及健康等领域;同时公司也为制药企业和研发机构提供研发及其他服务(CRO)。

(图源:联亚药业招股书)

海南博鳌医疗科技有限公司总经理邓之东告诉财经网,国内低端仿制药市场已经步入内卷时代,竞争十分激烈,集采又大幅压价,利润已经薄得像刀片一样。高端仿制药临床需求大,市场价格高,能够拓展国际高端市场,具有较高的技术壁垒,随着越来越多重磅药物的专利到期,将为高端仿制药市场带来更多机遇。

从经营业绩来看,联亚药业营收连年增长。

2019年至2021年以及2022年1-3月(以下简称“报告期”), 联亚药业实现营收分别为 4.56亿元、5.65亿元、6.46亿元和1.61亿元;归母净利润分别为1.21亿元、1.16亿元、8960.94万元和2051.94万元,报告期内累计现金分红5294.28万元。

降压药是联亚药业的主要收入来源,报告期各期,公司琥珀酸美托洛尔缓释片的销售收入分别为1.99亿元、2.45亿元、2.62亿元和8622万元,占总销售收入的比例分别为46.14%、44.58%、41.85%和53.89%;

硝苯地平缓释片销售收入分别为9290.82万元、1.08亿元、1.26亿元和2702.97万元,占比在20%左右。

相比之下,口服避孕药产品报告期各期的销售收入分别为8696.95万元、1.15亿元、1.34亿元和2291.5万元,占比分别为20.17%、20.94%、21.4%和14.32%。

仿制药出海美国,暂无“首仿”傍身

目前,联亚药业的产品主要销售区域为美国,境外收入占比接近 100%。整体来看,公司产品在美国市场具有一定的地位。

根据IMS数据库的数据显示,2021年,联亚药业琥珀酸美托洛尔缓释片、硝苯地平缓释片(AB1)、硝苯地平缓释片(AB2)、盐酸地尔硫卓缓释胶囊(AB3)在美国的市场占率分别为25.51%、97.40%、48.64%、20.02%,四款产品市场占有率均排名第一。

但口服避孕药中销售额较高的产品醋酸炔诺酮炔雌醇片和左炔诺孕酮片2021年在美国的市场占率仅7%、3.5%。

美国实行较为彻底的医药分离政策,零售药店是美国最重要的处方药销售场景。由于美国药品流通市场集中度高,国内制剂出口企业在美国主要采取三种销售模式:深度绑定经销商、成立/收购美国子公司、委托代理商销售。

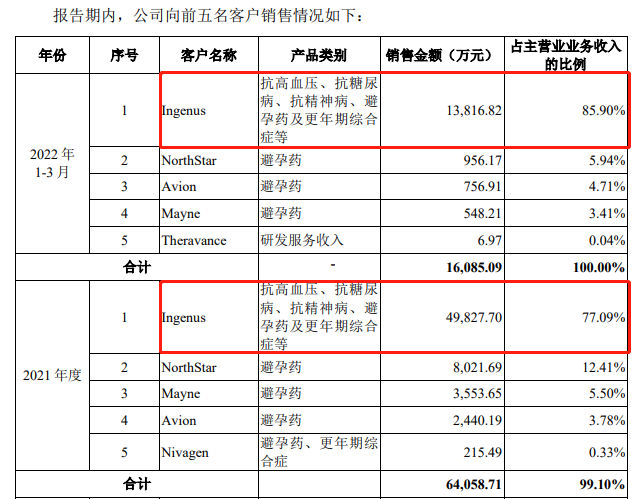

联亚药业销售以经销模式为主,并深度绑定经销商Ingenus。

2019年至2021年以及2022年一季度,联亚药业向Ingenus销售收入占当期营业收入的比例分别为78.14%、78.34%、77.09%和85.9%。

Ingenus系公司第一大客户,相比其他客户,Ingenus经销联亚药业全系列产品,且享有琥珀酸美托洛尔缓释片、硝苯地平缓释片等公司主要产品于美国市场的独家经销权。

(图源:联亚药业招股书)

此外,联亚药业还与Ingenus签订了产品开发与商业化协议,协议约定合作研发多个缓控释制剂产品,双方共同负责产品研发,研发完成后产品由公司生产,Ingenus负责商业化推广,产品利润按照双方各50%的比例分配。

财经网注意到,与宣泰医药等国内多家仿制药企相比,联亚药业暂无“首仿”傍身。

由于专利刚过期的原研药具有相对较高的仿制技术壁垒,竞争格局良好,对于能攻克技术难关的抢仿、首仿上市药企来说,是形成差异化竞争优势,抢占市场的良机。

在美国市场,根据美国竞争性仿制药疗法法案,“首仿药”可以获得180天市场独占期。首仿药企通常可以原研药价格的50%-80%来争夺市场,利润可观。

首仿药的“威力”到底有多大?

以不久前在A股上市的宣泰医药为例,宣泰医药的泊沙康唑肠溶片2019年在美国上市,定价不到40美元/片,原研药定价为58美元/片。

凭借首仿药价格优势,宣泰医药2020年便从原研厂家默沙东手里,抢下了接近一半的市场份额,归母净利润更是从2019年的463.84 万元暴涨至2020年的1.23亿元。2020年和2021年泊沙康唑肠溶片的毛利率均在88%以上。

截至目前,宣泰医药总市值为79.02亿元。

“首仿药具有先发优势,可以抢先业务布局,获得市场认可,占领市场份额,建立竞争壁垒,树立行业标杆,掌握市场定价权,主导行业标准。”邓之东表示。

联亚药业在招股书中表示,截至2022年一季度,公司有仿制药在研项目34个、改良型新药在研项目3个,其中以结合雌激素缓释片为代表的部分在研项目具有首仿潜力。

“公司在研的结合雌激素缓释片仿制制剂已申报FDA审评,有望成为首仿药物。另外,公司的去氧孕烯炔雌醇片目前已申报CDE审评,该产品国内市场除原研药外,尚无其他企业获批,公司的产品有望成为国内首家仿制上市企业。”

与同行业可比公司宣泰医药、苑东生物等相比,联亚药业报告期各期的毛利率分别为53.2%、57.91%、49.7%,而行业均值毛利率近三年均在70%以上。

国内市场刚刚开启

由于产品主要在美国销售,联亚药业在招股书中坦言,美国仿制药市场竞争较为充分,一旦有新的仿制药企业以低于现有产品的市场价格进行销售,公司产品价格水平和行业盈利水平会面临迅速下降风险。

另一方面,联亚药业的琥珀酸美托洛尔缓释片、硝苯地平缓释片及盐酸地尔硫卓缓释胶囊主要用于治疗以高血压为代表的心脑血管疾病,而美国心脑血管药品市场正逐渐萎缩。

根据灼识咨询的数据统计,2021年,美国心脑血管药品市场规模达198亿美元, 预计未来市场规模略有下降,2025年整体市场规模189亿美元。与之相反,2020年,我国心脑血管药品市场规模达1323.4亿元,预计未来仍将维持稳定增长,2025年整体市场规模可达 1867.5亿元。

在此背景下,联亚药业选择开拓国内市场。

截至2022年一季度末,联亚药业已有琥珀酸美托洛尔缓释片等3个产品获国家药品监督管理局(NMPA)批准上市销售,2022年7月,其琥珀酸美托洛尔缓释片在国家医保局组织的第七批带量采购中以第一顺位中选,预计2022年能够产生收入。

联亚药业表示,后续其他产品也会积极参加各省集采续约。此外,公司也会积极拓展OTC市场,国内市场预计于2022年开始实现销售。

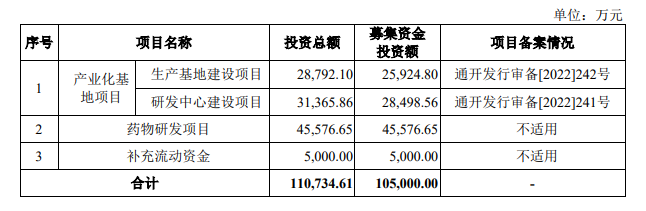

此次IPO,联亚药业拟募资10.5亿元,其中6.02亿元用于产业化基地项目、4.56亿元用于药物研发项目、剩余5000万元用于补充流动资金。招股书显示,产业化基地建成达产后,预计将新增10亿片剂、1亿颗胶囊和500万管乳膏产能。

(图源:联亚药业招股书)

“持续且快速的研发能力是高端仿制药参与者的重要竞争实力。”浙商证券研究员孙建分析称。

从研发投入来看,2019年至2021年,以及2022一季度,联亚药业的研发投入分别为4873.21万元、6725.51万元、8250.17万元和2545.1万元,占营收的比例分别为10.7%、11.9%、12.76%、15.82%。虽然逐年提高,但低于同行业可比公司均值,依然有提高的空间。

申银万国证券研报认为,目前,全球仿制药市场占有率已经达到了50%以上,并依然以10%左右的速度快速增长,是创新药增长速度的两倍。受慢性病患病率逐年增大,人口持续老龄化、医保控费等因素的驱动,同时随着专利药的大量到期,尤其是许多“重磅炸弹”专利药物的到期,全球仿制药市场将迎来快速发展。