作为最轻的碱金属,锂的电极电势最负,在已知元素中金属活动性最强、极易得失电子,是电池的理想材料,天生的“能源金属”。当下,全球电动化叠加碳中和浪潮势不可挡,新能源车、储能、消费电子等行业对锂资源展现出旺盛的需求,锂产业链成为各国争相发展的新兴朝阳产业,战略价值得到全球共识。

在锂产业链中,上游主要是锂矿的开采,目前主要通过锂矿石和盐湖卤水提锂;中游则是锂产品深加工,即从矿中提取锂并生产锂产品,主要包括碳酸锂、氢氧化锂、氯化锂等,其中碳酸锂和氢氧化锂按照纯度与化学指标也可以分为工业级和电池级,分别用于工业领域和电池领域;下游应用也非常广泛,主要用于锂电池、陶瓷玻璃、医药、航天及军工等领域。

近年来,随着下游新能源车市场快速爆发,动力电池需求迅猛增长,可用于正极材料的电池级碳酸锂、氢氧化锂成为锂产品的核心增量,价格同时也是水涨船高,进而推动锂产业链企业业绩跳升。乘着行业“东风”,相关企业纷纷募资扩产,试图抢占更多市场份额,提升核心竞争力。

上游供应偏紧、下游需求旺盛,

锂价回升在望

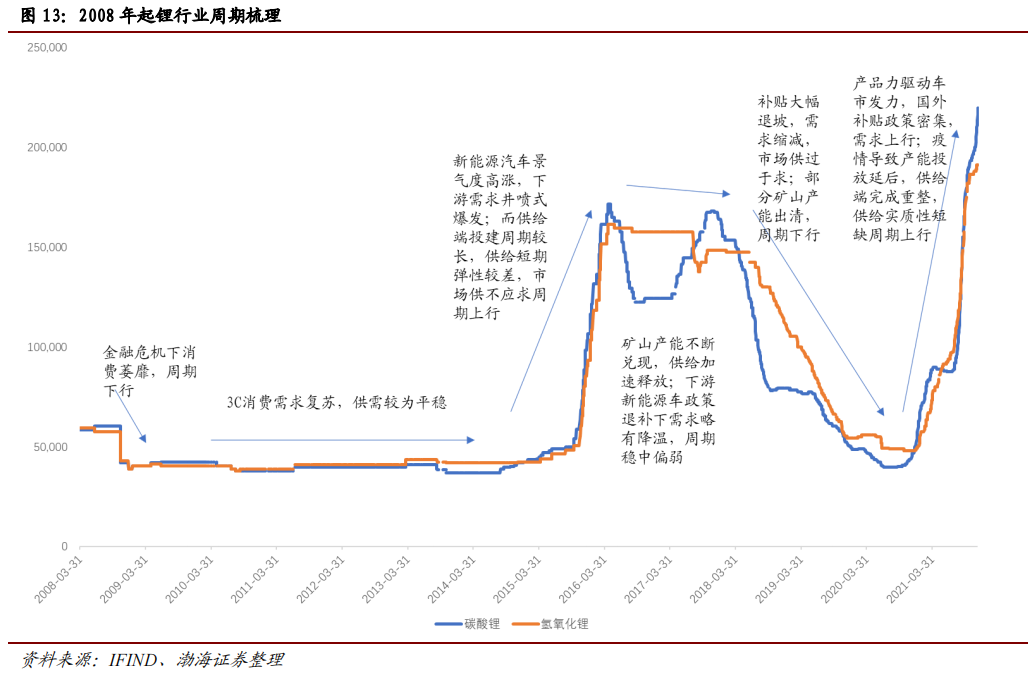

作为有色金属的一种,锂行业的发展也有一定的波动性。渤海证券研究所曾以碳酸锂历史价格波动对锂行业进行了一次梳理。

来源:渤海证券研报

2015年至2017年,新能源汽车行业迎来井喷式发展期,动力电池消费迅速放量,市场短期形成供不应求局面叠加未来预期向好,市场交易情绪火热,碳酸锂价格飙升;不过2018年至2020年上半年,新能源汽车补贴退坡导致消费下滑,需求增速不及预期,前期投资锂矿步入产能兑现期,供需矛盾突出叠加库存前期积压,碳酸锂价格又重回较低价格水平;2020年下半年至2022年,新能源汽车产业换挡完成,由原来的政策驱动转换为产品力驱动,优秀车型不断涌现,同时国外补贴政策丰厚,需求上行;同时,疫情导致盐湖产能投放延后,矿山端完成重整出清,供给实质性短缺,碳酸锂价格再度上扬并一举突破新高迎来新能源超级周期。

2022年末,补贴全面退坡引起的抢装潮叠加汽车销售淡季影响,2023年初终端市场表现疲软,动力电池企业信心不足,产量有所下滑,叠加锂价高位,电池和正极材料厂与上游进行价格博弈,因此该阶段下游厂家以消耗库存为主,沿产业链向上传导,锂盐需求表现不佳,冶炼厂出现累库现象,锂价持续下行又回到了相对低位。

不过,随着锂电产业开启价格博弈,下游耗库而减少采购导致上下游锂盐库存走势极端分化,下游厂家的锂盐库存已降至2021年初以来的相对低点;同时,随着二季度终端消费旺季开启,下游或将有一波集中补库需求。

与此同时,动力电池和储能电池对电池级锂产品的需求量仍将保持在高位。

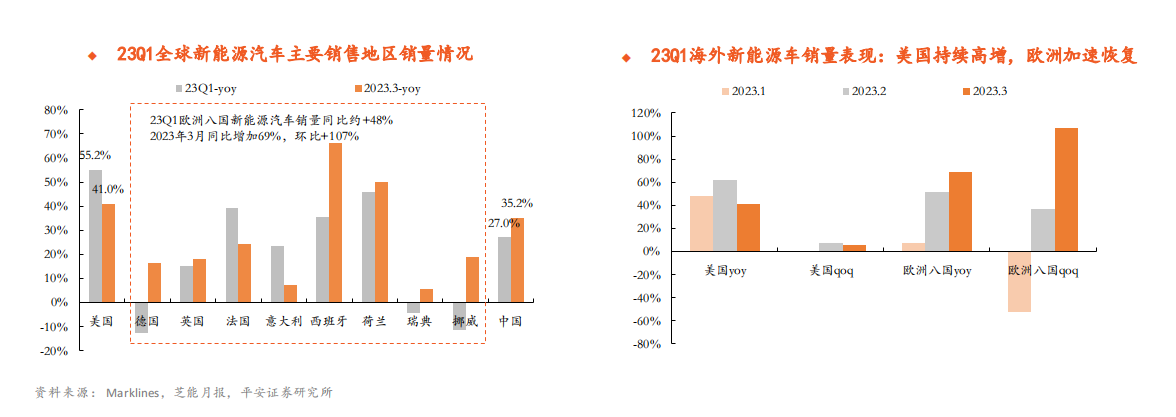

动力电池需求端,一方面,我国新能源汽车产销加速回暖;另一方面,海外新能源车销量增势不减。据平安证券研究所引用中汽协4月发布之数据,2023年3月,我国新能源汽车产销量分别为67.4万/65.3万辆,同比增长44.8%/34.8%;3月新能源车出口达7.8 万辆,同比增长3.9倍。另据Marklines统计,3月美国新能源乘用车销量达到11.64 万辆,同比增长41.0%;1-3月累计销量达32.9万辆,同比增长55.2%。欧洲方面,3月欧洲八国(英国、法国、瑞典、挪威、意大利、西班牙、芬兰、葡萄牙)新能源车销量合计达23.8万辆,同比增加69.2%,环比增加106.9%;2023年一季度欧洲国家累计销量达约43.7万辆,同比增长48.3%左右。终端新能源车需求旺盛,整体动力电池产量或将加速上行。

来源:平安证券研报

储能电池需求端,政策驱动下,新型电化学储能将迎来高增长。2022年国内各省陆续颁布强配储政策,驱动大储招投标和中标项目规模在下半年呈现爆发式增长,去年三、四季度中标项目有望在今年下半年逐步落地,进一步驱动我国储能装机规模高增。电化学储能作为新型储能主要方式受到政策支持,截至2022年底,全国已有24个省区明确了“十四五”新型储能建设目标,未来这个数字还将增加,新型电化学储能潜力巨大。

终端需求持续旺盛的背景下,上游锂资源受限于各种原因短期又难以大规模放量,供给偏紧,接下来锂价重启上升势头或很难阻挡。

据上海钢联5月22日发布数据显示,最新工业级碳酸锂报价持平,均价报29万元/吨;电池级碳酸锂报价亦持平,均价报30.25万元/吨。氢氧化锂涨0.5万元/吨。

锂产品深加工行业加速繁荣,

容汇锂业冲刺IPO剑指扩产

随着新能源产业的蓬勃发展,上游的四大核心材料以及电池级碳酸锂、电池级氢氧化锂等原材料的市场需求也持续扩大。中国作为全球新能源产业发展的领头羊,已经形成了较为完整的上下游产业链并在全球处于领先地位。

目前,我国深加工锂产品行业的企业主要可以分为三种类型:第一类以赣锋锂业、天齐锂业为代表的综合性企业;第二类是以容汇锂业为代表的专注于深加工锂产品的企业;第三类则是以永兴材料、江特电机、西藏矿业为代表的深加工锂产品领域新进入者。

第一类企业从深加工锂产品起家,后续通过发行上市,在原有深加工锂产品的基础上,利用资本市场开始进行上游锂资源整合,并往下游锂离子电池制造与电池回收业务衍生,成为同时具备优质锂资源和锂产品深加工能力的综合性生产商。第三类企业眼见行业高速发展,开始进入深加工领域并建设起一定规模的深加工产线,不过目前产能或较小。

但以专注锂产品深加工的第二类企业已感受到潜伏的危机,纷纷募资扩产以期进一步提升核心竞争力。4月25日,容汇锂业即更新了招股书并对审核问询函进行了回复,积极谋求创业板上市。

据招股书介绍,容汇锂业成立于2006年,是一家掌握电池级碳酸锂和电池级氢氧化锂核心专利技术的国家高新技术企业,主要从事深加工锂产品的研发、生产和销售。

深耕锂产品深加工行业逾十五载,容汇锂业目前已掌握了包括冷冻法母液提锂及循环回用技术、冷冻法单水氢氧化锂的制备技术、连续冷冻法自动化制备工艺、两次蒸发结晶工艺技术等电池级碳酸锂和电池级氢氧化锂的核心技术,产品也受到了广泛认可,下游客户包括贝特瑞、当升科技、杉杉股份、德方纳米、盟固利等锂电池正极材料龙头企业,与容汇锂业合作关系保持良好。2021年,容汇锂业被评为江苏省省级绿色工厂。2022年,容汇锂业被江苏省生态环境厅、江苏省工商业联合会评为“2022 年度绿色发展领军企业”。2022年,容汇锂业被工信部认定为国家级专精特新“小巨人”企业。

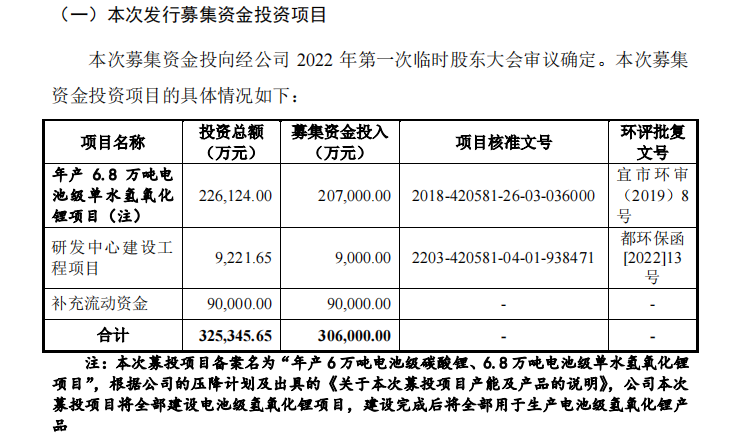

本次IPO,容汇锂业拟公开发行股票不超过13637.83万股A股股票,募集资金约30.6亿元,其中拟投入20.7亿元用于“年产6.8万吨电池级单水氢氧化锂项目”、9000万元用于“研发中心建设工程项目”、9亿元用于“补充流动资金”,合计30.6亿元。

来源:容汇锂业招股书(申报稿)

氢氧化锂项目将大幅提升容汇锂业目前产能,研发中心项目则旨在进一步提升其研发能力,加快在研项目的研发速度,从而持续提升企业的核心技术能力。

免责声明:此文内容为本网站刊发或转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。