科创板指数体系再添新成员——科创100指数(000698.SH)于2023年8月7日正式发布实时行情。

市场人士表示,科创100指数与科创50指数在样本空间、可投资性筛选、加权方式等主要编制要素方面基本保持一致,两者共同构成上证科创板规模指数系列,目前约覆盖科创板上市公司总市值的66%。

与科创50指数形成差异化定位

科创100指数呈较为显著的中小市值规模特征。据了解,科创100指数是从科创50指数样本以外的科创板上市公司证券中选取100只市值中等且流动性较好的证券作为样本,反映科创板市场不同市值规模上市公司证券的整体表现。

截至2023年7月,科创100指数样本过去一年日均总市值分布在70亿元与380亿元之间,市值规模200亿元以下样本占比73%,样本市值中位数约150亿元,介于中证500与中证1000之间,与科创50指数样本417亿元的市值中位数形成较为显著的定位差异。

规模分布差异下,科创100指数与科创50指数在风险收益特征方面也呈较大差异。截至2023年7月31日,科创100指数历史年化收益为3.2%,分年度收益表现呈显著中小盘风格。指数与科创50历史日收益率相关性仅0.83,丰富了科创板市场投资基准。

指数公司行业分布较为均衡

从中证二级行业分类来看,科创100指数前三大行业分别为半导体、电力设备和机械制造,权重分别为21.3%、17.9%和14.2%,前三大行业权重合计仅53.3%,行业集中度低于科创50指数。

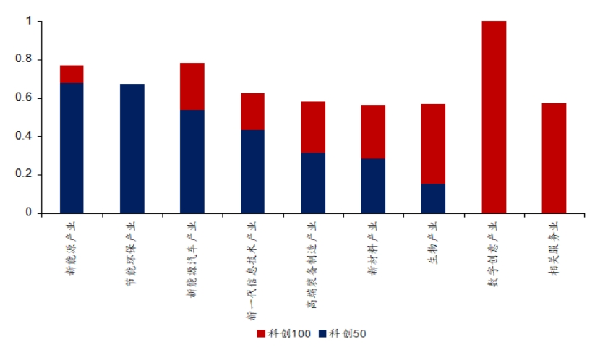

同时,科创100指数与科创50指数行业分布存在较好互补性。从科创板主题行业来看,科创100指数超过半数样本分布于生物医药、高端装备、新材料等科创50指数权重分布相对较低的产业。

业内人士指出,科创100指数的出现,可将科创板规模指数系列对科创板各战略性新兴产业领域的市值覆盖度均提升至50%以上。

科创100与科创50样本分行业市值覆盖度

样本公司成长性和科创性明显

统计数据显示,科创100指数样本公司2022年度合计研发投入289亿元,占营业收入比例平均达到19%,且近三年营业收入年均复合增长率高达38.9%,研发强度与营收增速均高于科创板市场平均水平。

记者注意到,科创100指数样本公司高测股份在国产光伏切割设备领域保持较高市占率,2022年业绩增速在新能源产业位居前列;拓荆科技是目前国内唯一一家产业化应用的集成电路PECVD设备和SACVD设备制造商,在海外厂商高度垄断领域实现一定突破,近年来业绩增长较快;亚辉龙在化学发光免疫诊断领域已积累一定优势,推动相关产业国产化率不断提升,公司自身营收增速也在生物产业排名靠前。

业内人士表示,科创100指数虽定位于科创板中小盘证券,但样本中也不乏“硬科技”细分领域隐形冠军。在科创50指数产品渗透率已相对较为充分的背景下,科创100指数的推出及后续产品化,有助于引导增量资金流向科创板中市值成长型股票,助力中小“硬科技”企业发展壮大,同时也为投资者提供差异化投资工具,分享科创板公司成长红利。