乘着新能源车发展的东风,过去两年间,锂电产业链全面崛起,在资本市场的表现可谓风口无两。已上市锂电企业掀起千亿级再融资浪潮,为备战TWh时代扩充“弹药”。

但在周期轮回之后,伴随着锂价回落与新能源车销量增速放缓,产业链利润面临重新分配。从近期锂电企业发布的半年度业绩预告可以窥见,“车企为上游材料厂打工”的形势正在扭转,多家正负极材料、电解液企业预计净利润同比下滑。

与之相辅相成的是,二级市场上对于锂电等新能源板块的估值回调。中信证券日前在一份研报中指出,目前锂电行业各版块PE估值见底。

不过,在产能结构性过剩、行业内卷等考验之下,锂电企业的“扩产竞赛”仍箭在弦上。

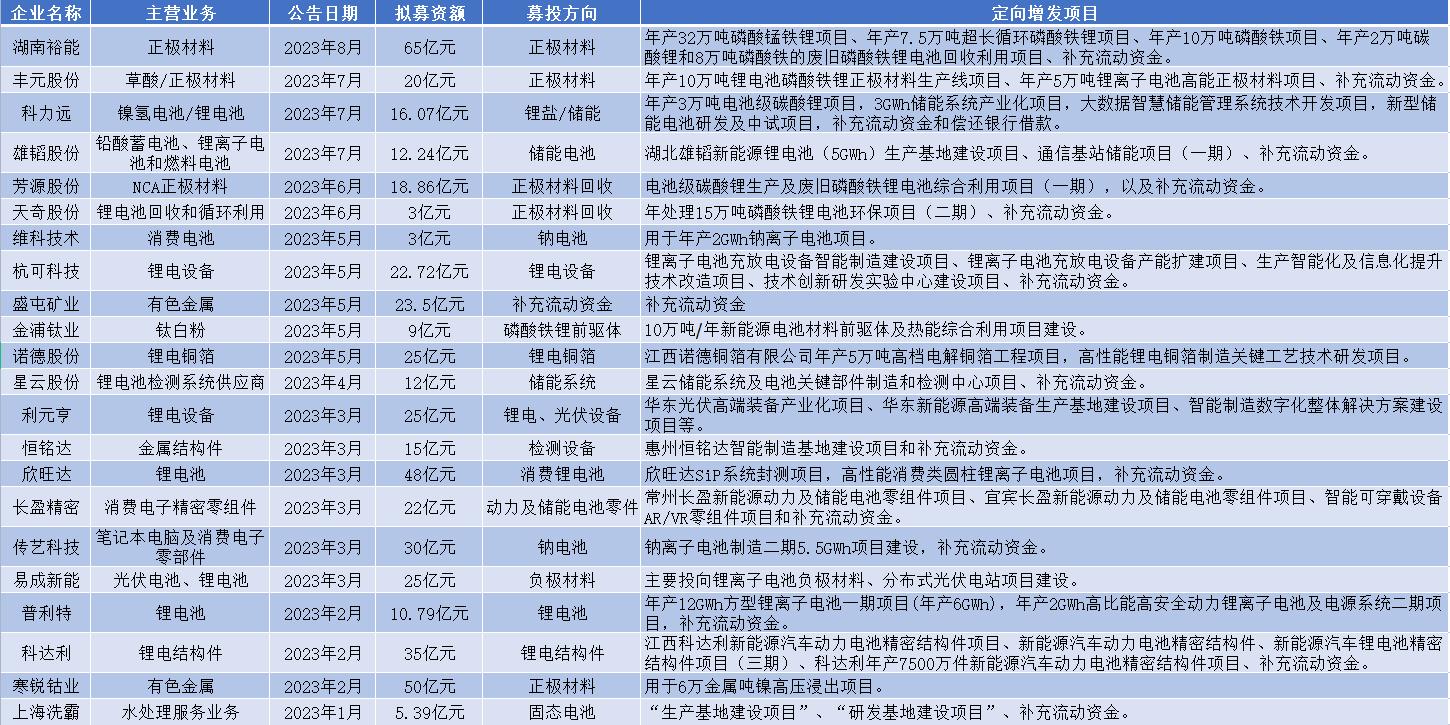

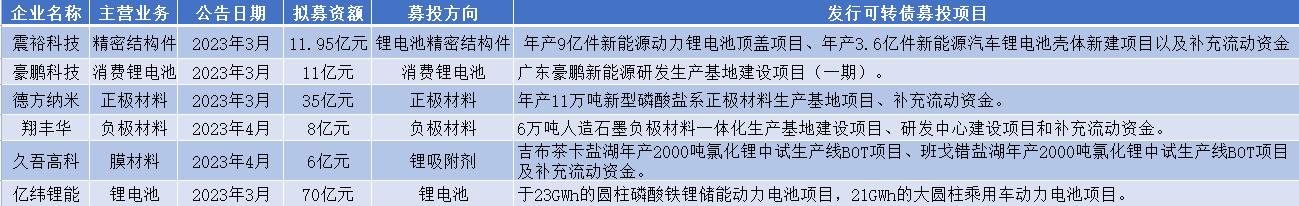

据财经网不完全统计,今年以来,28家锂电相关企业抛出再融资方案,募资总额超600亿元。其中,拟通过定增融资的企业有22家,通过发行可转债融资的有6家,扩产和“补血”是企业融资的主要目的;涉及锂电池、锂电设备等多个环节,磷酸铁锂正极材料、钠电池是企业“下注”的重点。

另一方面,资本“风向”的改变,也令锂电企业的融资行为更加谨慎。与此前频现的百亿融资规模相比,今年抛出再融资预案的企业中,计划募资规模超过50亿元的企业共3家,多家锂电企业定增规模出现“缩水”。

超600亿元再融资“在路上”

据工信部日前公布最新数据显示,2023年上半年,我国锂电池产业延续增长态势,产量超过400GWh,同比增长超过43%。

面对广阔的市场前景,投资布局、扩大产能已成为各大锂电企业开疆拓土的必经之道。与此同时,更多锂电厂商意识到“兵马未到粮草先行”的重要,通过资本市场进行再融资,无疑已成为企业钱粮筹措的重要渠道。

自2020年再融资新规落地以来,八折的定价和减半的锁定期使上市公司推出定增的热情升温。作为资本市场的宠儿,锂电板块的定增热度高居不下,募资规模屡创新高。

进入2023年,定增依旧是锂电企业再融资的主要方式。据财经网不完全统计,今年有28家锂电相关企业抛出再融资计划,合计拟募资638.52亿元。其中有22家企业选择了定增的方式募资,募资总额为496.57亿元;另有6家企业拟通过发行可转债募资,募资规模合计为141.95亿元。

年内拟实施定增的锂电相关企业(数据截至8月23日 制图:财经网)

年内拟发行可转债募资的锂电相关企业(数据截至8月23日 制图:财经网)

具体的融资金额上,计划募资额最高的为亿纬锂能,该公司拟通过发行可转债募资70亿元,其中40亿元拟用于23GWh的圆柱磷酸铁锂储能动力电池项目,30亿元拟投入21GWh的大圆柱乘用车动力电池项目。

紧随其后的是正极材料厂商湖南裕能。该公司拟实施定增募资65亿元,用于加码磷酸铁锂等锂电池正极材料及补充流动资金。

募资额排在第三的是处于产业链上游的寒锐钴业,公司计划募资不超过50亿元用于6万吨镍高压浸出项目,将扩大自身三元前驱体材料产能,这一项目的总投资额达93.29亿元。

除上述三家企业外,还有11家企业拟募资额超过20亿元,合计占比50%,包括科达利、传艺科技、德方纳米等多个环节的头部企业。

锂电企业再融资热情不减,但融资规模较往年有所下滑。

2021年,比亚迪通过两次H股配股募资约362亿元,华友钴业、中伟股份、国轩高科、杉杉股份净募资额均超过百亿,产业链整体募资净额超过千亿。

去年6月,宁德时代450亿元豪华定增落地,吸引了包括摩根士丹利、摩根大通、广发证券等22家知名投资机构,高瓴资本更是第三次参与宁德时代定增。另外,恩捷股份、亿纬锂能、璞泰来也抛出大额定增,分别拟定增75亿元、90亿元、85亿元,合计募资金额大250亿元。上述4家企业募资规模已达700亿元。

锂电材料“吸金”依旧,储能电池热度攀升

某种程度上,企业的再融资节奏映射出行业的景气度,透过资本的流向也可以窥见产业的发展“风向”。

从这28家锂电相关企业再融资的资金用途来看,主要围绕扩建产能、研发中心建设、补充流动资金进行。

上游原材料方面,受供需变动影响,2020年下半年以来,碳酸锂价格呈“倒V”走势,从最初的4万元/吨涨至2022年11月最高的60万元/吨,于2023年4月底跌至18万元/吨,随后逐渐回升,并在20万元/吨左右徘徊。

经历暴涨暴跌之后,锂盐环节的再融资热度有所“降温”,多家企业布局或加码磷酸铁锂电池回收。

按照募资用途划分,拟扩大碳酸锂产能的企业包括湖南裕能、科力远,前者拟投入7亿元用于“年产2万吨碳酸锂和8万吨磷酸铁的废旧磷酸铁锂电池回收项目”,占其总募资额的10.76%,该项目募资总额为12.57亿元;后者计划投入7.9亿元募集资金用于“年产3万吨电池级碳酸锂项目”,占募资总额的比例近半,项目总投资为13亿元。

除了正极材料头部企业加码锂电回收,随着锂价上涨,磷酸铁锂回收的经济性提升,芳源股份、天奇股份均拟扩建磷酸铁锂电池回收产能。其中,芳源股份拟投入16.96亿元用于电池级碳酸锂生产及废旧磷酸铁锂电池综合利用项目(一期)建设,天奇股份则拟将2.1亿元募资额投入年处理15万吨磷酸铁锂电池环保项目(二期)。

盐湖提锂技术不断突破之际,从事相关领域的企业也欲扩大产能规模。据久吾高科发布的可转债预案,公司拟募资6亿元,其中4.2亿元用于吉布茶卡盐湖年产2000吨氯化锂中试生产线BOT项目、班戈错盐湖年产2000吨氯化锂中试生产线BOT项目。

在中游生产制造环节,主要包括正极材料、负极材料、电解液、隔膜、铜箔等关键材料和锂电生产设备等,财经网梳理发现,正极材料的投融资热情相对较高,除上述2家拟从事磷酸铁锂正极材料再生的企业外,有5家企业欲加码正极材料,包括湖南裕能、丰元股份、金浦钛业、寒锐钴业、德方纳米,合计拟募资179亿元。

锂电池按照正极材料体系划分,主要包括磷酸铁锂、三元正极材料、锰酸锂、钴酸锂等。其中,湖南裕能、丰元股份、德方纳米均拟进一步扩大磷酸铁锂正极材料产能,钛白粉厂商金浦钛业拟将产业链延伸至磷酸铁锂前驱体,投入9亿元用于10万吨/年新能源电池材料前驱体及热能综合利用项目建设。寒锐钴业则计划将50亿元募资额全部用于扩大三元前驱体材料产能。

负极材料、电解液、膈膜环节的募资热度不及往年。负极材料方面,易成新能拟投入14亿元用于两个负极材料项目的建设,占其募资总额的56%;翔丰华计划发行可转债募资8亿元,其中5.25亿元用于“6万吨人造石墨负极材料一体化生产基地建设项目”。此外,诺德股份拟定增募资25亿元用于新建锂电铜箔产能。

与之相比,多家作为“卖铲人”的锂电设备厂商抛出定增预案,包括杭可科技、星云股份、利元亨、恒铭达,合计拟募资74.72亿元。

处于中游末端的企业为电池制造商,按照应用领域可分为动力电池、消费电池级储能三大类。与往年头部企业发力动力电池不同,年内储能电池投资热度升温,雄韬股份、科力远、长盈精密、星云股份的募投规划涉及储能电池或储能系统及关键零部件的制造。

此外,钠电池有望借力资本加速产业化发展。据披露,维科技术、杭可科技分别拟募资3亿元、22.72亿元投入钠电池项目。

除了扩大产能外,身处重资本、重技术的锂电产业,“补血”也是上市公司实施再融资的重要目的。

财经网注意到,上述28家企业中,有22家企业计划投入部分募集资金用于补充流动资金,占比为78.56%。除盛屯矿业拟将23.5亿元募资额全部用于“补流”外,其余企业用于补充流动资金的募资额占比在10%-30%之间。

上半年业绩现分化,多家锂电企业下调募资额

锂电企业加速“跑马圈地”的同时,需求不及预期、产能过剩等隐忧成为一把高悬头顶的“达摩克利斯之剑”。

“当前锂电池仍保持高速增长,但锂电材料已进入下一轮过剩周期。”日前,高工锂电董事长张小飞在2023高工锂电材料大会上指出,锂电产业持续三年的扩产潮,不管是锂电池产业还是四大主材环节,都累积了不少产能,到2023年一季度,相关企业产能利用率已经跌至40%至60%区间。

映射到业绩层面,锂电产业链上下游的盈利能力出现分化,强者恒强的“马太效应”进一步显现。

动力电池环节,宁德时代傲视产业链。2023年上半年,公司实现营收1892.5亿元,同比增长67.5%;归母净利润为207.17亿元,同比增加153.64%;研发费用约为98.5亿元,同比增长70.77%。对于业绩增长,宁德时代认为主要是全球新能源车市场规模持续增长,带动动力电池行业规模提升。

另一家动力电池头部企业亿纬锂能披露,预计上半年归母净利润约20.39亿元至22.42亿元,同比增长50%-65%,主要因储能电池经济性的持续改善及新增产能的稳定生产,以及动力电池方面收入的增加。

此外,国轩高科披露,预计上半年净利润1.5亿元-2亿元,同比增长132.27%-209.69%,主要因公司积极布局动力锂电池上游产业,成本控制能力提升。

几家欢喜几家愁。因锂盐价格下跌等影响,锂矿、锂电材料企业的业绩坐上“过山车”。据不完全统计,包括西藏矿业、诺德股份、中伟股份、丰元股份、德方纳米、胜华新材等多家锂电材料企业预计上半年净利润同比出现下滑。

综合上述企业业绩预减的原因,主要包括碳酸锂价格下跌,下游电池企业处于清库存阶段,需求下降;新能源装机量增速不及预期等。

锂电上下游企业盈利能力分化之际,是否存在过度融资、募投项目实施的必要性及合理性,成为监管部门聚焦的重点。

例如,对于亿纬锂能的可转债募资方案,深交所在《审核问询函》中围绕公司募投项目技术路线是否存在被替代的风险、在持有较多货币资金及交易性金融资产的情况下是否存在过度融资等问题展开问询。

锂电设备商利元亨也因其定增事项收到交易所的问询函,其项目必要性、经营情况等较受关注。

在此背景下,锂电企业的融资行为也更加谨慎。财经网注意到,已有多家锂电企业主动下调募资额。其中,多氟多将定增募资额上限由55亿元下调为20亿元;容百科技定增额从60.58亿元下调至52.28亿元;普利特将定增募资额从18.89亿元下调至10.79亿元。

8月16日,动力电池企业欣旺达披露,因公司于去年11月在瑞交所发行GDR,不符合融资间隔相关规定,撤回再融资申请,并表示将在修订2023年度向特定对象发行股票预案后尽快重新申报。据其此前发布的定增预案,该公司原计划募资不超过48亿元,用于SiP系统封测项目、高性能消费类圆柱锂离子电池项目以及补充流动资金。

尽管短期内市场出现波动,但在机构看来,锂电池行业景气度总体持续向上趋势不变。

德邦证券研报认为,2023年5月起锂价企稳,下游需求逐渐释放,市场开工率开始回升,预计2023下半年行业盈利能力有望修复。中信建投认为,锂电产业链终端持续超预期,三季度预期拐点将至。

中信证券则在研报中指出,锂电行业整体资本开支增速放缓,但在建工程占固定资产比例处在历史高位,同时当前在手资金规模是影响行业新一轮的资本开支的关键因素。因此,资本开支增速下降最快、在建工程占比较低、在手资金较为紧缺的细分环节产能有望率先出清,头部企业有望受益。