樊梦迪/文

郭峰/编辑

随着A股2023年中报季正式收官,证券公司上半年经营情况“浮出水面”。

据Wind数据,上半年,申万行业分类下的50家上市券商中有49家实现盈利,仅一家亏损,头部券商保持稳健发展,不少中小券商业绩增速喜人。具体到业务线,自营业务成券商业绩“顶梁柱”,投行业务马太效应依旧显著,经纪业务则承压,各业务线冷热不均。

下半年以来,“活跃资本市场,提振投资者信心”利好政策陆续落地,券商研报认为,券商由金融严监管向政策呵护资本市场阶段转变,板块有望迎来景气度向上周期,带动估值进一步修复,下半年券商或大有可为。

49家上市券商盈利,仅1家亏损

今年上半年,券商业绩普遍回暖。

Wind数据显示,50家披露中期业绩的上市券商中,除锦龙股份上半年亏损外,其余全部实现盈利,且34家实现营收、净利润同比双增长,仅华林证券、华鑫股份、红塔证券等6家上市券商出现“双降”。

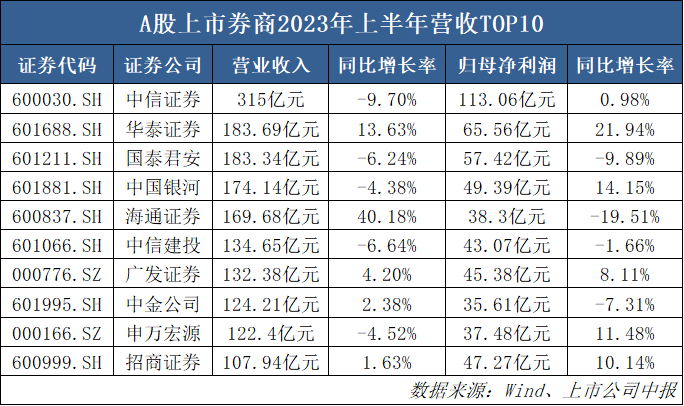

从营收来看,上半年共有10家上市券商营收超百亿,其中,“券商一哥”中信证券以315亿元的营收位居榜首,与其他券商拉开了明显的差距。其次为华泰证券和国泰君安,上半年分别实现营收183.69亿元、183.34亿元。

据Wind数据,上半年营收在十亿以上,百亿以下的券商共有31家,营收在十亿以下的企业共有9家,分别为哈投股份、首创证券、红塔证券、太平洋证券、华林证券、湘财股份、锦龙股份、华鑫股份和国盛金控,其中华鑫股份、国盛金控上半年营收均不足亿元,分别为715.44万元、41.01万元。

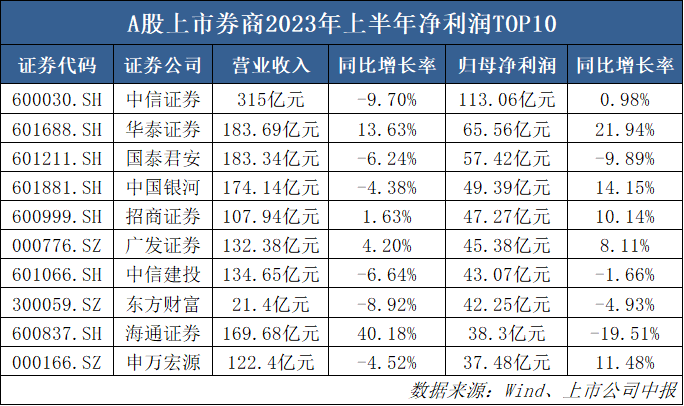

上市券商净利润“前三甲”同样为中信证券、华泰证券和国泰君安,中信证券是唯一一家上半年净利润超百亿的券商,相较第二名华泰证券的净利润超出了47.5亿元。上半年,49家盈利券商中有20家归母净利润超过10亿元,占比40.82%;仅国盛金控归母净利润不足1亿元,为9904.45万元。

从业绩增速来看,上半年,有37家券商营收同比增长,唯一一家亏损的券商锦龙股份以1231.57%的营收增速位列行业第一,其2023年上半年实现营收1.53亿元,归母净利润为-1.52亿元,亏损同比收窄31.8%;天风证券、西南证券营收增速分别为91.12%、66.71%,位列第二、第三。

另外,上半年有41家券商归母净利润同比增长,10家券商净利润实现翻倍增长,天风证券、太平洋证券和湘财股份分别以967.87%、369.65%和265.31%的净利润增速位列行业前三,国盛金控、中原证券、东方证券紧随其后,上半年归母净利润分别增长245.67%、233.35%和193.72%。

值得一提的是,太平洋证券、湘财股份、国盛金控、中原证券以及哈投股份去年上半年均出现亏损,今年上半年扭亏为盈,归母净利润分别为2.1亿元、1.37亿元、0.99亿元、1.67亿元和1.07亿元。

整体来看,上市券商中期业绩呈现分化态势,大型券商与去年同期营收、净利规模大致相当,今年上半年业绩表现稳健,中小券商业绩表现弹性十足。

自营业务成业绩“顶梁柱”,投行业务马太效应显著

剖析上市券商具体业务,上半年券商业绩整体回温主要得益于自营业务大幅反弹。

券商自营业务主要是指公司投资部门使用自有资金投资获得收益的业务板块,投资收益与市场走势高度相关。2022年资本市场主要指数大幅下挫,券商自营业务收入也大幅缩水,成为拖累券商公司业绩的主因。

今年上半年,A股呈先扬后抑的走势格局,万得全A指数整体上涨3.06%,债市走出一波牛市行情,中债指数较年初上扬1.01%,市场行情同比大幅改善,券商自营业务也从之前的业绩“拖油瓶”变成了业绩“顶梁柱”。

根据东方财富Choice数据以及上市券商半年报,按照“自营业务净收入=投资收益+公允价值变动净收益-对联营企业和合营企业的投资收益”的公式计算,今年上半年,上市券商自营业务净收入共计超过850亿元,同比增长超80%。

除华林证券自营业务净收入为-0.11亿元外,其余49家上市券商自营业务净收入均为正,中信证券上半年自营业务净收入为115.39亿元,申万宏源、华泰证券、国泰君安自营业务净收入均超50亿元,分别为60.12亿元、58.18亿元和51.97亿元。

上半年,共有35家上市券商自营业务净收入同比增长,其中有19家券商自营业务净收入实现翻倍增长。

从增速来看,财通证券上半年自营业务净收入为12.42亿元,而去年同期为0.06亿元,同比增长达22251.37%。在半年报中,财通证券表示,报告期内营收增长主要系受市场影响,金融资产投资收益同比增长,公司上半年投资收益及公允价值变动收益为15.05亿元,同比增长336.07%。

其次为天风证券,公司上半年自营业务净收入为16.37亿元,同比增长1295.93%。对此,天风证券在财报中表示,报告期内,面对权益市场结构性分化,公司密切关注资本市场变化,稳步推进低风险策略投资,控制投资仓位,同时把握上半年固收市场震荡偏强的投资机遇,积极布局债券投资。

位列天风证券之后,国金证券今年上半年自营业务净收入为9.78亿元,同比增长720.78%。此外,东北证券、海通证券、国盛金控、广发证券、光大证券、东方证券、东吴证券、中原证券上半年自营业务净收入增速均在200%以上,分别为686.6%、374.7%、317.55%、292.87%、271.43%、270.19%、235.68%、221.4%。

即便是上半年唯一一家亏损的券商锦龙股份,其自营业务净收入也由去年同期的-2.39亿元增至0.28亿元。锦龙股份还在半年报中指出,公司上半年亏损收窄主要是控股子公司中山证券自营业务收入同比实现由负转正,亏损额较去年同期有所收窄所致。

除自营业务回血提振业绩外,另有多家券商在半年报中提及上半年投行业务收入增加。

例如,中银证券在半年报中指出,2023年上半年营收同比增长主要原因是投资银行业务手续费净收入增加0.92亿元,增幅168.26%;西部证券也在半年报中提及,上半年投资银行业务手续费净收入同比增长100.92%拉动营收增长。

据东方财富Choice数据,今年上半年,有18家上市券商投行业务同比增长,增速前十名分别为中银证券(168.26%)、东北证券(167.25%)、西部证券(100.92%)、湘财股份(94.12%)、浙商证券(81.41%)、财通证券(72.68%)、中泰证券(66.87%)、东吴证券(60.02%)、太平洋证券(54.56%)和兴业证券(21.48%)。

从投行业务手续费净收入排名来看,上半年共6家券商跻身“10亿投行俱乐部”,分别为中信证券(38.24亿元)、中信建投(26.2亿元)、中金公司(19.92亿元)、海通证券(19.49亿元)、华泰证券(16.1亿元)、国泰君安(15.48亿元)。排名前十的券商投行业务手续费净收入合计166.04亿元,以头部券商居多,占50家上市券商投行业务净收入总和的比例近70%,券商投行业务的马太效应依然显著。

经纪业务承压,并表公募增厚资管收入

相比自营业务的反弹,上半年,作为证券公司传统和核心业务的证券经纪业务普遍承压,上市券商经纪业务整体下滑。

据东方财富Choice数据,上半年共有四家券商的经纪业务手续费净收入在30亿元以上,为中信证券、国泰君安、华泰证券和广发证券,经纪业务手续费净收入分别为52.9亿元、35.03亿元、31.53亿元和30.22亿元。

从增速来看,今年上半年,仅浙商证券、首创证券、天风证券三家券商的经纪业务手续费净收入较去年同期增长,分别增长28.6%、6.95%、6.33%。大部分券商的经纪业务手续费净收入较去年同期有所下降,降幅在10%以上的券商有25家,其中锦龙股份、华林证券、海通证券降幅超20%。

对于经纪业务收入下滑,华林证券在半年报中指出,主要系报告期内A股市场成交量同比小幅缩减。在中报中,红塔证券表示,经纪业务的手续费收入同比下降是导致公司业绩下滑的因素之一。广发证券也在中报中提及,上半年手续费及佣金净收入同比减少,主要归因于证券经纪业务和资产管理业务手续费及佣金净收入减少。

资管业务方面,上半年有5家券商资管业务手续费净收入超10亿,为中信证券、广发证券、国泰君安、华泰证券、东方证券,资管业务手续费净收入分别为49.68亿元、41.88亿元、20.89亿元、20.85亿元、11.43亿元。

从资管业务手续费净收入增速来看,上市券商差异较为明显。

上半年,哈投股份、国泰君安、中泰证券资管业务手续费净收入增速均超200%,分别为700%、255.82%、219.04%。其中,国泰君安、中泰证券资管业务手续费净收入大增主要系并表公募牌照。

国泰君安半年报显示,资管业务手续费净收入增长主要是由于本期华安基金作为子公司纳入合并范围;中泰证券半年报指出,资管业务手续费净收入增长主要是报告期内万家基金成为控股子公司,其收入、成本纳入公司合并报表所致。

不过,上半年也有33家上市券商资管业务手续费净收入同比下滑,其中东吴证券和国盛金控资管业务手续费净收入同比下滑超50%,分别下滑53%、60%。

对于上半年的资管市场,东方证券在半年报中指出,资管行业发展环境上半年先扬后抑,在一季度短暂回暖之后,二季度开始面临全面的市场挑战和经营压力。券商资管子公司数量持续扩容,公募业务转型持续加速,多家券商资管子公司排队申请公募牌照,行业竞争进一步加剧。同时,在经济弱复苏背景下,投资者信心不足,资本市场持续震荡走势,新发基金以固收类产品为主,权益类产品发行遇冷。

券商板块有望迎估值和业绩“双升”

进入下半年,一系列资本市场利好政策快速落地接踵而至。

7月24日,中共中央政治局召开会议,分析研究当前经济形势和经济工作,会议指出“要活跃资本市场,提振投资者信心”;7月24日至25日,证监会召开2023年系统年中工作座谈会提到,“进一步激发资本市场活力”。

8月27日,财政部、税务总局发布公告称,为活跃资本市场、提振投资者信心,自2023年8月28日起,证券交易印花税实施减半征收。

同日,经证监会批准,上交所、深交所、北交所发布通知,将投资者融资买入证券时的融资保证金最低比例由100%降低至80%,自2023年9月8日收市后实施;证监会进一步规范股份减持行为,要求上市公司存在破发、破净,或最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持本公司股份;证监会统筹一二级市场平衡,阶段性收紧IPO节奏,促进投融资两端的动态平衡。

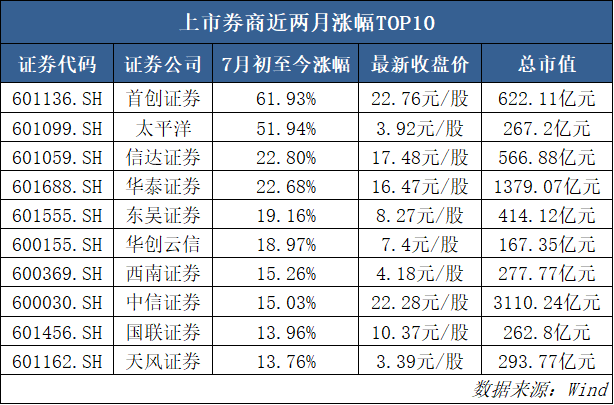

多重利好叠加,券商板块近期强势反弹。

Wind数据显示,7月初至今两个多月,申万行业分类下的50家上市券商中,仅中国银河、申万宏源2只券商股股价下跌,区间跌幅分别为1.48%、5.94%,其余48只券商股股价均上涨,其中首创证券、太平洋证券、信达证券和华泰证券股价涨幅均超20%,区间涨幅分别为61.93%、51.94%、22.8%、22.68%。

展望后市,多家券商研报看好政策驱动下的券商板块修复行情。

光大证券研报指出,目前券商板块估值及机构持仓均处于低位,叠加频出的利好政策信号以及市场风险偏好的正反馈催化板块的弹性及修复空间,券商作为资本市场的重要参与者以及“行情风向标”,预计资本市场投资端、融资端和交易端政策改革有望推动中长期稳定资金入市,券商板块有望迎来估值和业绩的“双升”。

华泰证券研报表示,当前政策仍处于良性周期,预计未来活跃资本市场措施有望进一步落地,提振市场情绪和交投活跃度。安信证券认为,券商由金融严监管向政策呵护资本市场阶段转变,板块有望迎来景气度向上周期,带动估值进一步修复,下半年券商或大有可为。