量子之歌9月15日发布2023年第二季度财报之后,目前国内主要教育上市公司均已发布上半年业绩。

在上半年错综复杂的经济形势下,教育上市公司整体上业绩稳步修复,但公司之间喜忧参半,教育行业距离重回健康高速增长仍有很长一段路。

21世纪经济报道选取45家在A股、港股、美股上市的教育公司作为样本,分析教育市场走势。截至9月19日,45家公司总市值约4030亿元,其中市值最大的破千亿,最小的刚过1亿。

还在几年前,在资本的簇拥下,诞生千亿美元市值的教育公司似乎时不我待,但现在看来目标遥远。

值得注意的是,上半年,教育行业不同赛道表现分化加剧,传统的青少年校外培训增长强劲,成人职业教育受就业形势影响发展艰难,面向政府采购的教育信息化总体稳定但出现衰减迹象。

21世纪经济研究院2022年12月发布的《2022年中国教育市场创新趋势报告》指出,未来三年,预计有10家左右教育公司进入资本市场。

目前,多家公司发布赴港股、美股上市招股书,但均为中小型公司,尚未上市的教育独角兽企业凤毛麟角。为资本设置“红绿灯”,推动合规企业上市,将极大提振教育行业信心。

市值进退

21世纪经济报道选取的45家公司,主要为教育公司和主业包括教育的公司,剔除了以举办大中小学校为主业的公司(比如中教控股、天立国际控股),以教材教辅发行为主业的公司(比如皖新传媒),以及教育业务占比过小的公司(比如东方甄选)。

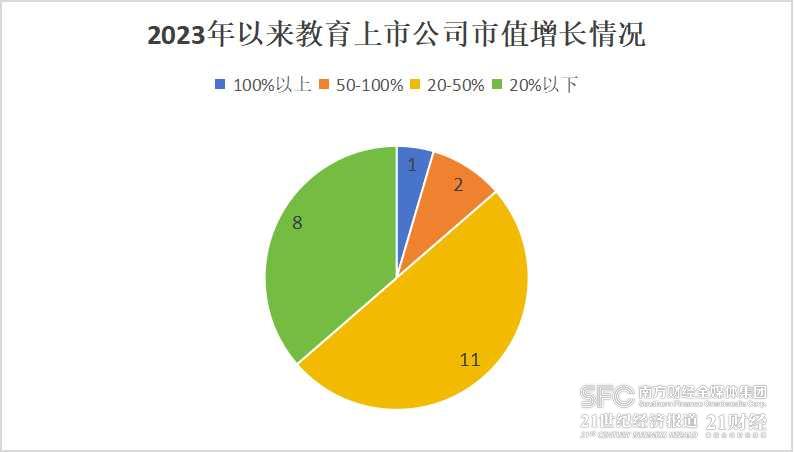

截至9月19日,45家公司中,今年以来市值增长的公司有22家,其中增长超过100%的1家、增长50-100%的2家、增长20-50%的11家、增长20%以下的8家,以稳健和中高速增长为主。

市值增长最快的是拓维信息,截至9月19日较年初增长175%。但其教育业务仅占总营收的14.8%,市值暴涨主要受其基于OpenHarmony技术面向重点行业提供软件云服务,以及国产自主品牌服务器等业务提振。

另外两家市值增长超过50%的公司是新东方和世纪天鸿。

新东方虽然教育业务恢复较快,但东方甄选上半年营收45亿元,为新东方做出超高贡献。

教辅出版商世纪天鸿的业绩稳定,没有明显增长,但AIGC概念翻红后股价暴涨,在随后的《股票交易严重异常波动公告》中,公司称暂不具备人工智能大模型相关技术。

很明显,市值高速增长的公司主要受概念影响,但“概念股”容易大起大落。竞业达2022年下半年短时间出现12个涨停板,股价累计涨幅高达326%,但今年以来市值已经回调22%。

“公司2022年率先推出了高校、考试信息化领域的国产创新技术,受到资本市场热捧,预计今年该效应继续释放。”竞业达相关人士告诉21世纪经济报道。

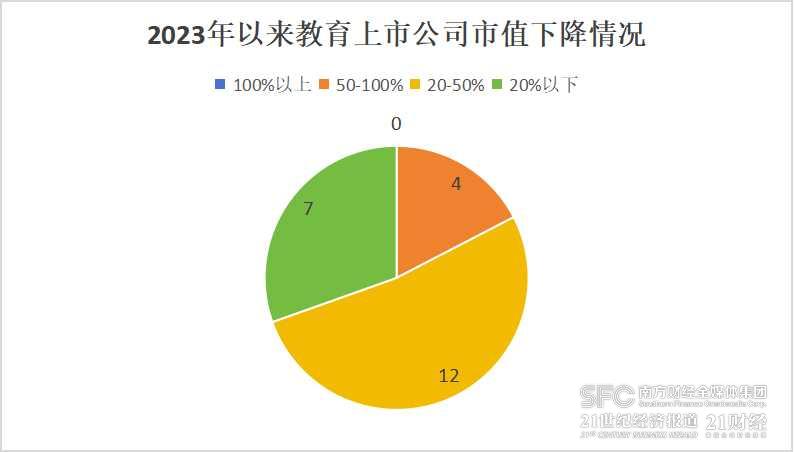

截至9月19日,45家公司中,今年以来市值下降的有23家,其中下降超过100%的0家、下降50-100%的4家、下降20-50%的12家、下降20%以下的7家,以微降和中高速收缩为主。

截至9月20日,市值下降最多的4家公司分别为量子之歌、一起教育科技、达内科技、博实乐教育,全部在美股上市,明显受到美股中概股整体行情影响。45家公司中市值最小的10家公司也全部是在美股上市。这可能影响教育公司赴美上市的信心和节奏。

45家公司中,市值排名第一和第四的公司分别为科大讯飞、视源股份,两者的教育业务营收上半年分别占比29%、21%,分别为第一大和第二大业务。

在传统教育“三强”中,好未来让出2021年以前排名第一的位置,且与新东方的差距拉大。中公教育市值亦曾超过新东方,如今退居第三,市值较巅峰期跌去约90%。

收入改善

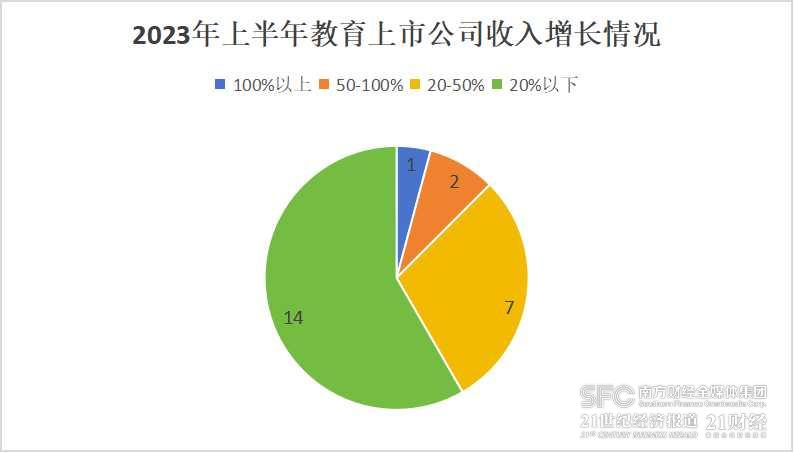

21世纪经济报道从45家公司中选取已公布上半年业绩的38家公司,其中收入增长的24家,收入减少的14家。

收入增长的24家公司中,增长超过100%的1家,增长50-100%的2家,增长20-50%的7家,增长20%以下的14家,以稳健增长为主。

凯文教育上半年收入同比增长114.13%,但其收入只有1.28亿元,同比大增主要是因为2021年9月剥离民办义务教育学校之后收入剧减,导致2022年上半年收入的基数较低。

增长50-100%的2家公司为竞业达、拓维信息,这也是近期受到资本市场追捧的明星股。

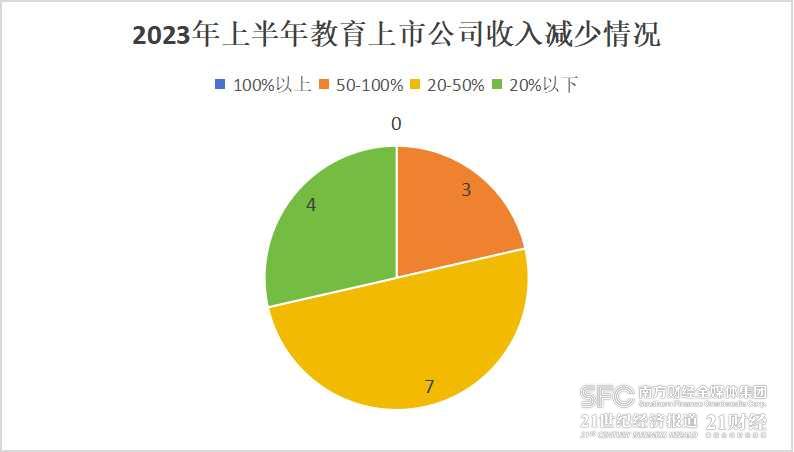

收入减少的14家公司中,减少超过100%的0家,减少50-100%的3家,减少20-50%的7家,减少20%以下的4家。

教育行业收入整体向好。但值得注意的是,收入减少20-50%的公司占比过大,显示部分公司可能面临经营困难。

一起教育科技收入减少最多,同比下降78.6%,这主要因为一起教育科技从K12网校转型教育信息化后等于“二次创业”,目前开展的项目过于集中在个别城市,去年底和今年一季度的疫情反复造成极大影响。

收入减少前三名还包括读书郎、世纪鼎利,值得警醒的是,这三家公司分处教育信息化、智能教育硬件、产教融合赛道,是教育转型的朝阳赛道,这说明即使站上风口亦需提高自身产品服务水平和抗风险能力。

收入排名前10的分别为新东方、好未来、网易有道、科大讯飞、视源股份、中公教育、粉笔、量子之歌、鸿合科技、高途,均超过14亿元,其中7家以培训为主业,7家涉及青少年及中小学校业务,可见教育的刚需人群分布。

赛道分化

教育上市公司的收入变化,体现出不同赛道的业绩分化。

传统青少年业务和非学科类培训业务增长强劲。11家开展相关业务的公司里,有9家公司收入增速均超过10%。

截至2023年5月31日的2023财年第四季度,高中业务和东方甄选贡献了新东方约52%的收入。非学科类辅导业务吸引学生报名人次为62.9万,且市场渗透率进一步提升。

今年二季度,高途的非学科类培训业务收入同比增长约75%,且连续两个季度现金收入实现两位数以上增长。

“非学科类培训业务是一个相对需求强劲、增长迅速的新兴市场。”高途CFO沈楠说。

向非学科类培训业务转型是很多教育公司的方向。凯文教育9月21日发布公告称,成立体育素质教育业务发展平台。量子之歌也进入青少年教育赛道,9月19日宣布收购总部位于香港的青少年在线语言学习平台Kelly's Education。

多家教育公司负责人告诉21世纪经济报道,刚刚过去的暑假,传统青少年业务和非学科类培训业务招生火热,以至于师资出现紧缺,预计三季度业绩表现继续向好。

传统青少年业务即高中阶段学科类校外培训,目前政策态势已趋明朗。中国民办教育协会会长刘林在接受21世纪经济报道专访时说,对面向普通高中学生的学科类培训机构的管理,由省级主管部门根据本省高中阶段教育实际情况,探索如何参照执行义务教育阶段培训机构的管理办法,是现实可行的,现阶段还不宜全国“一刀切”。

受竞争白热化影响,教育智能硬件赛道增长遭遇瓶颈。网易有道上半年智能硬件业务收入同比减少11.79%,读书郎则业绩腰斩,收入暴跌51.52%。

受就业形势复杂严峻影响,成人职业教育赛道遭遇困难。7家相关公司中5家收入减少。

但收入下降既有外部形势原因,也有自身经营原因。中公教育、尚德机构等公司出于降本增效,大量裁撤员工和校区,必然带来业务减少。相应地,两家公司上半年均利润转正。达内科技、传智教育等公司以线下为主,受到疫情影响,同时互联网行业不景气也传导至IT培训行业。

成人职业教育有市场规模有限、学员续费率低的特点。粉笔CEO张小龙告诉21世纪经济报道,招录考试培训市场只有数百亿规模,公司的经营策略势必更注重学员通过率而非招生规模。

高途在二季度关停了一些不盈利的业务线,并表示会更加关注盈利能力,而不是单纯的规模扩张。

教育信息化赛道分化加剧。12家相关公司中有7家收入增长、5家收入减少。

两大巨头科大讯飞、视源股份由于业务线丰富,上半年教育业务收入险守正负线,分别为3.63%、3.57%,而另一个巨头鸿合科技则同比减少24.28%,三盛教育同比减少24.55%。

这些公司的鲜明特点是客户以中小学校为主,尤其是视源股份、鸿合科技、三盛教育,主打产品都是智能交互平板,即教室大屏。受经济下行影响,国内市场需求下滑,大屏行业竞争空前激烈,同质化水平不断凸显,导致产品价格大幅下降。

相比之下,收入增长的几家公司,均面向高等教育、职业教育,以及考试信息化。国新文化半年报称,收入增长6.99%,主要是加大高教、职教业务投入,受益于国家对高教、职教信息化建设投入增加,高教职教业务收入快速增长。

“今年高考前夕,主管部门首次要求全部考场必须安装安检门,导致业务需求一下子爆发,当然,这个需求也是短暂的,可能明年就没有了。”上述竞业达人士告诉21世纪经济报道。