继去年首次派发特别分红之后,贵州茅台近日再度宣布大手笔特别分红,金额达到240.01亿元。

Wind数据显示,截至12月5日,年初至今已有238家上市公司实施分红,其中229家为现金分红,分红金额合计约2135.3亿元。

年内,上市公司分红热情持续提升,中国移动、中国石油、迈瑞医疗等多家龙头公司出手“阔绰”,大手笔现金分红频现。

年内百家上市公司撒千亿“红包雨”

分红,是上市公司对股东的投资回报。一般而言,上市公司分红有两种形式:向股东派发现金股利和股票股利。

Wind数据显示,截至12月5日,2023年年内A股5317家上市公司中,有238家实施分红,其中9家为送转股份,229家为现金分红,较去年同期增加了78家,分红总额合计约2135.3亿元。分季度来看,年内三季报分红公司数量达到42家,创下历史新高。

从分红实施进度来看,227家上市公司分红已实施完毕,11家正等待实施分红(含股权登记当天)。

另外,年内还有包括贵州茅台在内的31家上市公司发布了分红预案,其中14家处于董事会预案阶段,17家分红方案股东大会显示已通过。

值得一提的是,A股上市公司现金分红以报告期分红为主,但年内除贵州茅台外还有多家上市公司抛出了特别分红方案。

例如,美凯龙2022年年度及特别分红权益分派实施公告显示,本次利润分配以方案实施前的公司总股本43.55亿股扣除公司回购专用证券账户的A股股份104.48万股,即以43.54亿股为基数进行计算,每股派发现金红利0.08元(含税)。

赛维时代特别分红方案显示,基于公司实际经营情况和长远利益,并考虑对广大投资者的合理回报,公司拟定2023年前三季度回报股东特别分红方案,以公司总股本40010万股为基数,向全体股东每10股派发现金红利人民币2.5元(含税),共计派发现金红利总额为1亿元(含税)。

将时间线拉长至最近五年,据Wind数据,2018年A股共有2708家上市公司实施现金分红,2019年有2820家,2020年突破3000家,为3177家,2021年、2022年,实施现金分红的上市公司分别有3413家、3470家,A股上市公司分红群体不断壮大。

从现金分红金额看,2018年,A股上市公司现金分红金额合计约1.23万亿元,2019年这一数额增至1.36万亿元,2020年、2021年分别为1.53万亿元、1.92万亿元。2022年,A股上市公司现金分红金额合计约为2.15万亿元,首次突破2万亿元。

无独有偶,过去五年,港股上市公司的分红金额也逐年增加。Wind数据显示,2018年,港股上市公司分红金额合计约为1.56万亿港元,之后的2019年、2020年、2021年分别约为1.6万亿港元、1.66万亿港元、1.91万亿港元,2022年达到2万亿港元。今年以来,港股上市公司累计分红总额约为846.11亿港元。

主板公司包揽八成现金分红

从分红公司所属上市板来看,主板上市公司是现金分红的“主力军”。

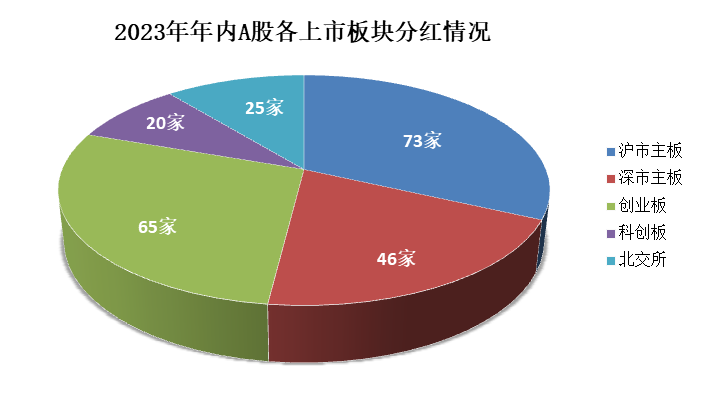

Wind数据显示,年内229家实施现金分红的上市公司中,沪市主板、深市主板分别有73家、46家,合计占比过半,创业板、科创板、北交所分别有65家、20家、25家。

年内,73家沪市主板上市公司累计分红金额达1800.01亿元,占A股上市公司2023年分红总额的84.3%;46家深市主板上市公司累计分红金额为171.6亿元;创业板、科创板、北交所上市公司累计分红金额分别为112.29亿元、42.77亿元和8.63亿元。

不仅如此,年内上市公司分红金额TOP10中,沪市主板上市公司更是占据八席,中国移动以475.57亿元的分红额暂列榜首,成为A股“分红之王”。中国石油、中国海油、中国石化“三桶油”紧随其后,分红金额分别为384.34亿元、257.38亿元、173.8亿元。

从历年分红情况来看,Wind数据显示,2022年,共有2093家主板(1196家沪市主板,897家深市主板)上市公司实施现金分红,分红金额合计达2.01万亿元,且2022年度上市公司分红金额TOP10均为沪市主板公司,工商银行以1081.69亿元的分红额排名第一。

2018年至2021年,主板分别有2007家、2006家、2118家和2105家上市公司实施现金分红,分红金额合计分别达1.19万亿元、1.31万亿元、1.45万亿元和1.81万亿元。历年上市公司分红金额TOP10均被主板公司包揽。

就分红力度而言,主板上市公司近三年的平均股利支付率分别为38.93%、42.29%和45.39%,高于创业板和科创板上市公司整体水平。

尽管分红规模不及主板,但近年来创业板和科创板分红公司数量和金额增长趋势明显。

据Wind数据,2018年至2022年,创业板分红公司数量分别为561家、579家、663家、820家和845家,各年度现金分红金额为323.36亿元、415.42亿元、517.36亿元、693.59亿元和851.54亿元。

而科创板在开市(2019年)当年,便有92家上市公司实施分红,分红金额达74.04亿元。2020年,科创板分红公司数量增至234家,分红金额也增至169.14亿元。2021年、2022年,科创板分红公司数量均超300家,分别为331家、362家,分红金额分别达到293.91亿元、418.03亿元。

北交所近两年分红公司数量和金额也实现增长。Wind数据显示,2021年,有157家北交所上市公司实施分红,分红金额合计约41.83亿元。2022年,北交所分红公司数量增至170家,分红金额合计约50.06亿元。

银行股为分红“大户”,龙头企业“大方”分红

行业分布上,据Wind统计口径,若按照申万一级行业分类,年内229家实施现金分红的上市公司主要集中在机械设备、电力设备、汽车、医药生物、基础化工、电子等行业。

具体来看,年内有38家机械设备企业实施分红;其次为电力设备行业,共21家上市公司实施分红,其中以光伏公司、风电公司和锂电公司居多;汽车、医药生物行业各有18家上市公司实施分红;基础化工企业有17家实施分红;电子行业共14家上市公司实施分红,其中5家为半导体公司。

不过,年内上市公司分红金额TOP10中,中国移动(通信行业)、中国石油、中国海油、中国石化和中国平安(保险公司)位列前五,而上述分红公司“扎堆”的行业中仅医药生物行业占据了一席,排名第七。

据Wind数据,年内实施分红的医药生物公司中,迈瑞医疗以52.14亿元的分红额位列第一。

年内实施分红的机械设备企业中,分红金额最高的是中集环科,其年度分红金额为5.01亿元;汽车公司中,潍柴动力分红金额最高,达19.52亿元;电力设备公司中,光伏玻璃龙头福莱特以5.6亿元的分红额位列第一;电子公司中,传音控股分红金额排名第一,为24.2亿元;基础化工公司中,龙佰集团年度分红金额达21.49亿元,排名第一。

从往年分红情况来看,银行股一直是A股市场的“分红大户”,常年排名居前。

Wind数据显示,2018年至2022年,工商银行、建设银行、农业银行和中国银行一直稳居分红排行榜前四名,中国石油、中国海油排名紧随其后。各年度,银行股现金分红金额分别为4212.59亿元、4877.92亿元、4892.45亿元、5491.07亿元和5877.14亿元,占A股各年度分红总额的三成左右。

除银行、石油石化行业外,煤炭、食品饮料、家电、医药生物等行业也藏着不少高分红“常客”。

例如,白酒行业的贵州茅台、五粮液,近三年年度分红金额均超百亿;家电行业的格力电器、美的集团,近三年年度分红金额同样在百亿之上;汽车行业的上汽集团、医药行业的云南白药、迈瑞医疗等公司的分红实力也不容小觑。

上市公司分红“豪爽”,其背后往往有业绩作为支撑。

据Wind数据,2018年至2022年,工商银行、建设银行、农业银行和中国银行以超千亿元的归母净利润稳居净利润排行榜前四名;中国石油、中国海油、贵州茅台、格力电器等公司净利润排名同样居前。

光伏、新能源汽车等热门行业同样如此,龙头企业在业绩大涨时,分红也更加“大方”。

近五年,隆基绿能的归母净利润从2018年的25.58亿元增至2022年的148.12亿元,公司年度现金分红总额也由2018年的3.62亿元增至2022年的30.33亿元。通威股份2021年的现金分红总额为41.05亿元,2022年,公司业绩大增至257.26亿元,现金分红总额也大增至128.67亿元,股利支付率超50%。

比亚迪也在业绩大爆发的2022年实施现金分红,分红金额达到33.25亿元,公司一跃成为汽车行业2022年分红排行榜第二名。而2018年至2021年期间,比亚迪历年现金分红金额均不超6亿元。

从二级市场股价表现来看,以2023年上市公司分红为例,年内多数上市公司在分红预案披露后股价上涨。

Wind数据显示,麦加芯彩于11月18日披露分红预案,公司股价于11月20日收涨5.64%。拓山重工、新华文轩、圣湘生物、依依股份等公司股价也均在分红预案公告次日实现上涨。

新规引导上市公司分红

近年来,A股市场分红水平大幅提升。不过,在多数上市公司积极以真金白银回馈投资者的同时,也有少数公司甘当“铁公鸡”,连续多年“一毛不拔”。

Wind数据显示,汉王科技、博信股份、科新发展等公司上市时间在十年以上,却从未实施过现金分红。

IPG中国首席经济学家柏文喜指出,目前A股分红存在一些问题。一方面,许多上市公司存在不分红或分红比例较低的情况,这可能导致上市公司的资本回报较低,影响投资者的收益。另一方面,一些公司分红水平较高,甚至超过其可持续盈利水平,这可能给公司的运营和债务偿还能力带来风险。

今年以来,证监会先后出台了一系列政策,引导上市公司分红。

8月,《证监会有关负责人就活跃资本市场、提振投资者信心答记者问》,明确提出要强化分红导向,“推动提升上市公司特别是大市值公司分红的稳定性、持续增长性和可预期性。研究完善系统性长期性分红约束机制。通过引导经营性现金流稳定的上市公司中期分红、加强对低分红公司的信息披露约束等方式。”

此外,证监会出台并落地分红与减持“挂钩”政策, 上市公司最近三年未进行现金分红,或累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持本公司股份。

9月,证监会拟对上市公司现金分红规则进行修改。据证监会有关部门负责人介绍,拟进一步对不分红或分红少的公司加强制度约束督促分红,推动进一步优化分红方式和节奏,让分红好的公司得到更多激励,同时也加强对超出能力分红企业的约束等。

10月,证监会对《上市公司监管指引第3号——上市公司现金分红》以及《上市公司章程指引》现金分红相关条款进行修订,并向社会公开征求意见。修订内容主要包括:进一步明确鼓励现金分红导向,推动提高分红水平;简化中期分红程序,推动进一步优化分红方式和节奏;加强对异常高比例分红企业的约束,引导合理分红等。

平安证券研报认为,综合来看,分红新规推动现金分红重要性提升,进一步提升上市公司分红的稳定性与确定性。对A股市场而言,分红新规进一步加码红利策略的确定性溢价,当前仍看好红利策略的配置,其中盈利预期稳健及经营现金流的分红行业公司表现有望进一步受益(即有能力现金分红的成熟行业)。

编辑/樊梦迪