日前公布的新“国九条”强调更加有效保护投资者特别是中小投资者合法权益,将强化上市公司现金分红监管放到突出位置。

郭晨凯 制图

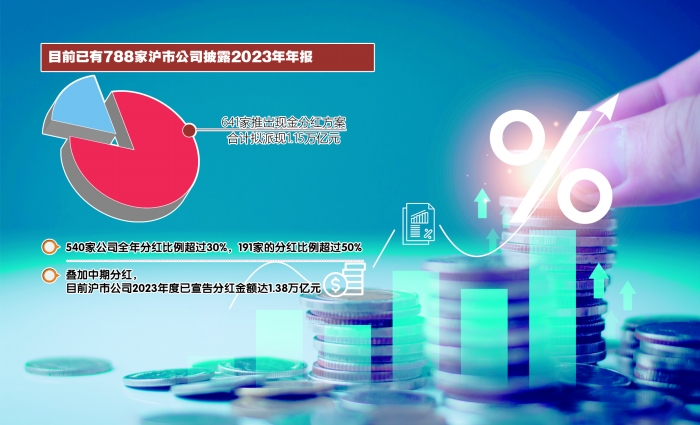

适逢年报披露季,上市公司交出了怎样的分红答卷?上海证券报记者关注到,截至目前,沪市已有788家公司披露2023年年报,其中641家公司抛出现金分红方案,合计拟真金白银派现1.15万亿元。叠加中期分红,目前沪市公司2023年度已宣告分红金额达1.38万亿元,并从中涌现出一批高分红、高回报的上市公司。

详细来看,上述沪市公司中有540家的全年分红比例超过30%,191家的分红比例超过50%。以4月15日收盘的股价计算,345家沪市公司的股息率达到3%以上,127家的股息率超过5%。其中,中远海控、中国神华、中国海油、海螺水泥等78家沪市公司的股息率超过6%。

年报现金分红热情高涨

高分红、重回报,一直是沪市公司的亮眼标签。近年来,沪市公司呈现较为积极的分红态势,分红总额保持高增长,整体现金分红比例达到30%以上且逐年提高。

据记者统计,2020年至2022年,沪市公司的分红总额分别为1.14万亿元、1.43万亿元和1.72万亿元,占当年末已上市公司归母净利润的37.01%、36.89%和41.05%。

越来越多的沪市公司强化自身投资价值创造能力,坚持高水平分红,积极回报投资者。保险龙头中国平安2023年在已经进行中期分红的基础上,拟进一步派发年末现金股利1.50元(含税),合计近272亿元。自2012年至2023年,中国平安分红水平连续12年持续提升,累计分红25次,分红总额超过3000亿元。长期来看,现金分红成了投资者分享经济增长红利的“新渠道”。

再如,中国海油自上市以来坚持每年派发两次现金分红,且每期制定的分红方案股息率在同业对标中名列前茅。公司自2001年在港交所上市以来累计分红逾4500亿元;自2022年在A股上市以来,已实施分红四次,累计金额约1304.16亿元,积极与股东分享公司经营成果。2023年度,公司发布分红方案,每股派发末期股息0.66港元,连同已派发的中期股息每股0.59港元,全年分红比例约为43.6%。

增加分红频次强化回报预期

新“国九条”要求加大对分红优质公司的激励力度,多措并举推动提高股息率;增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红。

这也正是近年来沪市公司正在不断优化的举措。数据显示,2023年,已有110家沪市公司开展季度分红(不含年度分红),金额合计达2276亿元。与之相比,2021年和2022年中期分红的沪市公司仅有66家和72家。

盘点2023年开展中期分红的沪市公司,其中有不少大家熟悉的身影:三桶油中期分红816亿元;三大电信运营商中期分红631亿元;贵州茅台在2022年、2023年,连续两年在年度股息基础上派发特别股息,金额分别达到600.73亿元、240.01亿元。

除此之外,不少公司也在加快研究落地春节前分红的方案,争取让更多的投资者能在新春佳节拿到公司给出的“特别红包”。弘元绿能在“提质增效重回报”方案中表示,2024年公司将结合公司经营现状和业务发展规划,为投资者提供连续、稳定的现金分红。公司在2023年已进行了一年多次分红,后续将进一步研究春节前分红等相关方案。

注销式回购提升公司含金量

新“国九条”要求,引导上市公司回购股份后依法注销。回购用于注销减资,可以在公司整体价值不变的情况下,增加每股内含资产价值和收益,起到立竿见影回馈投资者的效果,也正在被越来越多的沪市公司践行。

据统计,截至4月中旬,以注销为目的实施股份回购的沪市公司数量超50家,预计回购金额上限超124亿元,覆盖生物医药、机械设备、电子、纺织服饰等多个行业。

如药明康德继前次于2024年2月5日闪电完成10亿元股份回购后,为进一步维护公司价值和股东权益,于3月9日再次公告称将斥资10亿元回购股份,两次回购股份均将用于注销并减少注册资本。截至目前,公司已支付5000万元实施第二轮回购。

安图生物也披露了注销式回购方案,拟使用2.5亿至5亿元自有资金进行股份回购,用于减少公司注册资本。截至目前,公司通过集中竞价交易方式已累计回购股份49.74万股,回购金额约2868万元。

类似的还有健盛集团,公司拟斥资1亿元至2亿元进行回购注销。记者注意到,健盛集团自2018年以来持续实施股份回购,累计使用资金总额达5.8亿元,其中回购注销比重达到76%以上。

持续强化现金分红监管

新“国九条”公布后,上交所也在中国证监会的统筹指导下,对现金分红相关规则进行修订,对有能力分红但分红不达标的公司采取强约束措施,将多年不分红或者分红比例偏低的公司纳入“实施其他风险警示”(ST)的情形,向投资者提示投资回报存在不确定性的风险。

以沪市主板为例,最近一个会计年度净利润为正值且母公司报表年度末未分配利润为正值的公司,其最近三个会计年度累计现金分红总额低于最近三个会计年度年均净利润的30%,且最近三个会计年度累计分红金额低于5000万元的,将被实施ST。上市公司以现金为对价,采用要约方式、集中竞价方式回购股份并注销的,纳入现金分红总额计算。

业内人士认为,这一规定将进一步督促上市公司持续分红,提高现金分红的稳定性和可预期性;进一步建立和完善推动分红水平提升的多层次监管体系,更加有效保护投资者特别是中小投资者合法权益。

现金分红也成为监管部门的关注重点。针对盈利但不分红的公司,上交所坚决采取监管举措,督促“铁公鸡”审慎评估资金情况,做好分红工作,牢固树立回报股东意识。

以连续三年盈利增长、累计净利润达12.58亿元但并未分红的吉林高速为例,上交所第一时间发出监管问询函,要求公司明确说明连续多年盈利但多年未实施现金分红的原因,详细列示留存资金的具体使用规划等。

此前,方大特钢因2023年年报拟不进行利润分配,也被上交所监管问询。监管督促下,方大特钢调整了分红方案,拟每股派发现金红利0.10元(含税),合计拟派发金额约2.33亿元,现金分红比例为33.84%。