2023年,于锂电产业而言是不平凡的一年。

据高工锂电(GGII)调研数据显示,2023年中国动力电池出货量630GWh,同比增长31.4%;锂电企业加速出海,电芯与正负极材料、电解液、隔膜等关键主材全球出货量超过70%,锂电池与新能源电动车、光伏产品共同组成外贸“新三样”。

锂电市场繁荣发展的同时,受碳酸锂价格下跌、供需关系变化等因素影响,“卷”也成为行业的关键词。那么,2023年,锂电企业的业绩表现如何?谁穿越周期实现增长?

近日,随着A股2023年报的收官,锂电上市企业的业绩表现浮出水面。据不完全统计,78家锂电产业链上市公司中,近8成实现盈利,17家企业净利润同比增长;电池、设备厂商利润增速排名靠前,锂矿、正极材料企业较为“受伤”。

尽管业绩增速下滑,但多数锂电企业仍拿出真金白银回馈投资者,向市场传递信心。据统计,有59家企业推出年度分红方案,拟现金分红金额合计达447.11亿元。

近8成盈利,净赚1106亿元

据年报数据,78家锂电板块上市企业2023年度共实现营收14022.71亿元,归母净利润合计为1117.33亿元。其中,除孚能科技、德方纳米、龙蟠科技等16家企业出现亏损外,其余62家企业均实现盈利,占比79.48%。

有34家锂电企业2023年度营收破百亿元,11家锂电企业净利润超20亿元。其中,宁德时代营收首度突破4000亿元大关,达4009.17亿元,同比增长22.01%;归母净利润441.21亿元,同比增长43.58%,稳居锂电板块营收、净利润榜首。

从业绩增速来看,29家企业营收同比增长,曼恩斯特、丰元股份、派能科技、孚能科技、华自科技5家企业营收增速超过40%。作为去年5月刚上市的锂电设备企业,曼恩斯特年报首秀即交出较为亮眼的“成绩单”。2023年,曼恩斯特实现营收7.95亿元,同比增长62.76%;归母净利润3.41亿元,同比增长67.98%。

16家企业归母净利润增速为正,其中,盛屯矿业、先惠技术、福能东方实现扭亏为盈,净利润增速位居前列。

盈利能力方面,据wind数据,78家锂电板块上市企业2023年度销售毛利率的平均值为21.76%,较上年减少6.62个百分点。

处于产业链上游的锂盐相关企业,毛利率水平仍“一骑绝尘”,天齐锂业以84.99%的毛利率占据榜首,西藏矿业、藏格矿业等6家锂盐企业毛利率均超过50%。但同时,锂盐也是毛利率“缩水”较多的环节,西藏矿业、盐湖股份销售毛利率较2022年均减少超20个百分点。

相较之下,多家锂电行业的“卖铲人”毛利率水平有明显增加。曼恩斯特、赢合科技、先惠技术、杭可科技、福能东方2023年的销售毛利率均同比增加。

其中,赢合科技2023年综合毛利率为29.76%,较2022年增加9.45个百分点。不过,公司当期毛利率增加仍得益于其他业务收入毛利率水平增加,锂电池专用生产设备毛利率仅较2022年增加0.61个百分点。

在资产负债表方面,78家锂电板块上市企业2023年资产负债率的平均值为50.35%,较2022年的51.81%略有降低。

资产负债率最高的为科恒股份,达93.26%。该公司主要从事锂离子电池正极材料、智能装备和稀土功能材料研发、生产、制造。此外,还有9家企业资产负债率超过70%,包括海目星、正业科技、福能东方、龙蟠科技、永太科技等。

从经营现金流看,64家企业2023年经营活动产生的现金流净额为正,占比超8成;45家企业经营性现金流较上年增加。其中,宁德时代2023年经营现金流净额达到历史新高928.26亿元,较上年增加316.17亿元,当期公司预收款(合同负债)规模达239.82亿元。

尽管正极材料企业面临价格下行的压力,但2023年“造血能力”有所回升。2023年,德方纳米、中伟股份、龙蟠科技、湖南裕能等正极材料厂商经营性现金流由负转正。

锂电行业竞争趋于激烈,通过技术创新和材料迭代进行降本增效已成为必然趋势。

从研发支出来看,锂电设备企业、电池厂商研发费用率较高,大族激光、派能科技、海目星2023年研发费用率分别为12.65%、11.67%、11.30%,位居榜单前三位。先导智能、利元亨、丰元股份、珠海冠宇4家企业的研发费用率也超过10%;59家企业研发费用率超过3%,占比约75.64%。

另外,有39家企业缩减了研发费用,主要为正极材料、负极材料、电解液、锂盐等企业。比如,当升科技2023年研发费用为4.08亿元,较2022年减少4.52亿元,研发费用率也由4.05%降至2.7%。

锂价下跌,几家欢喜几家愁

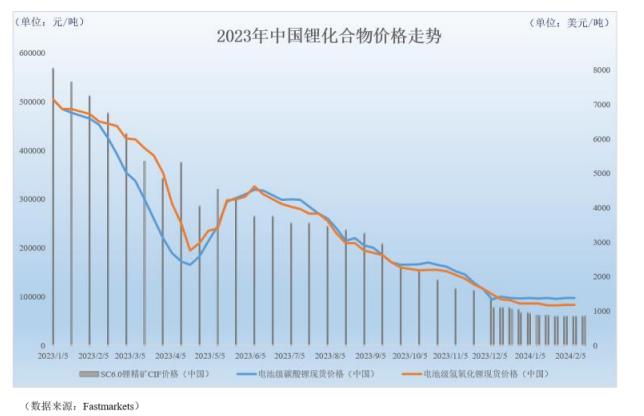

锂电池产业链由上游的锂矿资源,中游锂电池材料和锂电池模组,下游应用和锂电池回收组成。其中,上游原材料包括锂、钴、镍等矿物原材料,过去两年受益于锂价“狂飙”,锂矿企业普遍赚的“盆满钵满”,正极、负极材料全面跟涨。但随着产能布局的相继释放,锂价逐渐回归理性,产业链利润也随之重构。

2023年以来,碳酸锂价格震荡下跌,由年初50万元/吨到年末跌破10万元/吨。隆众资讯数据显示,去年四季度电池级碳酸锂均价为14.20万元/吨,环比三季度均价23.99万元/吨下滑40.77%。

图片来源:天齐锂业年报

锂价下跌,首当其冲的便是“手里有矿”的锂盐企业,就连“锂矿双雄”也未能幸免。2023年,天齐锂业、赣锋锂业分别实现归母净利润72.97亿元、49.47亿元,分别同比下滑69.75%、75.87%。

在去年四季度,由于锂精矿和盐湖锂产品售价均大幅下调,锂企业绩也“大跳水”。比如,天齐锂业亏损8.02亿元,赣锋锂业亏损10.63亿元,盛新锂能亏损3.93亿元。

相较之下,具备多业务布局的公司,所受锂价回落的影响相对更小。

比如,2023年,盛屯矿业实现归母净利润2.65亿元,同比增长127倍,主要受益于铜价上涨,当期公司铜产品收入同比增长超8成,毛利率同比增加15.91个百分点;但其钴、镍产品收入及毛利率均同比出现下滑。

手握镍钴锂资源开发的华友钴业,净利润降幅也低于行业整体。2023年,该公司实现营收663.04亿元,同比增长5.19%;归母净利润33.51亿元,同比减少14.24%。分产品来看,公司铜产品、镍产品的营收分别增长11.16%、224.84%,对其业绩构成一定支撑。

除了锂盐企业外,随着锂价下跌,业绩更为“受伤”的是在价格高位“囤货”的锂电材料厂商。

目前,锂电池正极材料以磷酸铁锂、三元正极材料为主。据GGII数据统计,2023年我国磷酸铁锂出货量为165万吨,同比增长48.3%,在正极材料中占比提升至66.53%;三元正极材料出货量为65万吨,同比增长1.8%。

尽管磷酸铁锂出货量实现“逆袭”,但多家聚焦这一路线的正极材料厂商业绩出现下滑,甚至亏损,包括德方纳米、龙蟠科技、富临精工、丰元股份等。

2023年,德方纳米亏损额达16.36亿元,同比减少168.74%;公司销售毛利率仅0.19%,产能利用率为69.54%。

该公司在年报中表示,主要受原材料锂源价格大幅下跌、公司整体产能利用率下降、公司积累的较高价位原材料库存在报告期内产生较大金额的减值损失三方面因素影响。财报显示,2023年,德方纳米资产减值损失合计为10.42亿元,其中存货跌价损失及合同履约成本减值损失达9.44亿元。

除此之外,锂电池四大材料中,电解液环节同样受到较大冲击,永太科技、胜华新材、天际股份净利润降幅均超过90%。

其中,永太科技2023年归母净利润亏损6.2亿元,同比减少211.85%,公司第四季度亏损5.21亿元;销售毛利率由2022年的29.76%降至8.26%。

永太科技在年报中表示,报告期内,市场竞争激烈程度加剧,叠加主要原料碳酸锂市场价格的持续回落,六氟磷酸锂的市场价格由年初约23.5万元降至年末的约6.7万元/吨。公司四季度亏损主要因六氟磷酸锂市场价格下跌、计提信用及资产减值损失所致。

而在碳酸锂价格下行的同时,负极材料、铜箔、隔膜等环节也均在市场供需变化的背景下,价格出现调整,企业业绩承压。

2023年,负极材料头部公司贝特瑞、中科电气、璞泰来、杉杉股份归母净利润分别下滑28.24%、88.55%、38.42%、71.56%;铜箔企业诺德股份、嘉元科技归母净利润分别下滑92.25%、96.34%。

隔膜环节技术壁垒相对较高,企业利润降幅相对最低,头部企业恩捷股份2023年实现归母净利润25.27亿元,同比减少36.84%;星源材质实现归母净利润5.76亿元,同比减少19.87%。

电池厂商业绩分化,谋求出海、布局储能

随着下游车企“卷”起新一轮降价潮,叠加原材料价格的下跌,动力电池价格也频频降价。据鑫椤咨询数据,2023年,国内方形动力电芯(磷酸铁锂)价格0.82元/Wh跌至0.43元/Wh,降幅超47%;方形动力电芯(三元)价格从0.92元/Wh下跌至0.52元/Wh,降幅超43%。

在此背景下,动力电池市场向头部企业集中趋势明显,行业集中度不断提高。

据研究机构SNE Research统计,2023年全球电动汽车用动力电池使用量达705.5GWh,同比增长38.6%。宁德时代以36.8%的市场份额、259.7GWh的出货量高居榜首,比亚迪、中创新航、国轩高科、亿纬锂能、欣旺达也跻身前十名,合计份额达63.5%。

映射到年报上,2023年,宁德时代稳居锂电池厂商业绩榜首,仅其一家的利润贡献就达441.21亿元,占纳入统计的78家锂电企业利润总额的近4成;同期,公司动力电池毛利率从2022年的17.17%上升到2023年的22.27%,储能电池毛利率从17.01%上升到23.79%。

亿纬锂能紧随其后,2023年实现营收487.84亿元,同比增长34.38%;归母净利润40.5亿元,同比增长15.42%。据SNE Research统计数据,2023年,亿纬锂能全球动力电池装机量16.2GWh,首次杀入全球前十,且装机量同比增速达129.8%,是全球前十企业中增速最快的电池厂商。

不过,亿纬锂能仍主要采用降价的手段换取市占率提升,导致其利润增速低于营收增速;公司当期动力电池毛利率为14.37%,较2022年减少1.59个百分点。

此外,16家电池厂商中,还有3家企业归母净利润同比上涨,分别为珠海冠宇、国轩高科、横店东磁。

从净利润增速来看,国轩高科在一众动力电池厂商中脱颖而出。2023年,公司实现营收316.07亿元,同比增长37.11%;归母净利润9.36亿元,同比增长201.28%。

对此,国轩高科就业绩增长给出的原因,包括海外业务初显成效,储能业务交付能力进一步提升,供应链布局初现端倪,原材料成本价格进一步下降等。

年报显示,2023年,国轩高科产品交付突破40GWh,同比增长超40%;公司储能电池系统贡献营收69.31亿元,同比增长97.61%,远高于动力电池板块24%的营收增幅;当期实现海外营收64.28亿元,同比增长115.69%,占营收比重提升至20.33%。

实际上,不止国轩高科,为了逃离“价格战”的旋涡,更多动力电池厂商将目光看向储能、海外市场。

比如,宁德时代2023年储能电池系统业务贡献599亿元营收,同比增长33.17%,成为除公司动力电池系统产品以外的营收最高的产品类目。欣旺达年报数据也显示,储能系统类业务实现了144%的增长。

另外,海外市场亦成为当前锂电企业争相布局之地。据不完全统计,2023年,有数十家锂电板块企业宣布出海建厂计划,包括宁德时代、远景动力、国轩高科、中创新航、蜂巢能源、孚能科技、亿纬锂能、欣旺达等动力电池企业,以及华友钴业、龙蟠科技、新宙邦、杉杉股份等电池材料厂商。

超7成企业拟现金分红,锂电板块盈利有望回暖

“新国九条”背景下,上市公司分红情况成为市场关注的焦点之一。

据统计,78家锂电板块上市企业中,有59家企业推出年度分红方案,占比为75%,拟现金分红金额合计达447.11亿元。

从分红金额看,宁德时代拟向全体股东每10股派发年度现金分红和特别现金分红50.28元(含税),合计派发现金分红220.6亿元,以此计算,宁德时代现金分红占公司当期归母净利润的比例为50%。

此外,分红金额排在前列的主要是锂矿、隔膜企业,有9家企业现金分红金额超10亿元,包括天齐锂业、赣锋锂业、恩捷股份等。

分红比例方面,中科电气、南都电源、雅化集团的分红诚意“满溢”,拟分红总额分别为1.03亿元、0.56亿元、0.4亿元,占公司2023年归母净利润的比例分别为245.24%、155.56%、100%。

还有企业在亏损的情况下,仍发布分红预案。2023年,道氏技术实现营收72.96亿元,同比增长6.32%;归母净利润亏损0.28亿元,同比减少132.36%。即使出现亏损,该公司仍拟向全体股东每10股派2元(含税),预计派现金额1.14亿元。

除此之外,在监管新政策下,也有部分连续多年未分红的企业,宣布进行年度分红。

比如,如西藏矿业自2014年起,连续9年未分红,2023年抛出合计3亿元的分红预案;先惠技术自2020年起连续3年未分红,据其2023年度分配预案,拟10转增4派3元(含税),预计派现金额合计为2679.65万元。派现额占净利润比例为67.07%。

锂电企业高额分红背后,即彰显出公司对股东回报的重视,也侧面反映出其对行业未来发展的信心。

市场普遍认为,当前供需关系发生的阶段性变化,并未颠覆新能源产业的发展逻辑,长期需求依然向好。近期,政策层面也在积极引导锂电产业加码技术创新,推动落后产能出清。

5月8日,工信部发布《锂电池行业规范条件(2024年本)》(征求意见稿)提出,引导企业减少单纯扩大产能的制造项目,加强技术创新、提高产品质量、降低生产成本。锂电池企业每年用于研发及工艺改进的费用不低于主营业务收入的3%,同时拟提高多种类型电池的能量密度、功率密度等指标要求。

随着行业洗牌加速,对于锂电产业来说,2024年或许是一个新节点。

东莞证券发布研报称,工信部对行业规范条件进行修订,将加快落后产能出清,有利于拥有技术优势和优质产能的头部企业产能利用率提升和盈利修复。

光大证券研报指出,从2024年一季度盈利能力的边际变化来看,多数中游环节盈利能力波动收窄、企稳回升,磷酸铁锂、电解液、负极等环节环比拐点回升,板块整体呈现出盈利见底企稳的趋势。

编辑/李璐