项目受理的启动与提速,被视为IPO转暖的重要信号。

近日,沪深北三大交易所重启项目受理,尤其是北交所,其在短短5日内对9个项目进行受理。这也让一些市场人士感叹“急于上市,尤其是签有对赌协议的综合质地较优企业,北交所IPO可以正式准备起来了。”

不过,需要特别关注的是,随着更多优质企业涌向北交所,北交所上市门槛正在无形间提高。以利润标准为例,尽管目前没有明确底线规定,但某投行资深保代告诉21世纪经济报道记者,其所在券商挑选项目时一般要求不低于4000万元,较北交所设立之初提高2000万元。

从日前新获受理的9家北交所企业2023年净利润来看,最低者亦在3100万元以上,其中3家超7000万元。而此轮IPO标准提升之前,8000万元曾被视为主板上市的基准线。

更有甚者,6月21日获北交所受理的锦华新材,2023年净利润高达约1.73亿元,这一利润水平在北交所现有的249家上市公司中位列第八。

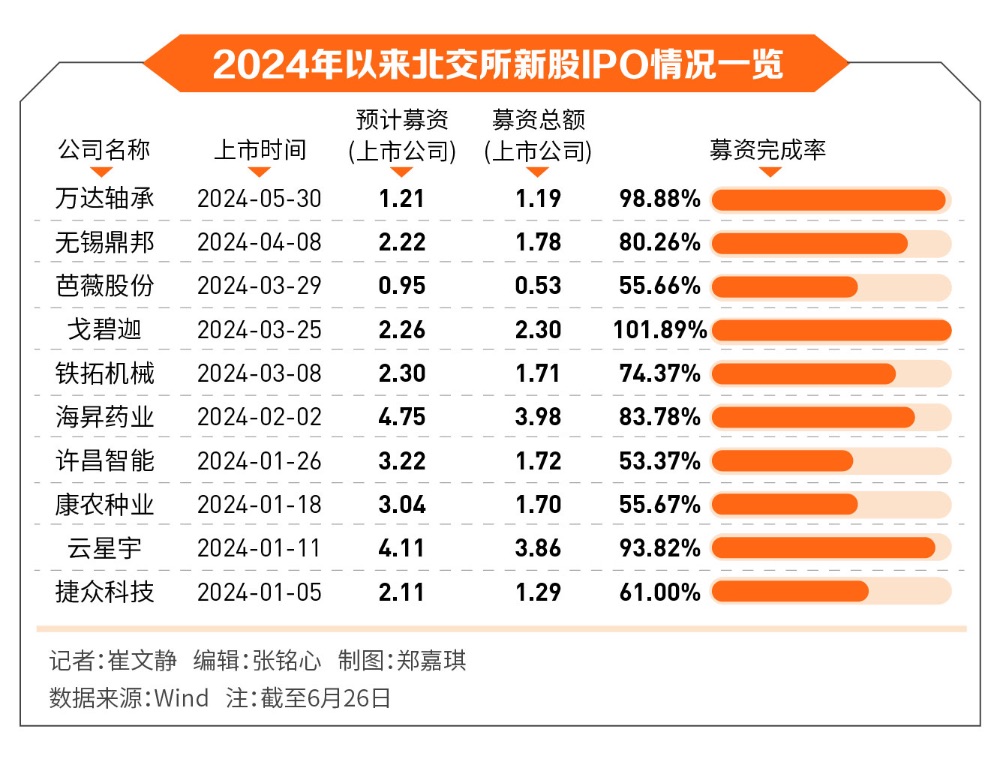

值得注意的是,北交所新受理企业数量的增加并不等同于北交所上市节奏的提升。截至6月26日,北交所月内尚无新上市企业,4月以来的新股IPO亦只有2家。

受理加速

对于券商投行和打算上市的企业来说,IPO项目受理的启动和加速颇为重要。企业层面,意味着可以递交招股书;券商投行层面,则代表着更多投行人有事可做,缓解投行人员冗余现状。

6月20日,市场千呼万唤的IPO项目受理到来了,深交所接收主板项目中国铀业,上交所受理科创板项目泰金新能。两大交易所项目受理虽已恢复,但受理节奏不快,截至6月26日,暂无更多项目受理。

北交所则不同,其项目受理自6月21日起开启加速度。6月21日,北交所一天内接收创正电气、锦华新材、奥美森三个项目;6月24日,酉立智能、精创电气再获北交所受理;6月25日,北交所更是对思锐光学、杰特新材、能之光、东实环境4个项目同时接收。

这意味着,短短5天内,北交所新受理IPO项目多达9个,日均近2个。尽管这一速度相较于北交所去年6月29日~6月30日连续2日受理项目31个的速度存在显著差距,但倘若与今年1~5月新受理项目仅2家相比,目前受理速度已经大为提升。

“北交所当前受理速度与此前上市节奏较快时期仍然存在一定差距,但考虑到IPO调节奏的现状,如今的项目受理速度已经略超预期。如果这一受理节奏能够保持,企业登陆北交所的意愿与投行劝说企业优选北交所的积极性都会增加。”受访保代告诉记者。

值得注意的是,由于春节后三大交易所项目受理基本停摆、新上市企业屈指可数,一些拥有境外子公司的券商保代正在劝说企业放弃A股、转道境外,以实现保代收入增加、券商创收提升、企业IPO提速的多重目的。

伴随北交所项目受理提速,有保代表示,如果北交所IPO节奏能够较快恢复,其将建议部分存在境外上市意图的企业考虑北交所。

“以港股IPO为例,对于非细分行业龙头的企业来说,新股发行难度往往较大,募资规模整体有限。在北交所IPO节奏稳定可期的情况下,选择冲刺北交所不失为理性之选。”受访保代告诉记者。

该保代口中的“IPO节奏稳定可期”,不仅包括项目受理节奏的提速,还包括过会项目数量与新上市企业数量的明显加快。二者目前均存在很大提升空间。

过会项目方面,时隔4个多月后,6月17日北交所项目成电光信成功过会,6月20日太湖远大同样顺利通过北交所发审会。但截至6月26日,未有更多北交所IPO项目上会。

新上市企业方面,速度则更慢。截至6月26日,开年以来,北交所新上市企业共10家,较去年同期减少74.36%。其中,春节以后上市的只有5家,4月以后上市的更是只有2家,6月暂无企业上市。

利润整体提升

“随着沪深交易所上市节奏的收紧,更多优质项目将涌向北交所,北交所企业质量或将明显提升。”去年“827新政”出台伊始,多位受访人士曾如此告诉记者。

从北交所近期新受理项目与年内新上市企业来看,上述观点正在得到验证。

以净利润为例,21世纪经济报道记者综合采访与调研发现,北交所设立之初,净利润徘徊在2500万元左右的企业大有所在,4000万元已经属于较优水平。目前已经上市的249家北交所企业中,2023年净利润在4000万元以上的共117家,占比46.99%;2023年净利润在2500万元以上的也只有171家,占比68.67%。

然而,6月21日~6月25日新获受理的9家北交所企业中,2023年净利润最低者亦为3131.10万元;7家净利润在4500万元以上;东实环境(7449.46万元)与酉立智能(7817.27万元)2023年净利润接近8000万元。8000万元曾为主板上市基准线,4月12日IPO新规门槛提升之后创业板上市门槛亦仅为6000万元。

更有甚者,6月21日被北交所接收材料的锦华新材,2023年净利润高达1.73亿元,这一水平在249家北交所现有上市公司中名列第八。其2023年营业收入更是高达11.15亿元,现有北交所上市公司中较其更高的仅有22家。这22家上市公司中,净利润优于锦华新材的则只有贝特瑞、同力股份、连城数控、硅烷科技、吉林碳谷5家。

年内新上市的10家北交所企业,2023年整体净利润则相对更优,均在4000万元以上;4家超过6000万元(现有创业板上市最低线);戈碧迦、云星宇破亿元,分别为1.04亿元和1.16亿元。

这意味着,年内新上市、新受理的北交所企业中,3家2023年净利润在1亿元以上,达到IPO新规调整后的主板利润要求。

高利润企业为何青睐北交所?在受访人士看来,这与当前环境下,相较于沪深交易所,北交所上市难度小、上市节奏快密切相关。“对于一些急于上市,尤其是签有对赌协议的企业来说,尽快上市成为眼下更为紧迫的需求。这也促使北交所企业综合质地和利润、收入的整体提升。”受访人士告诉记者。

“北交所IPO募资规模相较于主板、科创板较为有限,与创业板同样存在差距。因此,对于与沪深交易所板块契合度很高,并且短期内不急于上市的企业而言,如果想要获得更高的募资规模,等待其他板块机会也值得考虑。”某券商保代分析。

不同板块募资之差有多少?以6月20日科创板新受理项目泰金新能、6月21日北交所新受理项目锦华新材为例,二者2023年净利润、营业收入一高一低。泰金新能净利润1.55亿元,较锦华新材低1.18亿元,营业收入16.69亿元,高于锦华新材5.54亿元。然而,泰金新能拟募资规模为15亿元,接近锦华新材拟募资规模(7.78亿元)的2倍。