来源:21世纪经济报道 作者:崔文静

伴随9月24日“并购六条”的发布,上市公司并购重组积极性明显提高。

12月1日,松发股份新增并购重组预案,拟定增收购恒力重工100%股权。Wind数据显示,松发股份已经是9月24日以来第129家更新并购重组进程的上市公司,同期首次发布并购重组计划的上市公司亦达40家。

值得注意的是,在上市公司并购重组如火如荼推进的同时,也有少数企业并购重组宣告失败。

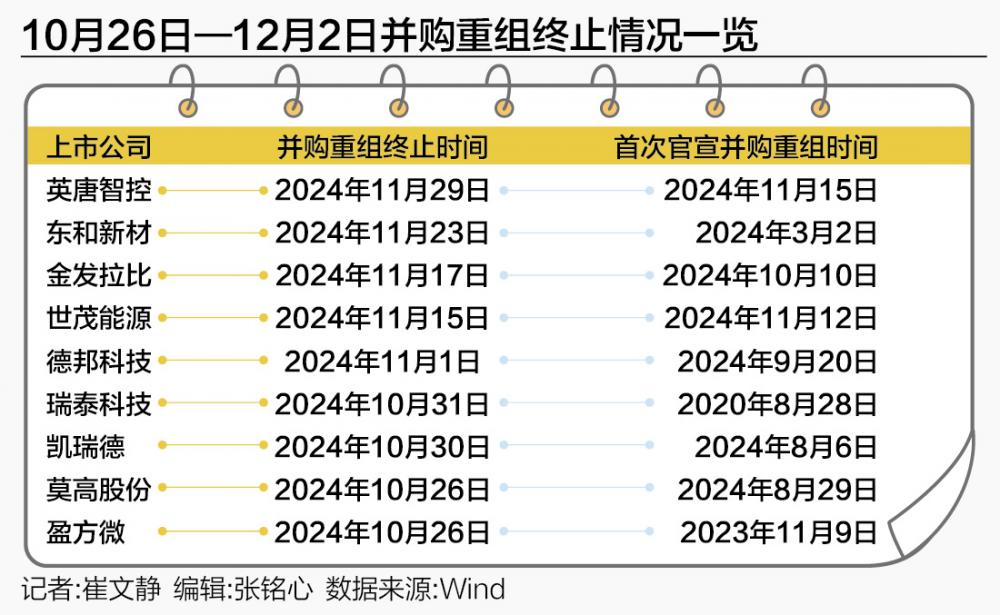

Wind数据显示,“并购六条”发布的第一个月内并无失败案例,而10月26日—12月2日期间,至少有英唐智控、东和新材、世茂能源、瑞泰科技、凯瑞德、盈方微、莫高股份、德邦科技、金发拉比9家上市公司官宣终止并购重组。

其中,从首次官宣并购重组到公告终止,用时最短的只有3天。

终止原因中比例最高者为“未能就交易的具体方案和条件等达成实质性协议”,也有个别上市公司由于“被并购标的‘放鸽子’”而被迫终止收购。

在受访人士看来,对于公告并购计划,后又因谈判不成而终止并购的上市公司,可能存在以释放并购信息引导市场预期,抬高股价的主观故意,具有并购炒作的可能。

与此同时,无论上市公司并购失败所谓何因,并购重组本身往往都容易带来股价的大起大落。

对此,受访人士建议从加强上市公司并购重组公告约束等多个方面进行约束。比如,对于仅有初步并购意向,无实质性达成一致意见的并购事件,暂不公告并做好保密工作;设置交易终止条件,一旦发现违规行为,交易立马终止,并且对投资者损失进行赔付等。

并购重组频现“短途游”

9月24日“并购六条”发布以来,上市公司并购重组已然开启加速模式。在9月24日—12月2日的不足70天内,即有至少40家上市公司首次披露并购重组公告,其中10月有23家,11月有13家。

并购重组市场升温的同时,也有一些并购宣告失败。而且其从首次官宣并购计划到公告并购终止用时颇短,仅仅数十日、十余日乃至数日。

WInd数据显示,截至12月2日,在10月26日以来官宣并购重组计划失败的9家上市公司中,5家属于并购重组“短途游”。

具体来看,11月29日官宣终止并购重组计划的英唐智控,从首次披露并购重组到宣布终止仅仅14天。

世茂能源并购重组终止更快,11月12日官宣并购重组计划,3天后即宣告失败。

凯瑞德、莫高股份、德邦科技的并购计划从首次官宣到公告失败也不足3个月。

并购重组“短途游”缘何存在?多数是因未能就交易的具体方案和条件等达成实质性协议。

比如,11月12日首次披露并购计划、3日后即公告终止的世茂能源,其终止原因为交易各方在多轮协商和谈判后,未能就交易的具体方案和条件达成实质性协议,导致交易无法继续进行。

11月15日首次公告拟定增收购爱协生控制权的英唐智控,11月29日即表示终止并购,原因为交易相关方未能就交易方案以及未来产品战略发展目标达成共识。

10月终止并购重组的凯瑞德、莫高股份亦如此,两家均公告称交易双方针对市场环境及交易核心条款进行了审慎研究和探讨,最终决定终止重组。

也有个别上市公司终止并购的原因更为无奈。比如,11月23日东和新材终止并购,是因标的公司存在尚未解除的对外担保等情形。

11月1日官宣并购失败的德邦科技更是被并购标的“放鸽子”,其原本计划收购的华威电子转而成为华海诚科并购对象。

与此同时,也有个别上市公司并购重组终止是为了“分步走”。典型如金发拉比,其11月17日公告称终止重大资产重组并变更拟收购标的主体范围,决定通过现金方式收购原有并购标的珠海韩妃、中山韩妃各51%股权。

根据受访人士分析,金发拉比降低收购比例,将不再构成重大资产重组;同时其通过现金而非发股方式收购,这将使得金发拉比并购重组进程更为顺利,缩短并购重组完成时间。如果金发拉比希望进一步扩大收购比例,待此轮收购结束以后再行推进,同样可行。

该人士同时提到,对于可以通过现金方式收购的上市公司,采用“分步走”的收购方式性价比或相对较高,如此可以避免涉及重大资产重组,提高收购成功率。

值得注意的是,并购重组“短途游”的公司数量并没有明显增加,该现象的出现也与并购重组企业数量扩容、成功交易难度增大、上市公司信披及时性提高等多重因素有关。

并购重组终止新特点

除了“短途游”,当前并购重组市场还有多个新特点。

根据清华大学国家金融研究院院长、金融学讲席教授田轩总结,首先,市场环境变化较快,上市公司战略调整也随之更加多变,导致双方并购意愿变动较快,也增加了并购双方在交易估值、交易方式、未来发展等方面的分歧;且一旦并购终止,企业会迅速调整发展方向,拓展新的业务领域,应对市场变化。

其次,上市公司更加重视并购过程中的信息披露,除了进行并购计划公示,并购终止也会及时进行公告,并向市场说明原因,避免公司股价受到负面影响。

再者,为了降低一次性交易风险,很多上市公司开启分步、多次收购模式,逐步增加持股比例,不仅有利于公司更好地掌握并购进程,同时也在一定程度上减少因市场波动带来的不确定因素。

另据某券商投行资深人士观察,伴随并购市场的火热,优质被并购标的,尤其是IPO撤否企业中与新质生产力相契合的优质企业,成为上市公司争相收购的“香饽饽”。在此情况下,被收购标的可能同时与多家上市公司沟通,不同上市公司都以为收购成功概率较大。在此背景下,如果上市公司在没有取得实质性进展的情况下公告并购计划,则后续被“放鸽子”的可能性不容小觑。华威电子与德邦科技“分手”,继而选择被华海诚科收购,即为典型案例之一。

在田轩看来,“放鸽子”有利有弊。一方面,其有利于促进并购市场竞争,推动公司不断提升自身发展能力。另一方面,“放鸽子”又会造成原收购方计划受阻,投资者信心下降;对于标的公司而言也会面临新的并购谈判和新的不确定性。

针对这一现象,田轩建议上市公司、标的公司、监管方谨慎对待。

上市公司需加强并购的尽职调查,深入了解标的公司现状及未来发展规划,优化谈判策略,与标的公司建立长期合作关系,并及时调整交易架构、对价、支付方式等。标的公司则要从长远发展角度,谨慎选择收购方,确定最适配的经营理念和发展策略。监管层需加强并购过程中交易合法合规、信息披露真实准确完整,确保市场公平竞争秩序。

加强信息披露约束

无论上市公司并购重组失败所谓何因,都难免带来股价的大起大落。

以德邦科技为例,其于9月20日首次披露并购重组计划,11月1日公告并购终止。9月20日—11月1日,德邦科技股价上涨82.06%;而在其官宣并购失败的次一交易日——11月4日,德邦科技股价一天内跌去15.59%。

如何防范上市公司并购失败导致的股价波动?在受访人士看来,首先应当加强对“假并购,真炒壳”行为的监管力度。

厦门大学经济学院教授姜富伟总结认为,具备四类特征的企业并购重组炒作之嫌相对更大,包括公告与终止时间过短,缺乏正常并购所需的时间周期;缺乏实质性内容,公告中缺少具体的交易方案和目标公司信息;频繁发布并购消息,公司多次宣布并购计划但均以失败告终;股价异常波动,公告前后股价和成交量出现异常变化,且高管或大股东有减持行为。

对此,田轩建议从多个方面入手。一方面,对上市公司并购重组公告等进行适当约束,加强对上市公司并购重组的信息披露监管,对于那些仅有初步并购意向,无实质性达成一致意见的并购事件,可不要求公告,同时要求做好保密工作,避免引起市场波动;对于已达成一致的并购交易,提高信息披露的透明度和及时性。

另一方面,加强监管,对于并购重组的动机和真实性需要进行严格的审查,尤其加强对股价异常波动相关并购行为的监控,以确保交易的合法性和合理性。设置交易终止条件,一旦发现违规行为,交易立马终止,且相关责任方需为对投资者造成的损失承担赔偿责任。

与此同时,加强对“假并购,真炒壳”行为的处罚力度,包括但不限于经济罚款、市场禁入等行政手段以及追究相关刑事责任。

值得注意的是,对于并购炒作行为,实践中掌握确凿证据的难度相对较大。对此,姜富伟建议通过加强人工智能舆情监控和内部交易监控等途径,实时分析上市公司并购重组公告与市场反应,尤其是频繁发布并购失败的公司,通过监控股价波动、交易量异常等及时识别。