“并购六条”实施已有半年。

去年9月24日“并购六条”实施至今已有半年时间,其中允许“开展符合商业逻辑的跨行业并购”的监管态度受到市场关注。此后多家上市公司表示有这方面计划。

根据券商中国记者不完全统计,近半年以来有接近30家上市公司首次披露跨界收购的计划。从标的所属行业来看,芯片产业上下游的企业为上市公司的“心头好”。

然而跨界并购并非易事,一方面存在企业炒作情况,另一方面核心条款难达成共识,整合后难度大、失败风险高。据记者不完全统计,过去半年至少有6单以失败告终。

联储证券近期发布的《A股年度并购报告》显示,2023年—2024年期间退市的企业中,有45%曾实施跨界收购,甚至有的业务“大换血”。在该团队看来,从严监管上市公司的盲目跨界并购很有必要,而上市公司也应量力而行。

半年有近30起跨界并购

自“并购六条”实施以来已有半年时间,在此期间,上市公司对跨界并购表现出较高的积极性,并陆续披露了相关并购方案。

根据联储证券报告,“9·24”并购新政颁布后,有16起披露的交易属跨界并购,占2024年全年25起的六成,可见在并购新政的刺激下,上市公司开展跨界并购的步伐有所加快。

而这16家上市公司在发布跨界并购计划后,股价都经历“井喷式”上涨,从复牌后至2024年年末股价的最高涨幅平均值为125.78%。

联储证券投行并购团队通过分析标的公司所属行业发现,16起跨界并购都属于新质生产力范畴。其中,半导体、新能源、人工智能等领域的标的成为上市公司转型的“香饽饽”。

这种现象在今年仍在继续。根据券商中国记者对Wind数据的不完全统计,今年以来,截至3月24日,首次披露跨界并购的案例约有13起。

从交易标的所属行业来看,大多属于新质生产力,以半导体、新材料、高端设备为主。比如群兴玩具计划收购天宽科技不低于51%的股权,该标的公司主要业务是人工智能计算中心的建设和运营,而上市公司本身主要从事酒类销售业务、自有物业租赁、物业管理及园区运营服务业务。

又如,电子商务服务业的狮头股份,近年来经营业绩承压,计划定增收购利珀科技100%股权,寻求跨越式发展机遇。上述标的公司主营业务为机器视觉相关技术产品的研发、生产与销售。

6起交易双方谈不拢

跨界并购方案的出炉并不意味着谈判顺利。根据券商中国记者不完全统计,有6起跨界并购交易以失败告终,主要因为双方对核心条款未能达成共识。

3月,双成药业定增收购奥拉股份100%股权的交易事项终止,该上市公司称,由于各交易对方取得标的公司股权的时间和成本差异较大,交易各方对本次交易的预期不一,公司与部分交易对方仍未能就交易对价等商业条款达成一致意见。

据悉,双成药业主要从事化学合成多肽药品的研发、生产和销售。近三年来公司营业收入及净利润持续下滑。此前计划收购的奥拉股份是半导体行业,主要从事模拟芯片及数模混合芯片的研发、设计和销售业务。

同月,永安行也表示并购终止,因为双方对标的公司估值等商业条款未能达成一致。据悉,上市公司主要业务是基于物联网和数据云技术的共享出行系统的研发、销售、建设、运营服务,其跨界收购的标的公司主要从事农机无人驾驶领域。

从事针织机械的研发、生产和销售的慈星股份今年年初宣布终止跨界收购,理由同样是交易各方对本次交易的最终交易条件未能达成一致。据悉,交易标的武汉敏声经营业务围绕集成电路芯片的制造、设计等。

据业内人士观察,在并购重组交易中,“核心条款难以达成一致”的情况颇为普遍。特别是对于跨界并购而言,即便交易双方最终达成协议,后续的整合过程也依然充满了诸多不确定性和风险。

此前有华东一名资深的券商并购人士谈到,跨界并购主要是距离产生美,通过转型改变盈利基础和估值倍数,基于市值的快速提升,容易形成交易双方的最大共赢。但从整合角度来看,跨界并购压力最大,外行“坐镇”内行干活,股东利益和贡献容易形成扭曲局面,导致被并购方的变现思维严重,过了对赌期,业绩就是“一地鸡毛”。

近一半退市公司曾经历跨界并购

“跨界并购”是否真如市场所期待的那样美好,一直是业内热议的话题。近期,有券商以“已退市企业”作为样本分析,发现有不少企业曾在资本市场跨界并购,实现主业多元化;或甚至完全变更主业。

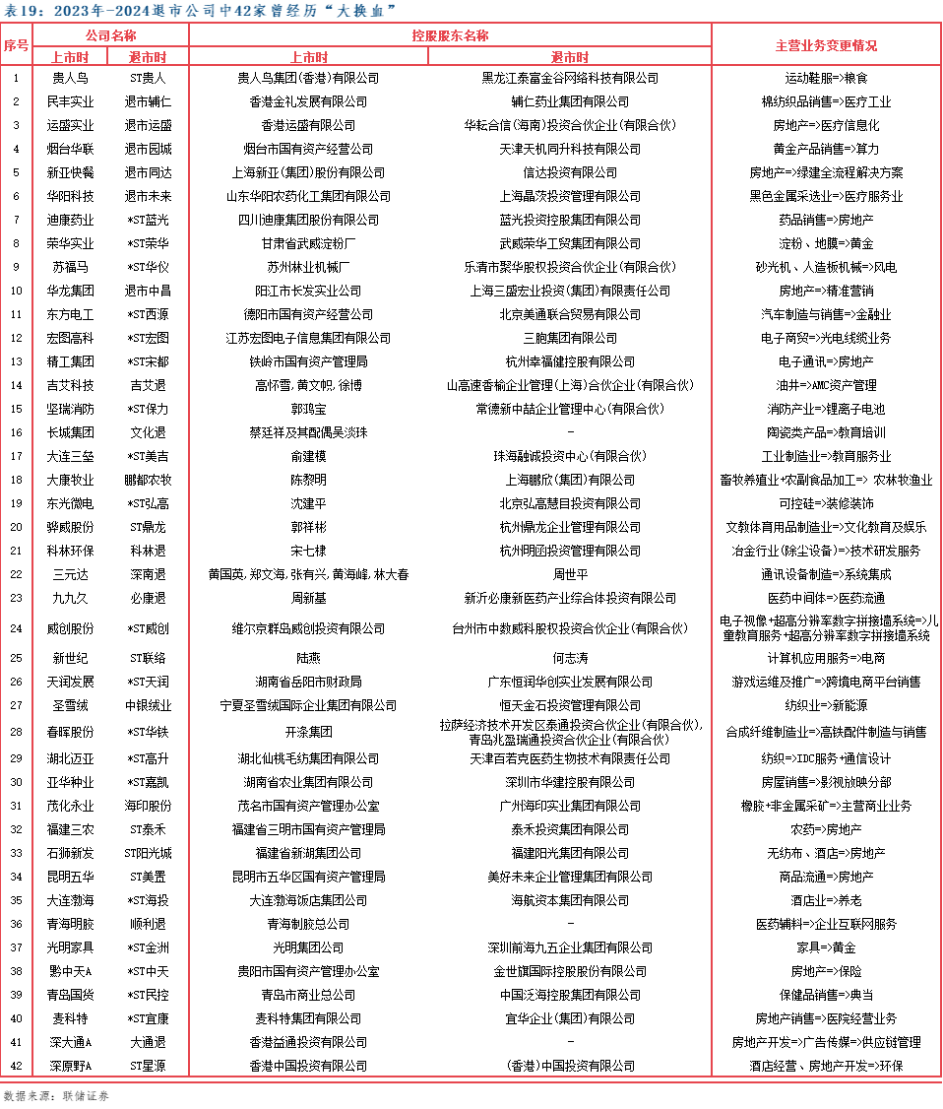

根据联储证券报告,该券商投行并购团队对2023年—2024年A股共94家强制退市的公司进行分析,发现共有75家公司在退市前经历过重大资产置换或变更新的控股股东。其中,有42家公司在退市前既完成控股股权变更,也实施资产和业务的“大换血”,占退市公司总数量的45%。

比如2024年9月退市的*ST威创,其一直从事超高分辨率数字拼接墙系统业务,2015年通过跨界收购后进入儿童成长教育服务领域。又如,同月退市的ST鼎龙,上市逾十三年间主营业务因频频跨界收购而出现多次主业变更,2014年主营业务增加网络游戏的制作开发与运营推广;2015年增加影视剧的投资、拍摄、制作、发行;2019年增加钛矿开采、洗选和销售。

在联储证券投行并购团队看来,A股市场中的中小投资者一直喜欢追逐资产重组概念,尤其对于那些将上市公司老资产全部腾空、置入全新资产和业务的所谓“借壳上市”概念更是趋之若鹜。“但事实证明,控股股东的变更以及业务和资产的‘大换血’都无法挽救这些公司最终走向退市的命运。”

该团队表示,对于上市公司所谓的资产重组,甚至“借壳上市”概念,中小投资者应该始终保持一份清醒,不能盲目跟风。

联储证券投行并购团队表示,从严监管上市公司的盲目跨界并购,让概念炒作逐步收敛,虽然上市公司产业转型确实需要跨界并购,但当前A股上市公司跨界并购中的绝大部分都是以二级市场股票炒作为主要目的,还有部分跨界并购实际上是完整借壳上市流程的前奏曲,因此从严监管是非常有必要的。