一家准备回A股上市的银行,又有高管涉嫌受贿被查!

7月13日,广州市人民检察院微信公众号“广州检察”发布消息称,日前,广州市人民检察院依法对广州农村商业银行股份有限公司(以下简称“广州农商行”)原党委委员、副行长、首席风险官彭志军(市管副局级)以涉嫌受贿罪予以逮捕。案件正在进一步审查办理中。

2017年被任命为副行长

公开资料显示,彭志军生于1968年11月,于2017年8月被任命为广州农商行副行长兼首席风险官(风险总监)。

彭志军曾在2002年9 月至2006 年 4 月于深圳发展银行股份有限公司广州分行先后担任办公室副主任、区庄支行副行长、水荫支行行长;2006年5月至2007年1月担任广州农信联社发展研究部副总经理;2007年1月至2008年2月担任广州农信联社办公室总经理;2008年3月至2009年12月担任广州市农村信用合作联社增城信用社副主任、主任;2009 年12月至2012年9月担任广州农商行增城支行行长;2012年9月至2013 年10月担任中国银监会合作金融机构监管部主任助理(挂职);2013年10月至 2017年8月担任广州农商行行长助理。

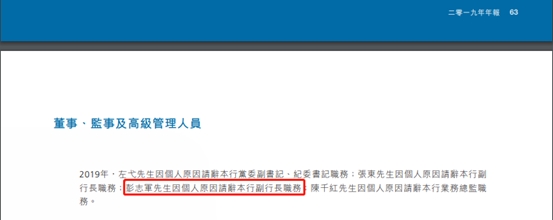

根据广州农商行今年4月公布的2019年年报显示,报告期内,彭志军因个人原因请辞该行副行长职务。

此前多位高管落马

实际上,据公开信息显示,自2019年以来,除了彭志军外,广州农商行已有多位高管被查。

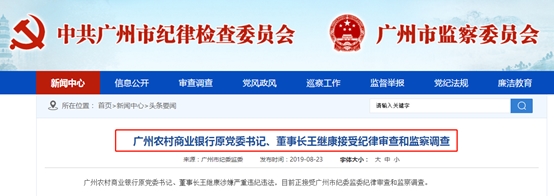

2019年8月23日,广州市纪委监委就发布公告称,广州农商行原党委书记、董事长王继康涉嫌严重违纪违法,正接受调查。今年3月,王继康因涉嫌受贿罪已被广州市人民检察院向广州市中级人民法院提起公诉。

公开资料显示,王继康于2009年11月至2013年6月期间任广州农商行党委副书记、副董事长、行长;2013年6月至2013年7月期间任广州农商行党委书记、副董事长、行长;2013年7月至2019年7月期间任广州农商行党委书记、董事长。

2019年7月21日晚间,广州农商行发布公告称,王继康因工作调动原因辞任该行执行董事、董事长等职务,目前由副董事长兼行长易雪飞暂为履行董事长和授权代表职务。

前述公告发出仅一个月后,王继康被查。

而在2020年3月,中国检查网披露,广州市人民检察院依法对广州农村商业银行原党委委员、行长助理吴海峰以涉嫌受贿罪、行贿罪向广州市中级人民法院提起公诉。

为广州首家上市银行

广州农商行的官方资料显示,2009年广州市农村信用合作联社进行改制,发起设立广州农商行。

2017年6月20日,广州农商行成功在香港上市,成为广州首家上市银行。

最新年报显示,广州农商行2019年全年营业收入236.57亿元,同比增长14.47%;净利润79.11亿元,同比增长15.79%。

截至2019年末,广州农商行的资产总额为8941.54亿元;归属于母公司股东每股净资产为5.97元。不良贷款率为1.73%,同比增长0.46个百分点,拨备覆盖率为208.09%,同比下降68.55个百分点。

与此同时,2019年该行核心资本充足率及资本充足率进一步下滑,为9.96%、14.23%,同比分别下滑0.54个百分点、0.05个百分点。

在英国《银行家》杂志(The Banker)近期公布2020年“全球银行1000强”最新排名中,广州农商行排名第159位,较去年提升26位,在上榜的全国农商银行中位居第三。

此前已申请回A

2019年3月,广州农商行A股上市申请获证监会受理,这标志着在港股上市两年的广州农商行正式进入A股IPO排队序列。根据招股说明书,该行拟发行不超过15.97亿股股票,发行比例不超过发行后总股本的14%。

2019年12月,证监会公布《广州农村商业银行股份有限公司首次公开发行股票申请文件反馈意见》。针对广州农商行首发申请文件提出四十多个问题反馈,包括规范性问题、信息披露问题、财务会计资料问题三个方面。

反馈意见显示,监管部门的意见和处罚指出广州农商行在多个方面存在问题,证监会要求该行说明反复收到监管部门监管意见和行政处罚的原因,部分问题反复出现的原因,是否反映发行人内部控制存在重大缺陷。

贷款风险方面,广州农商行信贷资产分类制度修订不及时,贷款风险分类、类信贷资产风险分类存在瑕疵等问题曾收到监管意见,证监会要求该行分析说明五级贷款分类标准与同行业公司是否存在重大差异;说明报告期贷款分类出现上述问题的原因;五级分类的具体执行程序及相关内控措施的有效性。

反馈意见显示,截至2018年12月31日、2017年12月31日和2016年12月31日,广州农商行逾期贷款分别为84.51亿元、59.65亿元和87.44亿元,占贷款总额的比例分别为2.24%、2.03%和3.56%。证监会要求广州农商行补充披露逾期贷款及逾期率波动较大的主要原因;逾期贷款与不良贷款之间的关系,是否存在逾期贷款未划分为不良贷款的情况,逾期贷款率和不良率变动趋势存在差异的原因;分析披露逾期贷款资产减值准备计提是否充分,并要求该行完整披露报告期内不良资产的处置情况。

此外,证监会还关注了报告期内广州农商行经营活动产生的现金流量持续为负的问题,证监会要求该行披露各期净利润和经营活动产生的现金流量净额差异的原因及其合理性;分析披露报告期各期经营性净现金流量净额持续为负的原因及其合理性。

2019年12月,广州农商行更新了招股说明书。

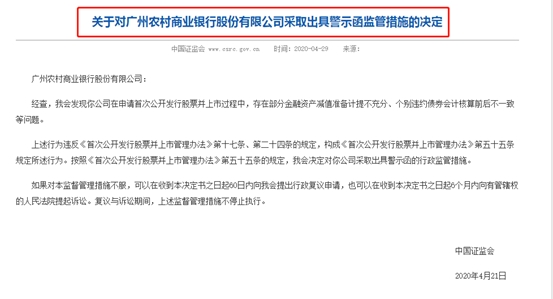

曾被证监会出具警示函

2020年4月21日,证监会对IPO在审企业广州农商行出具了警示函。证监会核查后发现,广州农商行在申请首次公开发行股票并上市过程中,存在部分金融资产减值准备计提不充分、个别违约债券会计核算前后不一致等问题。

此后,暂未发现更多与广州农商行A股上市相关的公开信息。

而2019年以来,广州农商行收到了多张罚单。

2019年3月6日,广州农商行旗下子公司鹤山珠江村镇银行股份有限公司因内部控制严重违反审慎经营规则、高管未经任职资格审查实际履职,根据《商业银行公司治理指引》、《银行业金融机构董事(理事)和高级管理人员任职资格管理办法》、《中华人民共和国银行业监督管理法》等的相关规定,对该行处以40万元罚款。

2019年8月6日,广州农商行因贷后管理不尽职导致贷款被挪用。此外,相关负责人李旭辉、陈亦昌、徐月梅挪用个人消费贷款,根据《中华人民共和国银行业监督管理法》第二十一条第三款、第四十六条第五项、第四十八条第二项,《个人贷款管理暂行办法》第三十五条等相关规定,对广州农商行罚款50万元;对李旭辉、陈亦昌、徐月梅分别给予警告。

2019年8月28日,广东证监局发布了两份行政监管措施决定书,涉及广州农商行及另一家股份制银行,剑指基金销售和托管业务中存在的违规问题,而广州农商行在开展基金销售和托管业务中存在四类违规行为。

2019年10月8日,广州市纪委监委网站公布《十一届广州市委第七轮巡察公布24个单位党组织巡察反馈情况》,其中,广州农商行被指服务“三农”不积极,违规问题整改不力。

2019年10月31日,广东银保监局公告显示,广州农商行因违规向客户收取服务费,被罚款65万元。

另据中国裁判文书网显示,广州农商行微小金融事业部奥园广场微小贷中心一位业务主管和两位客户经理,分别于2014年6月至2015年3月期间、2014年3月至2015年4月期间、2014年10月至2015年5月期间,累计违规为190人贷款1.90亿元,其中有1.32亿元贷款逾期未还,逾期率近70%。三人因违法发放贷款造成损失过亿元,一审期间分别被判处有期徒刑四到六年,广州中院维持了原判。