财经网资本市场讯 5月落下帷幕,6月启程。截至5月末,处于IPO排队状态的公司升至334家。这些公司迎来的是在严格的监管督导指引下情绪显著回暖的一级市场氛围,各投行的保荐承销业务量延续分化,后期竞争势必更为激烈。

根据安信证券最新报告显示,截至5月末,累计有334家企业处于IPO排队中:根据证监会数据,沪市主板、深交主板IPO排队(预先披露更新、已受理、已反馈)的公司分别有67家和39家;上交所官网披露显示,当前科创板IPO排队(已受理+已问询)的公司共有65家;深交所官网披露显示,当前创业板IPO排队(已受理+已问询)的公司共有163家。

回顾5月,IPO市场回暖势头明显,创下多项记录的同时推动年内的市场人气继续走高。

过会率方面。5月份IPO总体过会率逾95%;科创板审核数量有所增加,过会率高达100%;创业板的上会数量明显下降,但过会率继续保持100%。具体来看,本月中,证监会共对5宗主板IPO进行了审核,其中仅三度闯关的林华医疗未获通过,过会率为80.00%,比4月的75%有所提高;上交所对10宗科创板申请进行了审核,过会率高达100%,比上月的87.5%提升明显;深交所对8宗创业板申请进行了审核,较4月的15家明显下降,过会率与4月相比未变,达到100%。

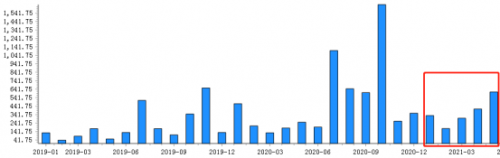

募资数据方面。5月的IPO募资额创下年内截至目前的单月记录——按网上发行日计算,5月两市IPO募资额达609.03亿元,净募资额录得587.01亿元,双双创下近7个月来单月IPO募资新高。

两市IPO募资额(按网上发行)月度统计(亿元)

来源:IFIND,财经网

IFIND统计显示,今年1至5月的IPO募资合计约1821.25亿元,较去年同期增长逾48%。按地区来看,来自广东、北京、上海地区的公司IPO融资规模在前三,分别达到341.12亿元、313.96亿元和282.36亿元,浙江、江苏、河北、云南等7个地区占据前十名的剩余七席;新疆、甘肃、山西、辽宁、黑龙江等9个地区还没有公司实现招股。

在此期间,共204宗IPO成功落地,数量同比增逾60%。从过会率来看,剔除取消审核的公司,发审会共审核35宗申请,32宗获得通过,过会率91.43%;上市委共审议139宗申请,132宗获得通过,两方面过会率均在91%以上。

不过也有114家公司主动撤回IPO申请,拟创业板上市的公司占逾一半,达到60家,拟科创板上市公司则有42家。

券商投行券商年内迄今的IPO保荐承销收入也随之上升。

5月,共有25家机构的IPO保荐承销业务有所斩获,保荐承销费用合计实现15.95亿元。中信、华泰联合证券以及东方证券承销保荐公司所承揽IPO项目的融资金额排在前三,分别达到100.29亿元、83.29亿元和76.17亿元。中信、中泰、中金的保荐承销收入最高,分别达到2.10亿元、1.74亿元和1.63亿元。

今年前5个月,获得IPO保荐承销收入的公司也增加到了45家,保荐承销费用合计95.14亿元,较去年同期上升79.08%。华泰、中信建投与东方证券所承揽IPO的融资金额最高,分别为157.73亿元、117.95亿元和100.42亿元。海通、中信、华泰的保荐承销费用则占据三甲,分别达到11.35亿元、9.16亿元和6.58亿元。

期间,各证券投行承揽的IPO业务量分化势头亦在上升,券商头部效应明显。在这45家券商中,有6家的主承项目实现两位数,超40%的公司主承项目仅1家,差距悬殊。其中,中信、海通、中信建投的承销项目21、20和16家;上市券商中,红塔、长城、中国银河、西部、第一创业等券商均在其中,承销保荐费用不足1亿元,红塔证券的此项费用甚至不足2300万元。