据证监会、京沪深交易所披露,本周(3月28日-4月1日)共有16家企业迎来首发上会。在16家上会企业中,九州风神被否,其余15家企业顺利过会。

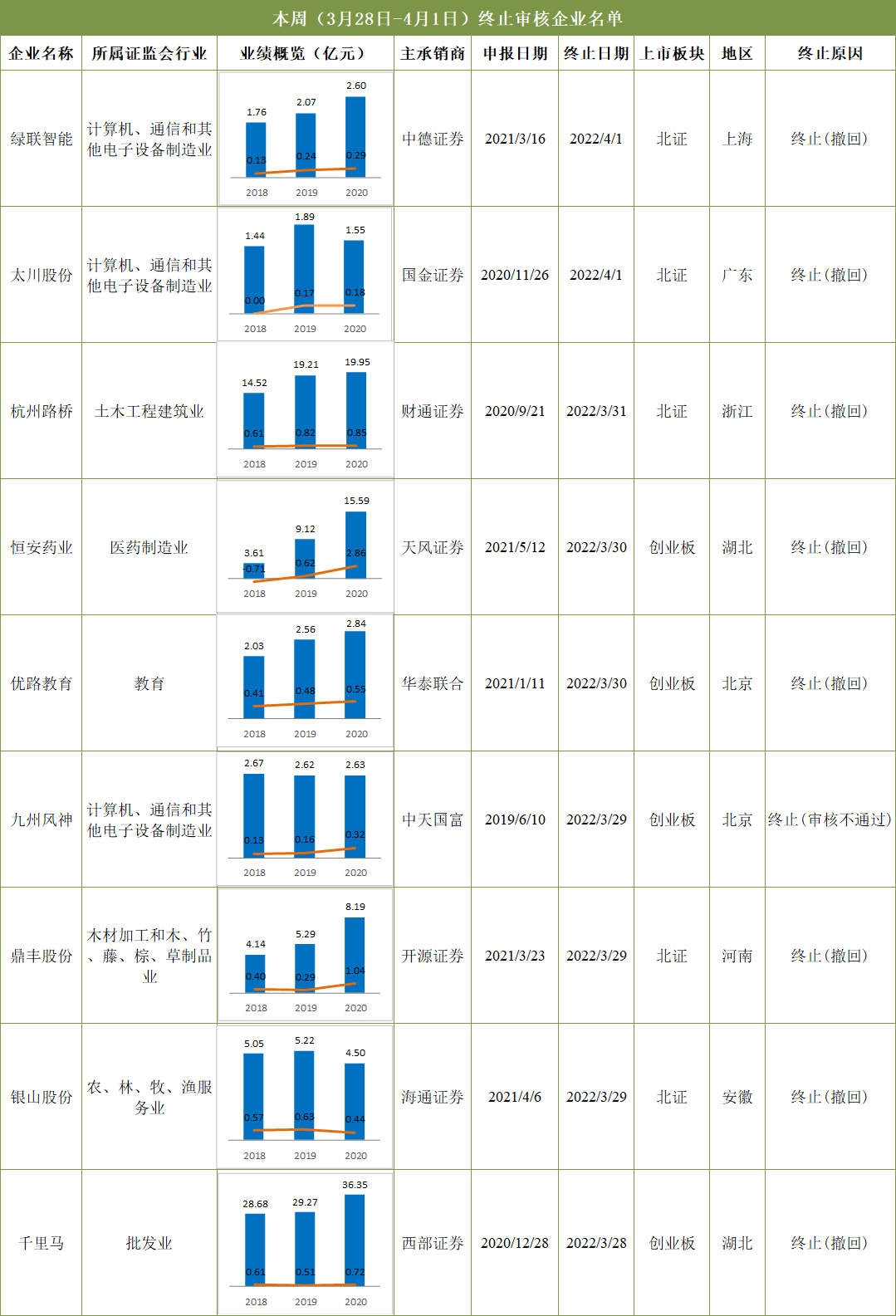

本周共有9家企业终止IPO审核,除九州风神外,其余8家均为主动撤单,原拟登陆北交所5家,创业板3家。

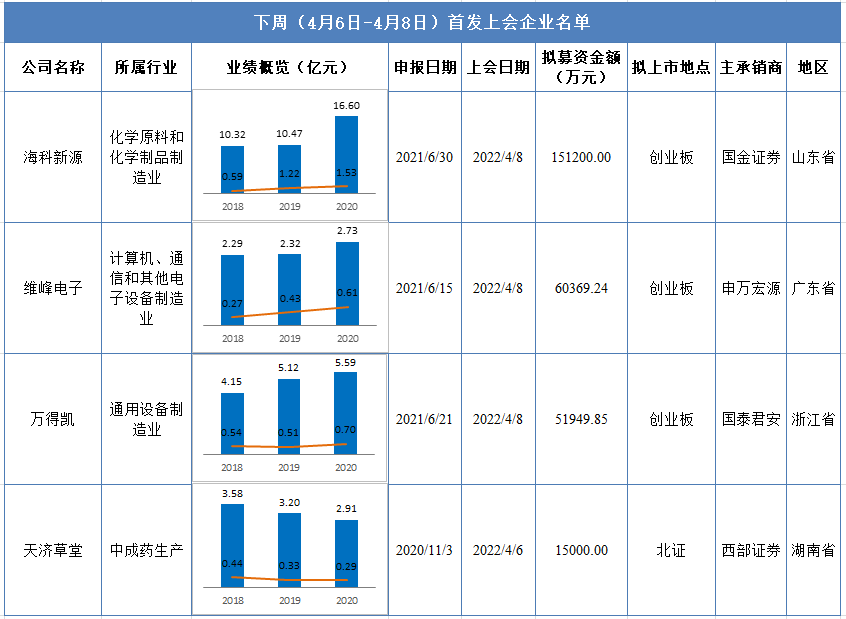

下周(4月6日-4月8日)将有4家企业迎来首发上会审核,拟登陆创业板3家,拟登陆北交所1家。

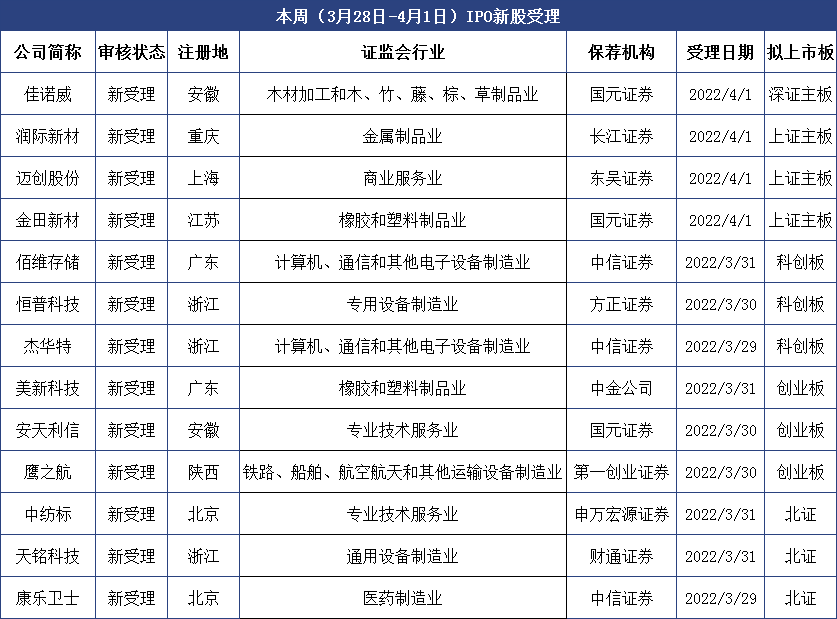

新股受理方面,据证监会、京沪深交易所披露,本周A股市场共计13家企业IPO申请获受理,分别为佳诺威、润际新、迈创股份、金田新材、佰维存储、恒普科技、杰华特、美新科技、安天利信、鹰之航、中纺标、天铭科技、康乐卫士。其中,HPV疫苗研发商康乐卫士闯关北交所,鹰之航创业板“二闯关”。

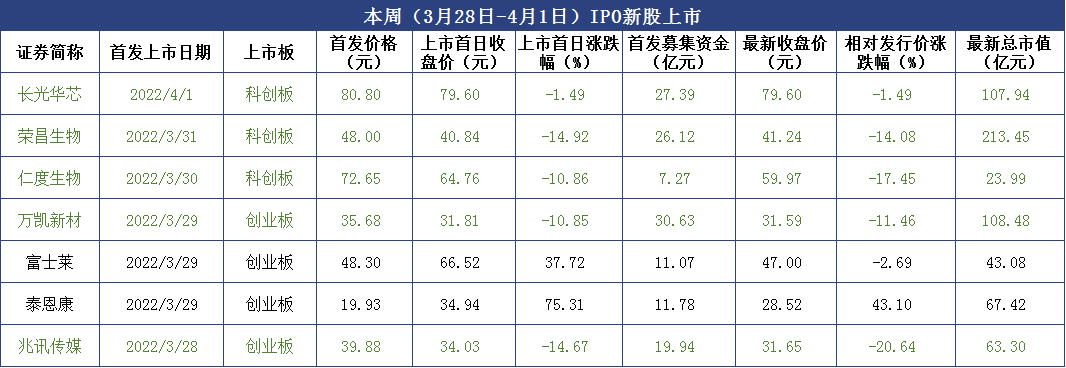

新股上市方面,据wind数据披露,本周A股市场共有7只新股上市,7只新股上市首日平均涨幅8.61%,其中兆讯传媒、万凯股份、仁度生物、荣昌生物、长光华芯等5只新股首日破发。

据wind数据披露,下周将有安达智能、新特电气、宏德股份、经纬恒润、拓荆科技、英集芯等6只新股迎来申购期。

审16过15!九州风神被否

据证监会、京沪深交易所披露,本周共有16家企业迎来首发上会,九州风神被否,原拟登陆创业板,其余15家均顺利过会,包括拟登陆创业板8家,分别为捷邦科技、信德新材、联合化学、宏景科技、瑞晨环保、天振股份、卓创资讯、华宝新能;拟登陆北交所3家,分别为奥迪威、鑫汇科、荣亿精密;上证主板和深证主板各1家,分别为福元医药、慕思股份。

图片来源:财经网据公开资料整理

九州风神是一家电脑硬件企业,主要从事以电脑散热器为核心的电脑硬件产品的研发、生产及销售,主要产品包括电脑散热器、机箱和电源等。其此次创业板IPO的保荐机构为中天国富证券有限公司,保荐代表人为郭湘、张瑾。对于九州风神首发申请,创业板上市给出了四大被否理由,分别涉及外销收入大幅增长合理性问题、国际形势变化导致的持续经营能力问题、报告期内会计差错较多的问题、原材料热管材料价格上涨幅度与热管材料主要原材料铜的价格上涨幅度的匹配性问题。

具体来看,上会稿显示,2018年至2020年及2021年上半年,九州风神实现营业收入4.14亿元、5.29亿元、8.19亿元、3.94亿元,对应净利润分别为3996.53万元、2853.47万元、1.04亿元、3963.87万元。报告期内,九州风神的境外销售收入分别为3.04亿元、3.9亿元、6.18亿元、3亿元,占主营业务收入的比例分别为73.69%、74.11%、75.76%和76.52%。公司的前五大客户也多为境外客户,其中三家大客户为俄罗斯经销商:俄罗斯DNS、俄罗斯INLINE、俄罗斯MER。

热管为九州风神的主要原材料之一,报告期内,九州风神采购热管的金额分别为2373.24万元、3554.93万元、4533.08万元、1514.35万元,采购均价分别为3.91元/PCS、3.51元/PCS、3.60元/PCS、3.50元/PCS,即2021年上半年,九州风神采购热管的均价较2019年、2020年均有所下降。但九州风神采购的热管产品的原材料为铜材,2020年4月起,公开市场的铜现货价格开始呈上涨趋势。据Choice统计,2019年1月2日,长江有色市场1#铜价为48030元/吨,2020年1月2日为49140元/吨,2021年1月4日为58160元/吨,6月30日为68440元/吨,上涨明显。铜价走势与九州风神热管采购均价存在差异。

3月31日,慕思股份首发获通过,拟募资19亿元,但证监会要求公司就早期广告宣传、毛利率等4个问题进行说明。此前,证监会曾在慕思股份首次公开发行股票申请的反馈意见中,接连发出了59问,其中还直接指出公司“洋老头”广告是否涉嫌虚假宣传。

慕思股份主要从事健康睡眠系统的研发、生产和销售,主要产品包括中高端床垫、床架、床品和其他产品等,其中床垫为公司核心产品。成立之初,慕思股份便表示,其引进了欧洲的睡眠理念和寝具设计理念,用来“服务中国的消费者”。公司在对外宣传中,也自称为“法国品牌慕思,创始于1868年,创始人是法国皇家设计师DeRucci”。并且,慕思股份在广告中使用了一个外国老人的形象,“洋老头”被作为公司“洋品牌”的象征,出现在世界各地。对此,证监会要求慕思股份说明早期宣传资料中是否存在违反《广告法》《反不当竞争法》等相关规定的情形,报告期内是否存在因虚假宣传、夸大宣传被消费者投诉及处理情况,目前宣传是否已规范。

毛利率方面,2018年至2021年上半年,慕思股份的综合毛利率分别为49.14%、53.49%、49.28%和45.61%,均高于同行业可比公司均值。对此,证监会要求公司说明该情况的原因及合理性,直营、电商渠道毛利率高于经销毛利率的原因及合理性,以及直供渠道毛利率逐期下降、床架直供毛利率出现负数且波动较大的原因及合理性。

本周9家终止,北交所4家主动“撤单”

据证监会、京沪深交易所披露,本周共有9家企业终止IPO审核,除拟登陆创业板的九州风神因审核未通过而终止外,另有8家企业主动撤单,其中原拟登陆北交所5家,分别为绿联智能、太川股份、杭州路桥、鼎丰股份、银山股份;原拟登陆创业板3家,分别为优路教育、恒安药业、千里马。

图片来源:财经网据公开资料整理

北交所开市即将满5个月,IPO企业申报和审核进展一直受到市场关注。2022年3月以来,主动撤回北交所IPO申请的现象频现。据Wind数据显示,今年3月以来,已有13家企业主动撤回IPO申请。对此,北京南山投资创始人周运南解释称,北交所作为A股上市公司板块,其规范性要求和门槛相对精选层会有一定程度的趋严;其次是在精选层排队时期,确实存在少数企业带病申报、卡位申报;第三是少数公司在排队期间,受疫情影响企业经营出现变化,导致不符合上市标准;最后是由于3月份属申请企业年报集中披露期,所以很多治理规范性、经营业绩等问题集中暴露。

公开资料显示,杭州路桥控股股东为杭州城投,实际控制人为杭州市人民政府。公司主要从事市政工程业务,承担了杭州绝大部分主干道路、大型桥梁、高架快速路、隧道、人行地道、人行天桥等市政设施的日常养护和保洁工作,同时担负防汛、抗台、抗雪防冻等抗灾害性天气任务和上级下达的各类应急抢险任务。

招股书显示,2018年至2020年,杭州路桥分别录得营业收入14.52亿元、19.21亿元和19.95亿元,同期毛利率分别为12.44%、10.55%和10.29%,净利润分别为6079.25万元、8158.69万元和8466.76万元。值得关注的是,杭州路桥招股书披露的财务会计信息中,2018年至2020年,公司销售费用和研发费用均为0。在首轮问询中,北交所便要求杭州路桥解释无销售费用和研发费用的合理性。

千里马是一家工程机械销售及后市场服务商,依托新零售门店和“小马快修”平台,为用户提供整机销售、维修及配件、二手机置换、再制造、设备租赁、机手培训等覆盖工程机械全生命周期的服务,为制造商提供品牌运营、产品营销、风控管理、售后保障等综合服务。

早在2012年,千里马曾向中国证监会提交IPO申请,后因公司实际控制人杨义华、刘佳琳及公司子公司北京建国者、石家庄建国者等与上海三一、三一重机发生代理权、买卖合同纠纷而撤回IPO申请。在此次创业板IPO终止之前,由于“踩雷”信永中和会计师事务所(特殊普通合伙),千里马IPO已处于中止状态。

下周4家上会,天济草堂闯关北交所!

据证监会、京沪深交易所披露,下周将有4家企业迎来首发上会审核,其中拟登陆创业板3家,分别为海科新源、维峰电子、万得凯;拟登陆北交所1家,为天济草堂。

图片来源:财经网据公开资料整理

作为全球主要的锂离子电池电解液溶剂制造商之一,海科新源主要从事碳酸酯系列锂离子电池电解液溶剂和高端丙二醇、异丙醇等精细化学品的研发、生产和销售。目前,海科新源国内客户有比亚迪、天赐材料、国泰华荣等,其中后二者的终端客户为特斯拉、宁德时代等。

招股书显示,2018年至2021年1-6月,海科新源分别实现营业收入10.32亿元、10.47亿元、16.6亿元、13.81亿元,归母净利润分别为5942.29万元、1.22亿元、1.53亿元、2.33亿元。虽然业绩呈现上升的趋势,但其盈利却是来自涨价。报告期内,海科新源营收占比超6成的碳酸酯系列产品销售均价由2018年的8604.73元/顿上涨至2021年上半年的12337.3元/顿,涨幅超40%。

此次创业板IPO,海科新源拟募资15.12亿元用于子公司思派新能源锂电池电解液溶剂及配套项目(二期)。从产能利用率来看,报告期内,海科新源碳酸酯系列产品的产能利用率分别为81.12%、104.72%、82.58%及60.49%,产能利用率波动较大;异丙醇产品的产能利用率在2019年仅有1.79%、2020年却突升至85.11%,变动较大。

万得凯创立于2016年,专注于水暖器材的设计、开发、生产、销售,产品主要包括各类铜制水暖阀门、管件等。招股书显示,2018年至2021年上半年,万得凯的营业收入分别为4.15亿元、5.12亿元、5.59亿元和3.20亿元,净利润分别为0.54亿元、0.51亿元、0.70亿元和0.44亿元。不过,其业务收入超八成都是来自海外地区,区域化特征明显,来自美国的营收占比历年均在64%以上。2018年至2020年,万得凯的综合毛利率分别为25.18%、23.52%、26.41%,同行业可比上市公司平均毛利率分别为25.32%、27.69%、26.88%,连续三年低于行业平均值。

天济草堂主营业务为中成药的研发、制造与销售,主要产品分为清热解毒类、心脑血管类、泌尿类等中成药系列。公开信息显示,天济草堂从2020年11月开始排队,2021年9月9日收到第三轮问询函。第三轮问询中,公司被要求回复业绩下滑对持续经营能力的影响、市场推广费显著高于同业平均水平的合理性、募投项目必要性及可行性等问题。

公开发行说明书披露,天济草堂主要产品清热散结胶囊、障眼明胶囊、脑得生丸2018年、2019年细分市场规模变动情况分别为1.84%、-5.56%,-9.89%、-6.63%,-9.77%、-9.29%,细分市场规模缩减。与此同时,2018年、2019年、2020年,天济草堂脑得生丸和清热散结胶囊售价变动比率分别为-0.83%、0.42%、-3.33%和-5.88%、-2.08%、-4.26%,销售价格下降。

本周新增13家受理,HPV疫苗研发商康乐卫士闯关北交所,鹰之航创业板“二闯关”

据证监会、京沪深交易所披露,本周A股市场共计13家企业IPO申请获受理,其中拟登陆深证主板1家,为佳诺威;拟登陆上证主板3家,为润际新、迈创股份、金田新材;拟登陆科创板3家,为佰维存储、恒普科技、杰华特;拟登陆创业板3家,为美新科技、安天利信、鹰之航;拟登陆北交所3家,为中纺标、天铭科技、康乐卫士。

图片来源:财经网据公开资料整理

鹰之航成立于2010年,是一家专注于航空机载设备领域的高新技术企业,主要从事航空机载设备的制造和维修业务。2018年至2021年9月,鹰之航实现营业收入分别为2.19亿元、2.02亿元、2.05亿元、1.66亿元;同期实现归属于母公司所有者的净利润分别为7911.41万元、4234.02万元、6985.65万元、4875.16万元。据财经网了解,此前鹰之航曾于2020年9月30日向创业板递交上市申请,2021年2月24日,鹰之航因主动撤回创业板IPO申请而被终止。时隔一年,鹰之航再闯创业板,保荐机构仍为第一创业证券。

本周北交所新受理3家企业IPO申请。中纺标是一家致力于提供轻纺产品检验检测相关技术服务的独立第三方专业机构,业务覆盖纺织品、服装、鞋类、皮革制品及箱包等领域。2019-2021年中纺标的营业收入分别为1.61亿元、1.62亿元、1.82亿元,同期分别实现净利润3468.25万元、3356.37万元、3658.31万元。中纺标于2021年9月进入辅导期,2022年3月29日通过辅导验收,同日报送申报材料,并于3月31日获受理。

天铭科技主要从事绞盘、电动踏板等汽车越野改装件的设计、研发、生产和销售,产品主要应用于山地越野车、皮卡、SUV等车型,应用领域从汽车后装市场不断延伸至汽车前装市场,与长城汽车、东风汽车等全球知名汽车生产制造商建立了长期的合作关系。2019-2021年,天铭科技的营业收入分别为1.40亿元、1.71亿元、1.90亿元,分别同比增长28.82%、21.50%、11.28%;同期分别实现净利润1525.32万元、2869.10万元、3594.30万元,分别同比增长1731.90%、88.10%、25.28%,报告期内,天铭科技的营收和净利增速逐年下降。

康乐卫士是本周北交所受理的3家企业中,唯一尚未盈利的企业。康乐卫士成立于2008年,是一家专注于基于结构设计的重组蛋白生物医药研发企业,目前已深度、全面布局多种创新疫苗品种的研发,核心产品包括重组三价、九价和十五价HPV疫苗及重组二价新冠疫苗、重组多价诺如病毒疫苗、重组呼吸道合胞病毒疫苗和重组带状疱疹疫苗等。2019-2021年康乐卫士分别净亏损4195.05万元、1.52亿元、3.80亿元,近三年累计亏损5.74亿元。康乐卫士本次拟公开发行不超过4453万股,拟募资约35亿元,用于HPV疫苗研发项目、重组二价新冠疫苗研发项目等。

本周7只新股上市5只破发,兆讯传媒成“高铁数字传媒第一股”,荣昌生物“A+H”破发

据wind数据披露,本周A股市场共有7只新股上市,按上市时间顺序依次分别为兆讯传媒、泰恩康、富士莱、万凯股份、仁度生物、荣昌生物、长光华芯。7只新股的平均首发价格为49.32元/股,平均首发市盈率(摊薄)为45.12倍;首发募资总额为134.20亿元,其中荣昌生物、仁度生物未能足额募资;7只新股上市首日平均涨幅8.61%,其中兆讯传媒、万凯股份、仁度生物、荣昌生物、长光华芯等5只新股破发。

图片来源:财经网据公开资料整理

主要从事高铁数字媒体资源的开发、运营和广告发布业务的“高铁传媒第一股”兆讯传媒于3月28日上市,其发行价为39.88元/股,开盘破发报38.98元/股,最终报收于34.03元/股,下跌幅度为14.67%,换手率为45.64%,总市值68.06亿元。若按盘中最低价计算,投资者中一签最多亏3375元。

据财经网了解,兆讯传媒是一家“A拆A”上市公司,其母公司为A股上市的联美控股,联美控股是清洁供热为主的综合能源服务公司,分拆之后,联美控股将专注于在供热、供电、供汽、工程及接网等综合能源业务方面发展。此前兆讯传媒发行结果公告显示,网上放弃缴款的股份数量为493886股,弃缴金额为1969.62万元。

3月31日,荣昌生物登陆科创板,正式完成“A+H”布局。荣昌生物本次上市拟募集资金40亿元,计划用于生物新药产业化项目、抗肿瘤抗体新药研发项目、自身免疫及眼科疾病抗体新药研发项目以及补充营运资金;实际募资26.12亿元,与原计划相差近15亿元。

荣昌生物的发行价为48元/股,开盘报46.00元/股,较发行价下跌4.17%,收盘价为40.84元/股,较发行价下跌14.92%。截至4月1日收盘,荣昌生物报41.24元/股,较前日上涨0.98%,总市值213亿元;港股今日报收43.70港元/股,跌幅6.02%,总市值238亿港元。

下周安达智能、宏德股份等6只新股将迎申购期

据wind数据披露,下周将有安达智能、新特电气、宏德股份、经纬恒润、拓荆科技、英集芯等6只新股迎来申购期。

图片来源:财经网据公开资料整理

安达智能主要从事流体控制设备、等离子设备、固化及组装设备等智能制造装备的研发、生产和销售,是国内较早从事流体控制设备研发和生产的企业。据财经网了解,安达智能是一家典型的“夫妻店”,其实际控制人为刘飞、何玉姣夫妇,截至招股书签署日,两人直接持有安达智能12.1274%股份,并通过东莞盛晟、易指通间接控制安达智能85.1896%的股份,两人直接或间接控制安达智能97.3170%的股份。安达智能的发行价格确定为60.55元/股,发行日期2022年4月6日,按发行前总股本计算发行市盈率为29.69倍,按发行后总股本计算发行市盈率为39.59倍。

宏德股份深耕铸造行业二十多年,专业从事高端装备关键铸件的研发、生产及销售。2021年宏德股份的实现营业收入7.56亿元,同比增长12.41%;实现净利润6062.49万元,同比下滑19.28%。本次宏德股份拟募集3.98亿元,其中1.62亿元用于大型高端装备关键部件生产及智能化加工技术升级改造项目,1.07亿元用于海上风电关键部件精密机械加工及组装项目,1.3亿元用于补充流动资金。

王苗苗 樊梦迪/文