一则半导体上市公司之间的巨额增持计划公告,引起了广大投资者的关注。

5月22日晚间,韦尔股份(603501.SH)发出公告称,旗下全资子公司绍兴韦豪企业管理咨询合伙企业(以下简称“绍兴韦豪”)拟以不超过40亿元,通过集中竞价或大宗交易等方式增持北京君正集成电路股份有限公司(300223.SZ,以下简称“北京君正”),且增持后累计持有其股份不超过5000万股,不超过其总股本的10.38%。

这已不是绍兴韦豪第一次持有北京君正,2021年11月2日,北京君正披露的定增报告显示,以103.77元/股价格向瑞士银行(UBS AG)、绍兴韦豪等机构发行股份合计1259.25万股。其中绍兴韦豪获配530.02万股,配售金额5.5亿元。

今年以来,韦尔股份通过绍兴韦豪从二级市场大手笔增持北京君正。但截止到今年一季度末,绍兴韦豪并未出现在北京君正的前十大流动股东中,说明对北京君正大规模增持应该发生在4月至5月间。

《投资者网》查阅相关数据显示,2022年3月24日至5月19日期间,绍兴韦豪以集中竞价方式累计购买北京君正1860.49万股,耗资15.18亿元。

以此计算,截至韦尔股份最新增持公告日,绍兴韦豪累计付出20.68亿元,合计持有北京君正总股本4.96%的股份,距离“举牌线”一步之遥。

增持背后 用意何在?

对于当前的半导体行业,民生证券首席研究员方竞认为:中国虽然是全球最大的半导体产品消费市场,但国内半导体产业在很多地方存在短板,长期会持续增长。目前资本市场短期表现低迷,其实行业内部分优质公司,在估值方面体现出较好的优势,适合产业投资人参与。

北京君正为集成电路设计企业,主营业务为集成电路芯片产品的研发与销售等业务,主要产品线包括微处理器芯片、智能视频芯片、存储芯片、模拟与互联芯片,广泛应用于汽车电子、工业与医疗、通讯设备、消费电子等,特别是在汽车领域有很深的客户基础。

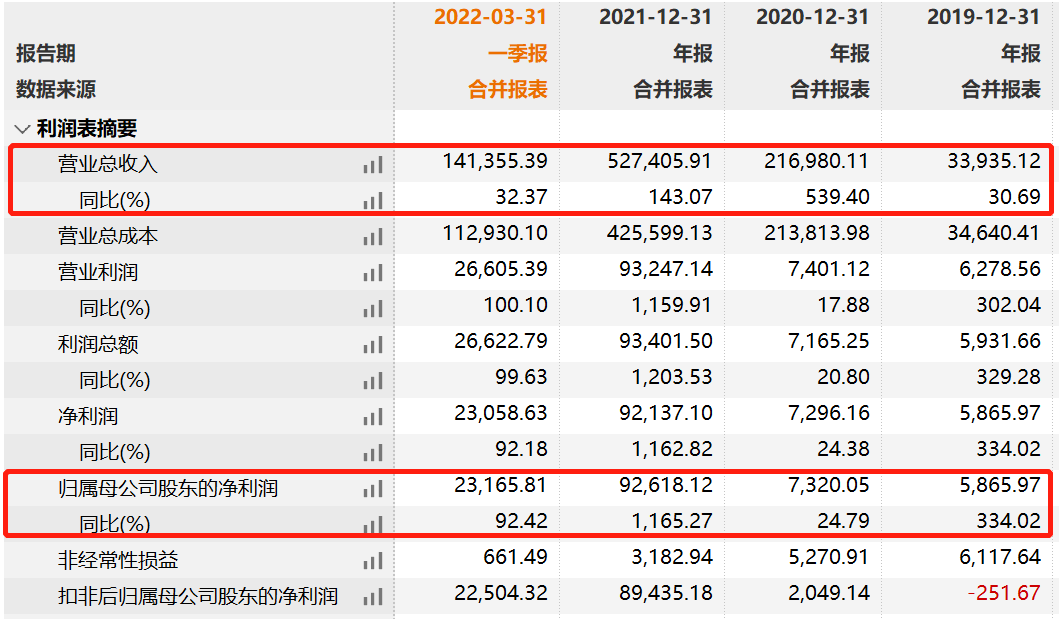

近三年来,北京君正业绩同比均有大幅增长,尤其在2021年实现了高速增长,营业收入达到52.74 亿元,同比增长143.07%,归母净利润则达到9.26 亿元,同比增长 1165.27%。

图表1:北京君正近三年及2022年第一季度财务摘要

(来源:Wind数据)

(来源:Wind数据)

根据2021年度报告,北京君正在嵌入式CPU、视频编解码、高性能存储器、模拟与互联技术等领域,形成了566项发明专利和技术,200多项核心技术完全自主。其全资子公司北京矽成半导体(ISSI)的SRAM(静态存储器)、DRAM(动态存储器)、NOR Flash(非易失性存储)产品收入,在全球市场中分别位居第二位、第七位、第六位。

尽管业绩增长速度非常快,但二级市场不买账。首先是自2021年12月以来,国内半导体行业上市公司整体二级市场价格出现大幅下跌,北京君正也未能幸免,自去年7月30日创下199.97元/股的历史高位后,便持续震荡下行,截至今年5月25日,股价累计下跌逾50%。

韦尔股份在增持公告中表示,对北京君正通过绍兴韦豪实施增持原因有四:一是行业股价回撤,是较好的产业投资机会;二是中长期看好其主营业务的市场发展前景;三是与公司能够实现有效资源互补;四是加强在业务方面的战略合作,并有望获得一定的投资收益。

作为图像传感器龙头,韦尔股份主营产品覆盖CIS(图像传感器)、TDDI(触控和显示集成)和模拟芯片,主要面向以手机摄像头为主的消费电子,近年来在车载领域持续拓展显示和模拟等产品线。

而北京君正在车载芯片领域具备丰富的产品线,可触达各大全球主流车厂和Tier1供应商。如今韦尔股份通过绍兴韦豪连续大手笔增持,背后看重的是其车载存储业务。

关于车载芯片业务,方正证券首席研究员陈杭认为:“汽车电子正成为下一个高成长性领域,目前新能源汽车市场带动下,汽车芯片、功率半导体以及车载存储类芯片供不应求,相应的代工封测产能持续满载”。

对于此次增持计划公告,该研究员表示在意料之中,从中可以看出韦尔股份董事长虞仁荣通过并购式扩张增厚实力和业绩的发展思路,上市5年股价飙升35倍。其对北京君正也“觊觎”已久,虞仁荣曾经在2019年看中了北京矽成半导体(ISSI),但当时正在全力收购全球CMOS图像传感器豪威科技而无暇顾及,后来ISSI被北京君正所收购。

早在2020年10月北京君正和韦尔股份便已展开了合作,工商资料显示,2020年12月双方合资设立上海芯楷集成电路有限责任公司,主要研发面向消费市场的NOR Flash(一种非易失闪存技术)产品,目前小部分产品已经完成投片。但业内人士认为,NOR Flash与CMOS(金属氧化物半导体)模组两块的产品方向无法产生协同业务。

股权分散 商誉堪忧

北京君正是一家股权较为分散的公司,前三大股东武岳峰资本、屹唐盛芯、上海集岑分别持股12.57%、12.57%、11.18%,实控人是作为一致行动人的刘强和李杰,分别持有8.4%和4.68%的股权,两人合计13.08%,位列第四大和第五大股东。

不仅如此,前三大股东还分别在今年1月、3月、4月发布了减持公告,计划在未来三个月至半年内,分别以集中竞价方式减持北京君正不超过1%-2%的股份。

尽管在韦尔股份拟增持公告中也提及,增持计划不以谋求控股权为目的,但未来40亿元增持完成后,绍兴韦豪将成第二大股东,最终是否会导致北京君正控制权发生变化,影响经营决策和发展,犹未可知。

事实上,以5月24日北京君正收盘价91.24元/股计算,韦尔股份持有2390万股,对应市值约为21.8亿元,浮盈约为1.12亿元。但此次斥巨资40亿元增持对韦尔股份而言并不轻松。根据公告,计划增持的资金来源为约40%的自有资金、约60%的银行贷款,及其他融资方式筹集。

韦尔股份2022年一季报显示,账面货币资金为60.16亿元,短期借款为20.51亿元。此外一季度业绩表现不佳,营收和净利润分别同比下滑10.84%和17.56%,公司认为主要是受到智能手机市场出货量下滑和国内新一轮疫情的影响。

仅从业绩来看,北京君正的增长更吸引投资者关注,但两者都面临一个值得关注的问题:商誉过高。

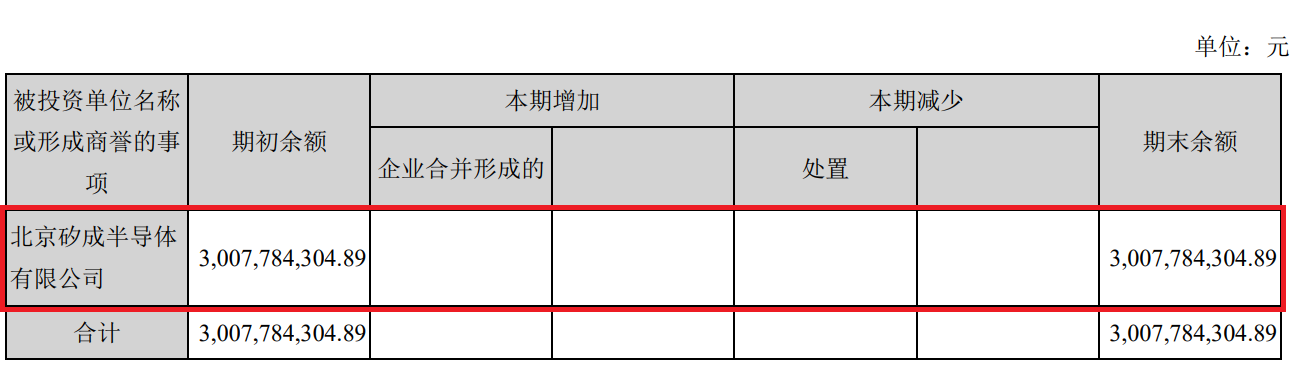

北京君正在2020年完全收购北京矽成后,账面上形成了30亿元的商誉,虽然北京矽成在并购之初承诺,公司业绩在2019-2021年度扣非归母净利润分别不低于4900万美元、6400万美元和7900万美元,结果却均未完全达标。根据2021年年报商誉数据,并未发生大规模减值,也未做减值准备。

图表2:北京君正2021年商誉账面价值(单位:元)

(来源:2021年公司年报)

(来源:2021年公司年报)

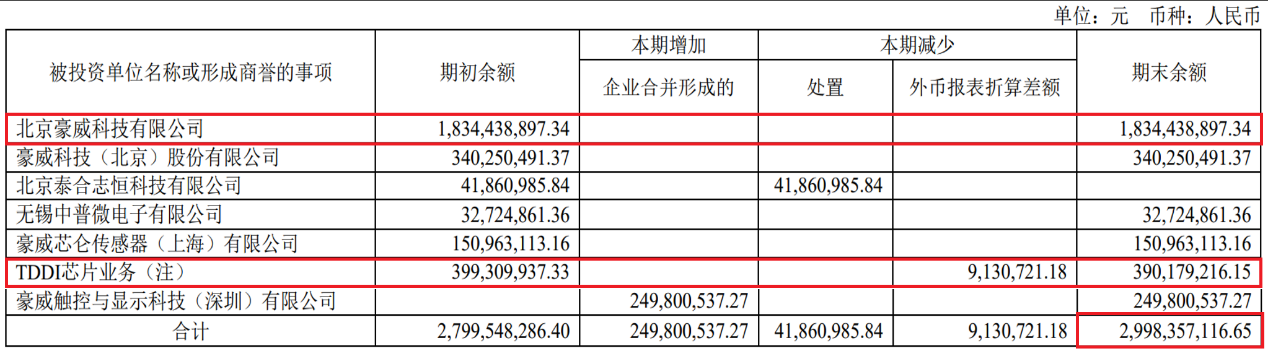

同样韦尔股份账面商誉截至2021年达到30亿元,其中18.34亿元来自威豪科技,3.99亿来自TDDI业务,依据前述方正证券研究员的看法,公司曾经通过并购催肥业绩,但也由此产生了一些后遗症。

图表3:韦尔股份2021年商誉账面价值(单位:元)

(来源:2021年公司年报)

(来源:2021年公司年报)

另一位友邦资管的研究员认为,北京君正和韦尔股份其实面临的问题比较类似,主营业务阶段性达到顶部,可能需要寻找共同的业绩发力点。北京君正总体看两大业务,原来老君正的微处理器芯片、智能视频芯片业务,和2019年收购北京矽成半导体(ISSI)的车用存储、模拟芯片业务等都有这种迹象。而韦尔股份的营收利润呈现放缓趋势,这种预期在股价上也有所体现。