对于申请设立资管子公司的头部券商,监管都问了些啥?

近日,证监会公布了对中信证券申请设立资管子公司的反馈意见,仅有两个问题,要求其对牌照切分后投顾业务划分、提供中后台外包服务等情况进行说明。全篇反馈意见合计约300余字,与此前部分券商遭遇的多个“灵魂追问”相比差距明显。

回顾中信证券此次设立资管子公司的进程,虽然早在2021年2月即公布设立预案,但直至今年5月底中信证券才向监管提交补正材料并获受理,两个月后即获得一次书面反馈。

中基协最新发布的2022年二季度各项资管业务月均规模数据显示,中信证券私募资产管理月均规模达到1.18万亿元,稳居行业首位。未来“中信资管”设立后,有望坐拥万亿资产管理。

监管下发两点反馈意见

排队申请券商资管子公司者众,继中金公司之后,中信证券也获监管反馈。

首先来看此次监管给出的两点反馈意见:

第一,中信证券需就母子公司资管牌照切分后,投顾业务划分情况作进一步说明。

第二,资管子公司成立后,将为母公司保留的养老金相关业务提供中后台外包服务。中信证券需就上述安排是否符合人力资源和社会保障部、全国社会保障基金理事会的相关规定进行说明。

就近期监管公布的设立资管子公司反馈意见来看,同为头部券商,中信证券这份“问卷”的问题最少,内容也相对清晰。

今年6月,中金公司申请设立资管子公司获监管一轮反馈,其中共提出6个大问题及多个小项,包括资管子公司发展与定位、与中金基金防范同业竞争等安排、与中金财富关于资管业务划分方案的落实、资管业务了结计划等。

类似地,2021年12月,申万宏源申请设立资管子公司一轮反馈中同样被提出6个问题,包括QDII业务负责人任职资格、资管新规规范整改情况、资管子公司业务独立性制度、拟任管理层在其他关联公司兼职是否卸任等。

政策出炉后申请加速

回顾中信证券此次设立资管子公司的进程:在监管放开政策之前,2021年2月,中信证券董事会即审议通过《关于设立资产管理子公司并相应变更公司经营范围的预案》,拟出资不超过30亿元设立“中信证券资产管理有限公司”。

业务范围上,中信资管拟从事证券资产管理业务、公开募集证券投资基金管理业务以及监管机构核准的其他业务,其中公开募集证券投资基金管理业务待相关法规出台后方可申请。

虽然方案提出的早,但直至2021年11月底,中信证券设立证券公司专业子公司的申请材料才获得接收,并于次月被通知补正材料。

今年5月,中信证券所言的“相关法规”正式出台。证监会发布《公开募集证券投资基金管理人监督管理办法》及配套措施,在继续坚持基金管理公司“一参一控”政策前提下,适度放宽公募持牌数量限制,券商资管迎来“一参一控一牌”的时代。

在政策放开后,中信证券的申请也随即提速,于5月底提交补正材料并获受理,两个月后即获得一次书面反馈。

今年6月,中信证券资产管理业务董事总经理刘曼在接受媒体采访时表示,中信证券资管子公司的相关申请工作仍在稳步推进中。《公开募集证券投资基金管理人监督管理办法》为中信证券资管(子公司)未来申请公募牌照扫清了政策障碍。

中信证券将在合适的时机积极申请公募基金管理资格。资管子公司设立之后,将继续延续中信证券资产管理业务的发展方向,并在投研与专业化建设、客户开发战略、产品布局与产品创新、金融科技赋能等方面持续发力。

坐拥万亿管理资产

按行业惯例,券商新设资管子公司将会承接母公司的全部资产管理业务。按此推算,未来的中信资管将坐拥万亿管理资产,可算是“含着金钥匙出生”。

中信证券2021年年报显示,截至报告期末,其资产管理规模合计16257.35亿元,包括集合资产管理计划、单一资产管理计划,规模分别为6604.85亿元、9652.50亿元,资管新规下私募资产管理业务(不包括养老业务、公募大集合产品以及资产证券化产品)市场份额约15.87%,排名行业第一。

中基协最新发布的2022年二季度各项资管业务月均规模数据显示,中信证券私募资产管理月均规模达到1.18万亿元,稳居行业首位。

在未来发展上,中信证券表示,中信资管将对标一流基金公司,打造具有证券公司特色的资产管理机构,持续保持主动管理规模证券行业领先地位;申请公募基金管理资格后,将以公募基金为载体打破机构业务落地瓶颈、扩展业务边界,为资产管理业务带来新的增长点,分享公募基金业务发展机遇。

虽然中信资管的公募牌照尚未获得,但中信证券对公募基金业务并不陌生。目前,中信证券为华夏基金的控股股东(“一控”)。据中信证券最新披露数据,华夏基金2022年上半年实现营业收入36.33亿元,净利润10.58亿元。截至2022年6月30日,华夏基金母公司管理资产规模为17401.72亿元。

资管子公司申请火热

随着资管新规的发布与实施,证券公司通道类资产管理业务规模大大压缩,强化主动管理能力已成为证券公司发展资产管理业务的关键。

目前,业内已获批成立的券商资管子公司已达21家,其中东证资管、浙商资管、渤海汇金、财通资管、长江资管、华泰资管、中泰资管、国君资管8家券商资管子公司具备公募牌照。另外,于2021年5月获批成立的山证资管亦获公募资格。

7月12日,国金证券公告称,其设立资产管理子公司获得证监会核准批复,核准设立“国金资管”从事证券资产管理业务,注册资本为3亿元。如进程顺利,国金资管有望成为第22家券商资管子公司。

近期监管政策加持下,券商资管子公司成为业内争相追求的“香饽饽”。目前,仍在排队申请资管子公司的券商还有11家,分别为万联证券、申万宏源证券、国海证券、中金公司、华创证券、中信建投、中信证券、东兴证券、国联证券和国信证券和华安证券。

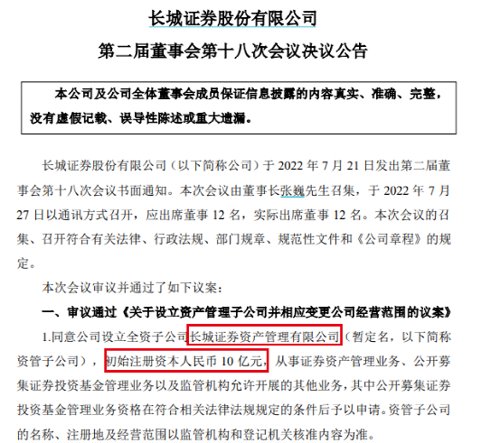

7月27日,长城证券公告称,拟出资自有资金10亿元设立全资子公司长城证券资产管理有限公司,由其承继公司证券资产管理业务并相应变更公司经营范围。该议案已获董事会通过,尚待提交股东大会审议。

东北证券非银金融首席王凤华指出,券商资管公募化转型在提速。新规之下,原券商资管申请公募牌照不再受限,多家券商已提前布局资管子公司。但券商的公募化转型也绝非易事。券商资管和公募基金业务本身就有不小差别,在向公募化转型的过程中也面临着管理制度、合规、投研等诸多问题。