买家排队等车、车企一把手大吐苦水、供应商老总屡遭“围堵”……汽车“芯荒”仍未痊愈。

近日,国内四大汽车集团之一长安汽车的董事长朱华荣公开表示,受“缺芯贵电”、疫情限电等影响,今年1-9月,长安汽车已掉量60.6万辆。“缺芯”导致芯片价格飙升,主机厂采购成本增加,订单交付周期延长。

朱华荣认为,“缺芯”不仅严重影响新品上市节奏和销量,及企业品牌形象。整个产业的生产秩序也被严重破坏。为了抢产能,产业出现了新车先装,缺零件再补的异常现象。

无独有偶,博世中国总裁陈玉东此前表示,因为一出去就被“围追堵截”,去年开始基本很少出席论坛。被“围堵”的背后也是——“缺芯”。具有Tire1厂商角色的博世集团,也是汽车芯片的最大采购方,对供需影响力举足轻重。

另一方面,摩根士丹利最新报告认为,从半导体晶圆代工后段制程的最新调查中得知,部分车用半导体供应商,包括瑞萨半导体、安森美半导体等,目前正在削减一部分第4季的芯片测试订单,因为显示车用芯片缺货不再。

上海芝能初行信息科技有限公司总经理 陶冶对财经网表示,这是从半导体厂商的角度来看,缺芯问题已经缓解。但现在出现结构性缺芯,车企方面还是有缺芯困扰。

2020年,新冠疫情的爆发,让全球车规级芯片供应链受到强烈冲击。经过两年时间调整,庞大的汽车产业仍为指甲盖大小的芯片,甚至是单价几块、几十块的低端芯片所困。

当前,恰逢消费电子疲软,消费级芯片遭遇砍单,“消费芯片产能转移” 成为眼下汽车产业的重望。“重压”之下,涌现出的一批国产芯片也纷纷为“上车”积极努力着。

当前汽车最缺什么芯?

芯片于汽车而言,相当于“决策大脑”和“遍布全车的神经系统”。

人通过眼睛等感知信息,再通过大脑分析信息并作出决策,再通过肢体等执行决策。与之对应的,汽车的主要芯片也分为三类,用于感知的传感器、计算分析和决策的功能芯片,以及执行的功率半导体。当然还需要存储等其他类芯片配合,汽车芯片总共十大类、60小类,几百种。

一辆汽车对于芯片的需求量也非常大。一般来说,传统燃油车需要500-600颗左右,新能源汽车1500-2000个。智能化、网联化则会更多,一台智能汽车芯片的绝对数量甚至在5000颗以上。

汽车产业规模庞大,加上需要的芯片种类、数量繁多,半导体行业和芯片供应出现的问题都会迅速传导、扩大至汽车产业。

这波 “缺芯”开始于2020年底。疫情爆发以及其他因素,致使生产端受束,市场情绪又引发供需错配,造成全球芯片短缺。具体到汽车芯片,叠加需求集中让供应商一时难以消化,以及生产周期长等因素,全球汽车产业陷入严重“芯荒”。

新能源汽车的暴涨,确实也让芯片公司完全没有预料到。一家国际芯片公司中国负责人对财经网表示,“我们原来预计到2025年中国新能源汽车达到500万辆,但是2022年就超过这个数字了”。

几个月时间,汽车芯片价格动辄上涨了几十倍、甚至上百倍,交货期也严重拉长,某种功能芯片,交货期最长延迟了9个月。

到了今年下半年,“多款芯片价格雪崩”话题登上热搜,关于汽车芯片缺不缺的市场消息开始呈现散乱。

事实上,下半年以来,汽车芯片紧缺情况确实已经有所缓解。世界金融分析机构标普的指数跟踪显示,半导体短缺的情况6月中在全球范围内出现进一步缓解的迹象。

财经网也通过一位芯片销售人员了解到,现在一些车规级芯片剔除了此前炒作的部分溢价。例如某款英飞凌SAK系列的车规级芯片,去年4月卖4000多元,中途回落了一段时间,现在是700元左右。但该人士也强调,相对于消费电子,汽车芯片价格整体仍坚挺。

不过,这并不代表汽车不再为“缺芯”所困。“现在不像以前所有的芯片全缺,现在是分品类。”国内芯片设计上市公司紫光国微苏琳琳此前对媒体表示,汽车缺芯从之前全面紧缺转为结构性紧缺。

11月6日,观察者网报道称,现在汽车厂商缺少的不是高算力芯片,而是低制程的MCU芯片以及IGBT芯片,半导体厂商并不乐意扩大产能。

功能类芯片MCU,可以理解为汽车各系统的“小脑”,用来控制座位、雨刷、空调、影音、动力等,作为汽车基础应用,用量最大,一辆车平均需要50-100个MCU,低制程的不需要先进技术,价格更低,几毛到几十块都有;功率半导体IGBT,本质上就是电子开关,和电视机遥控器开关原理类似。

汽车“缺芯”爆发以来,车规级MCU一直都是主角。根据第三方机构群智咨询最新统计显示,从2022年下半年开始,汽车MCU的短缺现象,还是相比其他芯片更明显,第三季度价格涨幅约5-10%。

另据金融界消息,10月,国内多家IGBT相关厂商普遍存在订单积压问题,现有产能无法满足市场整体需求。车规IGBT供需缺口达到50%已成为不少供应商共识。

当然,财经网也从某大型上市汽车集团了解到,一些车规级芯片虽然有所缓解,但仍有许多没有达到供需平衡,零星短缺“此起彼伏”。

哪怕是缺一颗几块钱的小芯片,也会影响到一台数十万元的汽车无法出货。尽管有所缓解,当前“缺芯”问题仍导致汽车大量减产。

汽车行业数据预测公司AutoForecast Solutions(AFS)最新数据,截至11月20日,由于芯片短缺,今年全球汽车市场累计减产约405.51万辆。中国地区减产17.29万辆汽车。

汽车缺芯还会持续多久?

晶圆片是芯片的载体,其产能不足就会成芯片的产能瓶颈。据《科创板日报》消息,近期,大部分车企就在与晶圆厂进行价格谈判。但并不太顺利,尤其是晶圆厂的汽车芯片产能增长仍不乐观。

有供应商暗示,谈判中,更难的部分是就预付款达成一致,双方并不确定应该投资于共同未来,还是只为订单支付保证金。

事实证明,过去两年,由于错误地预测市场需求,导致的订单错误,新冠疫情导致的工厂停产等短期因素逐渐得到自然修复,随之显露的则是更根本的各方之间的利益博弈。

虽然汽车业客户需要的芯片数量,几乎和消费电子业比肩,但在半导体厂商看来,汽车产业还只是半导体芯片“小买家”。

车规级芯片只占全球半导体产能的6%-10%,由于采用成熟制程,芯片平均价格较低,传统汽车芯片的利润率,也比消费级或工业级的芯片平均约低11个百分点。

不光如此,相较于消费级芯片,车规级芯片的制造难度还非常大。

汽车会运行在户外、高温、高寒、潮湿等苛刻的环境,车规级芯片对温度、使用寿命、失效要求等更为严苛。设计寿命一般为15年或20万公里,迭代周期远高于消费电子的2-3年,失效要求为0。

“为什么车规级芯片难做?”安世半导体中国研究院院长姜克曾表示,以温度为例,车规级芯片通常要求工作温度为-40~155℃,消费电子芯片为0~70℃。而温度要求每延申25℃,就会淘汰原来80%的工作人员。

此前芯片短缺爆发,全球最大的芯片代工厂台积电,就选择优先加工消费级芯片,这也成为车规级芯片短缺的重要原因之一。台积电生产出货的MCU约占汽车市场70%左右的份额,但汽车芯片的业务仅仅占公司业务总营收的3%-5%(2020-2022年财报数据)。

进入2022年,消费电子已从“缺芯潮”转为“砍单潮”。于是,“消费芯片转产”就成为了仍“缺芯”汽车产业的殷切期盼。但芯片转产并非易事。

消费级芯片采用先进制程,晶圆产能(均为12英寸及以上)大都为近年新投,技术更先进、投资更大。产能转换之前,厂商还需要完成一系列汽车安全测试和规格验证,将带来成本的大幅增加。有知情人士表示,这个转产至少需要六个月。

值得注意的是,芯片生产还有个特质,就是开工了就不能停,否则一起一停损失巨大。研究称中断10天,恢复正常可能要12个月。这意味着它产能加减速,比主机厂困难得多。

因此,有分析指出,对于半导体厂商,转产不划算,消费芯片产能就算订单减少,也更愿意维持低速生产。即便有厂商愿意转产,在短期内不太可能为汽车芯片转换太多产能。

财经网了解,芯片厂商也有在为车规级芯片考虑扩产。全球车规级芯片市场前三的英飞凌、恩智浦、瑞萨都已经明确表示有这方面的计划。台积电在美国和日本的新工厂,以及传闻计划在欧洲的新工厂,都被认为与未来的汽车芯片有关。

但对芯片厂商扩产动力不足的顾虑仍未消除。美国管理咨询公司Alix Partners预测,到2026年,汽车芯片的需求将显著增加。电驱动所需的模拟芯片将增加75%、MCU将增加30%。相比之下,半导体制造业只会分别增长56%和12%。

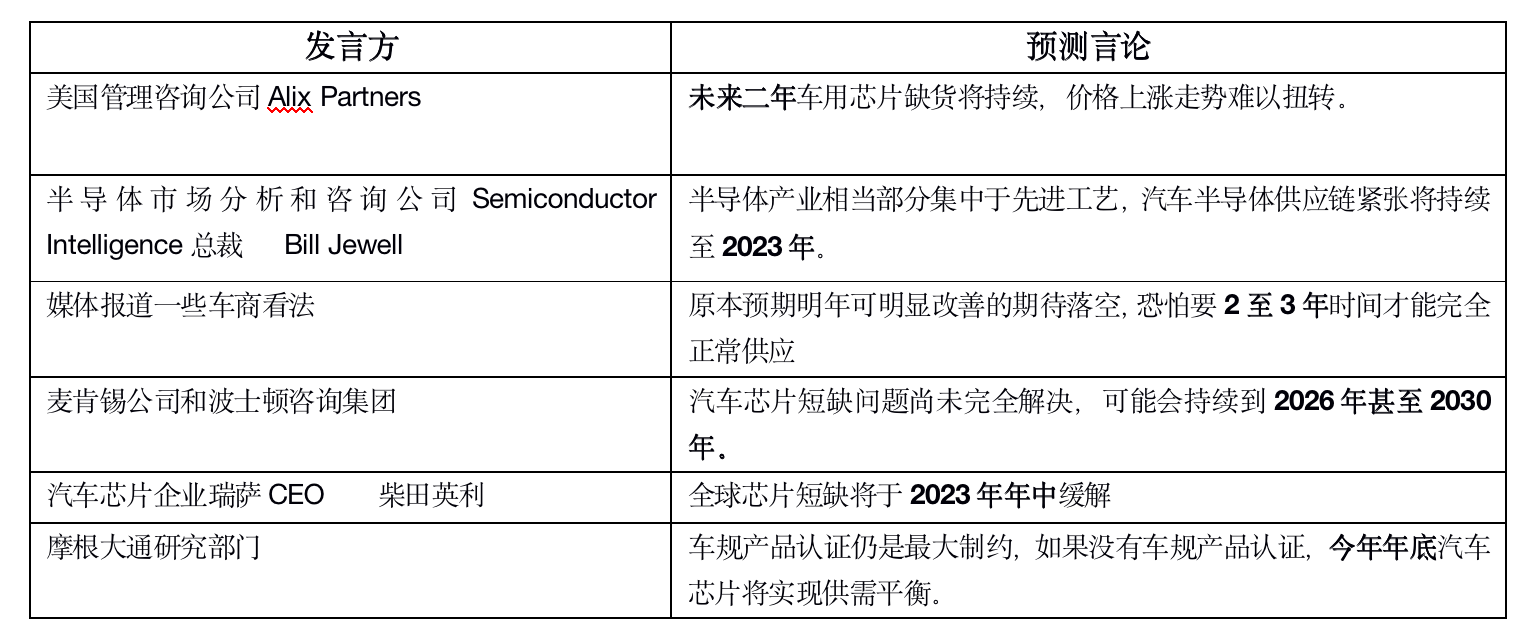

目前对于汽车“缺芯”还会持续多久,众说纷纭。有乐观的认为2023年,或两到三年内缓解,但也有观点认为会持续到2026年甚至2030年。

这其中最为“芯片”着急的无疑还是车商。据《科创板日报》,车商表示,现在的车都以先进配备吸引车主,对芯片及电子零组件的需求大增,而半导体产业生产调整设备采购又都需要时间,加上汽车生产排程较复杂,全球疫情长期未解,使得问题延续。

车商坦言,目前局势看来,不是少配备就是涨价,随着各种成本攀升,业界已喊出明年进口车将继续面临涨价的压力。

有业内人士透露,由于成熟工艺的汽车芯片仍然供不应求,针对新车型和电动汽车,全球一些汽车制造商打算采用先进制程芯片。一些汽车制造商还试图为其现有车型也采用新工艺芯片。

然而,这势必会增加大量成本。

“国产芯”加速上车

汽车“缺芯”的问题对于中国来说,更为棘手。目前,我国汽车芯片自给率不足10%,都比不上石油。而中国是全球最大的汽车消费市场,最大的新能源汽车产销市场,以及8月一度成为第一大汽车出口国。

国家新能源汽车技术创新中心总经理原诚寅曾提醒,相比此前芯片供应链波动,中国对电动汽车不断增长的需求、国内技术知识的缺乏以及持续的地缘政治紧张局势,将成为更严重的问题。

短期作为“汽车大国”“缺芯”的重压,以及长期奔赴“汽车强国”的动力之下,“中国芯”也在加速上车。

据悉,目前从EDA到芯片设计IP,再到晶圆制造、封装,以及后期的软件系统集成,包括控制器的提供,也包括整车上车的应用,这些领域都有中国企业在陆续进入。

进入AI芯片、MCU与功率半导体(IGBT)的企业较为集中,这些领域也被认为,是国内企业有望赶超国外企业的重要突破口。AI芯片与MCU是汽车智能化的关键技术,功率半导体则对汽车电动化起着重要作用。

国内AI芯片“玩家”众多。代表企业包括地平线、寒武纪、百度、阿里、华为等。今年,地平线先后宣布与比亚迪、红旗达成合作,征程5将搭载在两家车企的相关车型上。

市场高度集中的MCU方面,也有比亚迪半导体、杰发科技、国芯科技、芯旺微、琪埔维、赛腾微等大批企业渗透,并实现量产出货。产品主要应用在车灯、车窗、汽车雨刮等低端领域。

MCU国产化推进也比较快,尤其是对于成本把控要求更高的国产造车新势力。目前,除了自动驾驶领域,小鹏很多领域的MCU都换成了国产。蔚来、理想也都有用国产MCU,威马和哪吒的合同汽车是最快的。

据悉,国内厂商也在积极布局中高端车载MCU市场,以期实现在汽车电子、工业控制、物联网等中高端领域的自主可控。

士兰微、华润微、新洁能、华微电子、宏微科技在中低压IGBT产品有所突破,时代电气和斯达半导则具备高压IGBT芯片生产能力。

国内车企自研芯片也越来越成为一股潮流。从2020年至今,包括比亚迪、吉利、零跑、蔚来、理想、小鹏、小米等车企都进入了自研芯片模式。

需要正视的是,目前国内有70家芯片设计的上市公司,50多家都宣布有车规级产品,但面临普遍的问题,就是种类多、量少,相对还是缺乏典型应用。

前述大型上市汽车集团也对财经网透露,合资企业来说,对于国产车规级芯片的接受程度较低,更愿意去国外高价购买芯片。

另外,国内众多玩家基本都集中在软件算法为主的AI芯片或者低价值的MCU领域,在最核心的大型车规处理器赛道,还少有创业公司涉及。

身处中国从汽车大国迈向汽车强国之际,中国汽车芯片势必要经历一番苦战,但道阻且长,行之将至。

姚悦/文