即将过去的2023年,于储能产业而言可谓“冰火两重天”。一面是新能源配储驱动下,政策之手推高赛道热度,吸引资本竞相涌入;一面是电芯价格走低,海外户储市场遇冷,行业进入“挤泡沫”阶段,部分跨界进入储能市场的玩家已退场。

在业内人士担忧产能过剩之际,储能行业初创企业投融热度依旧不减。据天眼查APP,2023年成立的储能相关且仍存续/在业的企业有6.6万多家(截至12月20日,下同),较上年增长约67%。高工产研统计数据显示,今年1-8月,100多家储能相关企业推出项目规划,计划投资金额超5700亿元,储能电池及系统集成项目规划建设产能超1.5TWh。

面对储能投融资从活跃到趋于谨慎,哪些企业仍旧受到青睐,哪些细分赛道成为“吞金”热点?

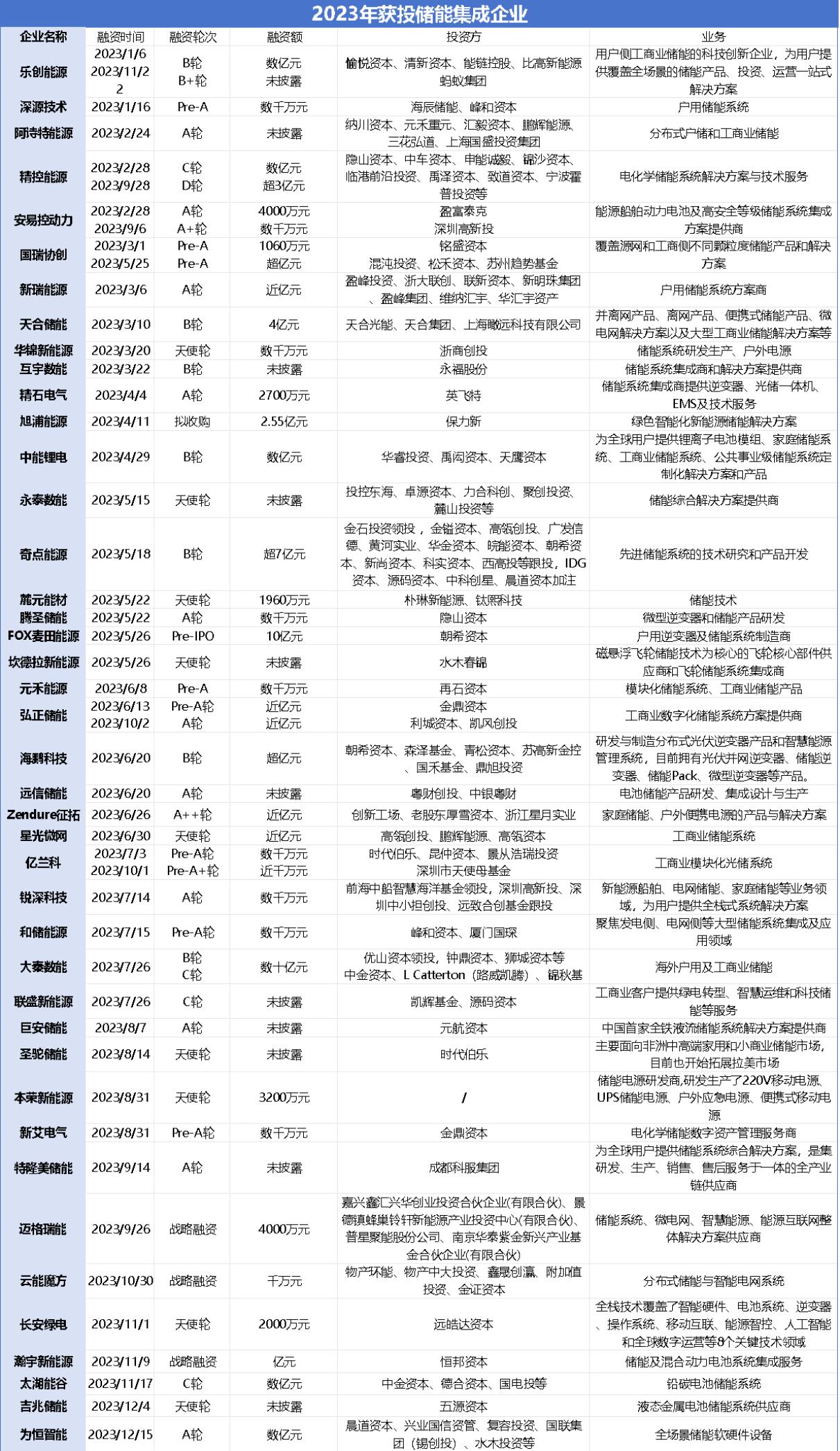

据不完全统计,2023年储能相关领域有119家企业完成一级市场融资,总金额超230亿元,储能系统集成、钠电池、电池材料等环节投融资热度高涨;融资金额最高的为海辰储能,C轮融资超45亿元;广东、江苏、北京等地公司获投数量排在前列;投资活跃度较高的机构包括峰和资本、朝希资本、高瓴创投、基石资本等。

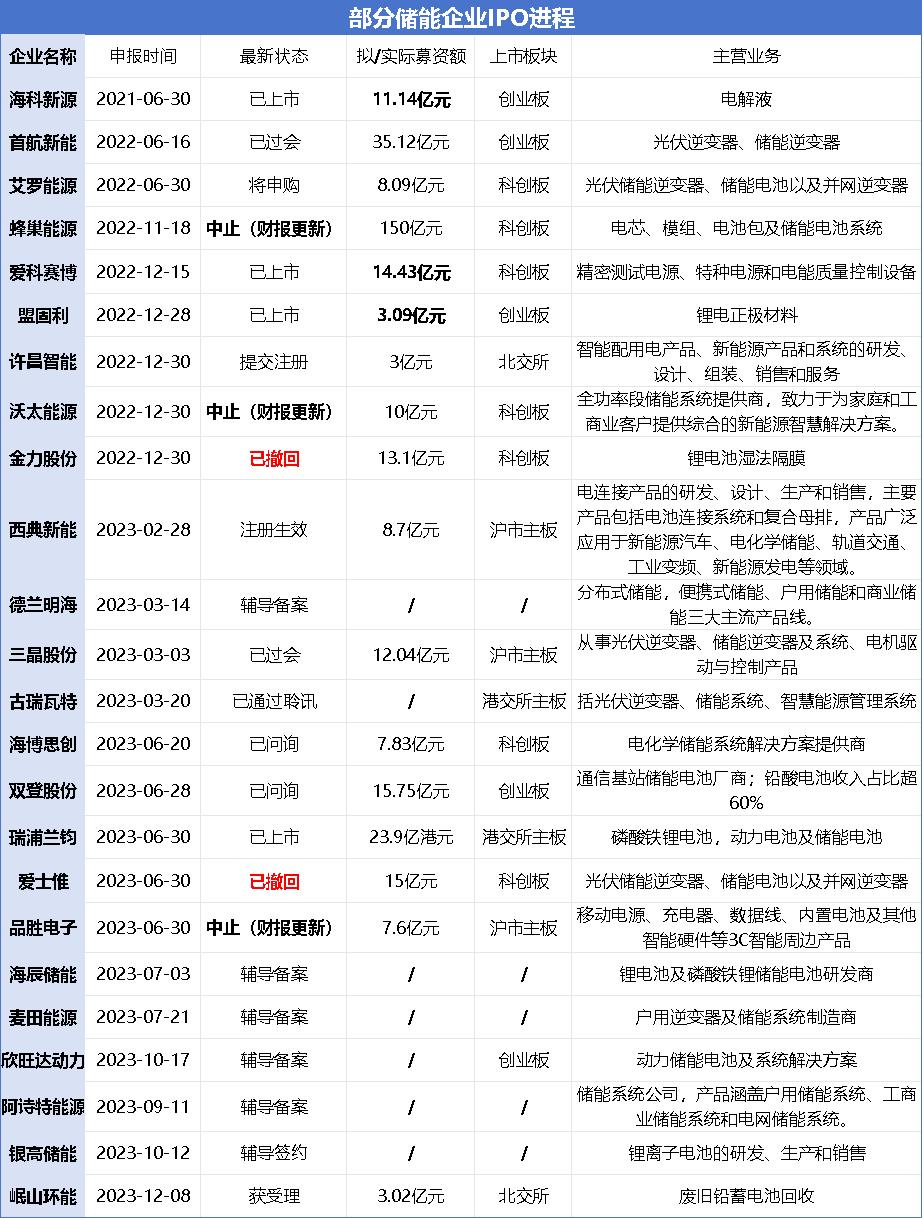

此外,今年还有多家储能企业奔赴IPO。据不完全统计,年内有超20家企业递交IPO招股书或更新上市进展,万亿储能赛道依旧充满想象。

机构资本蜂拥而至,119家企业“吸金”超230亿元

波诡云谲的2023年即将结束,过去一年,储能赛道也彻底被洗礼。比如,在政策与需求驱动下,新型储能制造掀起“军备竞赛”,各地储能电站建设如火如荼;但同时,随着原材料价格的下跌,储能系统价格“内卷”,加之IPO发行节奏的调整,行业面临重新洗牌。

正所谓“钱在哪里,行业的发展方向就在哪儿”。从储能企业在一级市场的融资情况来看,在“过剩”“价格战”等声音裹挟的2023年,储能依旧是备受资本重视的热门产业。

据不完全统计,2023年,国内储能赛道119家初创企业完成融资,合计142起融资事件,融资金额超230亿元(43起融资事件未披露融资金额),其中超过亿元以上的融资有47起,占比超3成。

数据来源:天眼查、公开资料等

从融资时间分布来看,2023年储能赛道融资事件主要集中在前三季度,6月、8月分别有19起融资事件,为年内峰值。

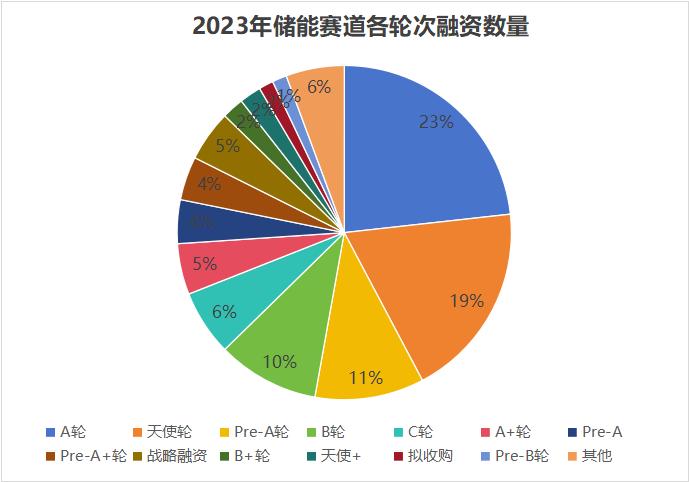

融资轮次方面,年内储能行业依然是早期投融资占主导,大多集中在A轮、天使轮和Pre-A轮,分别有33个和27个项目获投,占比分别为23%、18.8%;Pre-A轮、B轮融资数量也相对较多,分别发生15起和14起,占比分别约10.4%和9.7%。

数据来源:天眼查、公开资料等

从融资规模来看,在A轮拿下最高融资金额的为中储国能,该公司于今年5月份完成超10亿元融资;在天使轮拿下超亿元融资的企业共有3家,在该轮次融资金额最高的为智能充电桩初创品牌无尽瓦特,该公司成立于2023年7月,成立4个月即拿到1.5亿元天使轮融资。

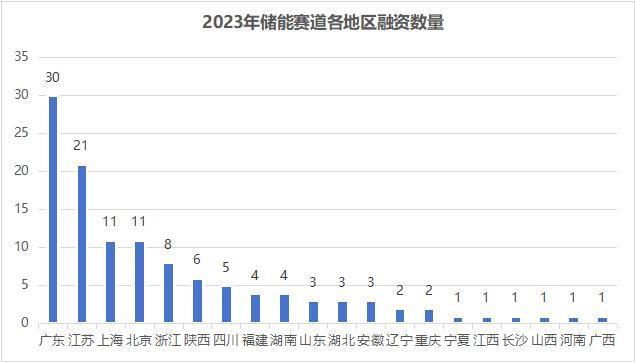

投资活跃地区方面,广东、江苏地区获投储能相关企业数量最多,分别有30家、21家企业获得投资,占比分别为25.21%、17.64%,凸显珠三角、长三角地区的技术、产业和资金优势;上海、北京获投企业数量均超过10家,其中北京受益于高校和科研院所众多,研发能力领先,涌现较多实力企业;此外,部分获投企业也具备区域性特点,譬如,湖南3家锂电池材料企业获得融资,湖南郴州等地的锂矿资源较为丰富,主营锂电池正极材料的湖南裕能已于今年2月登陆创业板。

数据来源:天眼查、公开资料等

在投资方的分布上,上述119家储能相关公司的投资案例中,共有321家机构或企业参与投资,其中不乏高瓴创投、IDG资本、红杉中国等知名投资机构,包括尚颀资本、格力金投等产业基金,以及雄韬股份、鹏辉能源、英飞特等A股上市企业。其中,出手次数最多的是聚焦储能赛道投资的峰和资本。

数据来源:天眼查、公开资料等

公开资料显示,这家诞生于2021年的投资机构取名“碳达峰、碳中和”之意,团队由储能行业领袖和资本市场专家构成。据不完全统计,2023年,峰和资本参与7家储能相关公司的投融资,其中较为瞩目的是参与海辰储能45亿元C轮融资;峰和资本还出手投资了奇点能源、京清数电、和储能源、欣视界、容钠新能源等企业,涉及储能变流器、固态电池、钠电池材料、工商业储能系统等多个环节。

与此同时,峰和资本还与海辰储能深度“绑定”。今年5月,峰和资本联合重庆铜梁区政府与厦门海辰成立总规模11亿元的储能产业基金;12月7日,峰和资本再度携手海辰储能、重庆渝富控股集团、重庆市铜梁区政府共同发起设立总规模15亿元的重庆渝海峰和储能产业投资基金。

此外,2023年,储能赛道投资活跃度较高的还有高瓴创投、朝希资本、同创伟业、中金资本,上述机构出手均超过4次,包括海辰储能、奇点能源、欣视界科技等项目获得多个资本同时加持。

整体来看,“投早投小”的投资策略在储能领域已愈发明显,本身有较强的产业背景,能与储能产业协同发展的产业资本,或曾投资过新能源产业的明星资本在储能赛道更加活跃。

42家系统集成企业获投,工商业储能赛道火热

储能产业链包括上游电池原材料、生产设备供应商等;中游主要为电池、电池管理系统储能变流器等;下游主要为储能系统集成商、安装商以及终端用户。

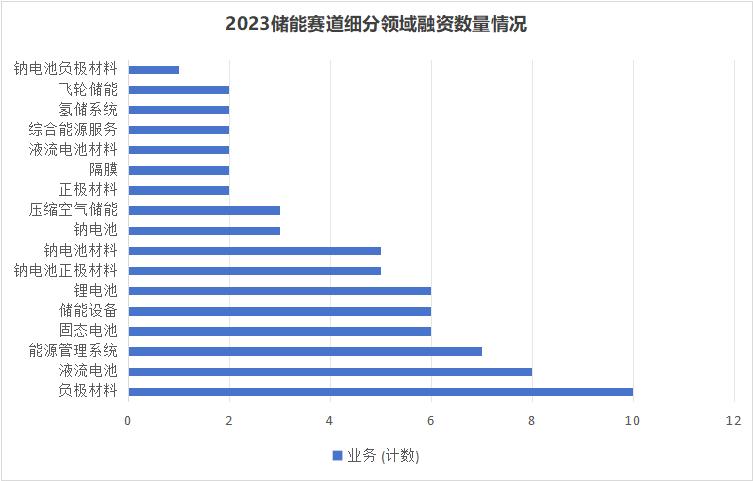

从细分赛道的投融资情况来看,与2022年相似的是,接受投资的企业中,储能设备类占据较大比重,如储能系统集成、储能变流器等。与此同时,硅碳负极材料、液流电池、钠离子电池、固态电池等新型材料和技术也备受资本追捧。

数据来源:天眼查、公开资料等

据不完全统计,119家获投储能相关企业中,有42家企业从事储能系统集成,包括工商业储能、户用储能、便携式储能,尤其在政策和成本驱动下,工商业储能发展前景更加明晰,成为2023年最受资本追捧的领域。

高工产研(GGII)预计,今年全年工商业储能出货量将达8GWh,同比增长300%。据不完全统计,年内包括乐创能源、国瑞协创、天合储能、中能锂电、弘正储能等工商业储能企业拿到超亿元融资;星光微网、亿兰科也分别拿到近亿元、数千万元融资。

按照融资金额来看,较受瞩目的为大秦数能、FOX麦田能源、奇点能源,三家企业融资金额均超过5亿元。

今年7月,大秦数能宣布完成数十亿元的B轮及C轮融资。其中,B轮融资由优山资本领投,钟鼎资本、狮城资本等机构跟投。C轮融资由中金资本旗下基金领投,L Catterton(路威凯腾)、锦秋基金、神骐资本等机构跟投,青蒿资本持续跟投。大秦数能成立于2017年,是国内最早布局海外储能市场的企业之一。

麦田能源于5月26日宣布完成超10亿元Pre-IPO轮融资,由朝希资本领投。麦田能源拥有户用储能系统、光伏并网逆变器、新能源汽车充电桩等系列产品,随着本轮融资完成,该公司估值已超过百亿元,同时其上市辅导备案已获证监会受理,辅导机构为中信证券。

5月,分布式能量块智慧储能系统解决方案提供商奇点能源完成超7亿元B轮融资,该轮融资由金石投资领投,同时获得高瓴创投、朝希资本、IDG资本、晨道资本等多家知名创投加注,未来有望IPO。

另外,乐创能源、亿兰科、精控能源、弘正储能、安易控动力、国瑞协创等储能系统集成企业均完成两轮融资。

数据来源:天眼查、公开资料等

新型储能获政策资本加持,钠电池、液流电池“吃香”

在国家提出构建新型电力系统的目标要求下,被誉为“充电宝”的新型储能技术多元发展,应用市场不断拓展,其对于保障电力系统安全、稳定运行的重要作用已被广泛认可。今年以来,全国多地接连出台支持新型储能发展的重磅支持政策,涉及储能规划布局、给予储能补贴、新能源配储等多个方面。

数据来源:公开资料

譬如,11月23日,北京市经济和信息化局发布《北京市关于支持新型储能产业发展的若干政策措施》,鼓励新型储能企业面向长寿命高安全性锂离子电池、钠离子电池、液流电池、压缩空气储能、飞轮储能等重点领域,组织新型储能产业“筑基工程”,聚焦产业链卡点环节开展揭榜攻关,给予最高3000万元补助资金。

此外,广东、深圳、佛山、广州、宿迁、珠海、东莞、汕尾等多地也拿出“真金白银”支持当地新型储能产业发展,补贴金额最高达5000万元。

中国化学与物理电源行业协会储能应用分会预计,到2025年,新型储能的产业规模要突破万亿元,2030年预计接近3万亿元。

在政策与市场需求的双重驱动下,新型储能也成为资本竞逐的方向。

从各类储能技术市场占比看,当前锂电池仍在新型储能技术中占据绝对主导地位,但随着技术成熟度的不断提升,钠离子电池、固态电池、液流电池、压缩空气、飞轮储能等电池技术也逐渐展露头角。

据不完全统计,2023年有14家钠电池及材料厂商完成融资,包括3家钠电池企业,5家钠电池正极材料企业,1家钠电池负极材料企业。

数据来源:天眼查、公开资料等

钠电池与锂电池工作原理和结构相似,主要使用钠离子作为主要储存介质。由于钠的储量丰富、成本较低,且安全性较高,在国内锂价高企的2022年末受到市场极大追捧。但与锂电池相比,钠电池在能量密度、循环寿命等方面不占优势,目前更适用于储能场景,引得众多产业资本发力钠电池。

从融资情况来看,2023年钠电池领域有7家企业获得过亿元投资。其中,容纳新能源分别于3月、4月、11月完成四轮融资,吸引峰和资本、基石资本等机构“加注”。

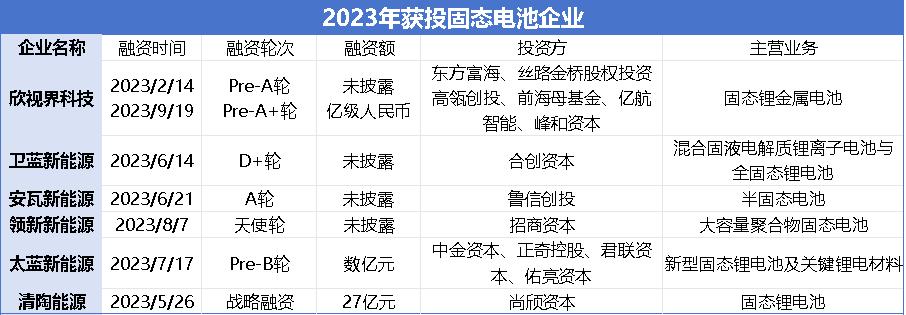

另外,固态电池凭借高安全、高能量密度的特点,也成为了资本流入的重要方向。据不完全统计,2023年有6家固态电池企业拿到融资,其中欣视界科技拿下2轮融资,获得东方富海、高瓴创投、峰和资本等机构加持。

主营混合固液电解质电池和全固态电池产品卫蓝新能源,于今年6月完成D+轮融资,在最新一轮融资中,公司估值达到157亿元,同时卫蓝新能源的半固态电池已吸引多家整车厂商的目光,公司已与蔚来、吉利等达成战略合作。

数据来源:天眼查、公开资料等

2023年,“小众”技术液流储能在行业以及资本市场的热度也有明显提升,有10家液流电池及材料企业获得融资,其中融科储能为这一领域的佼佼者,于今年4月获得10亿元B+轮融资。

数据来源:天眼查、公开资料等

液流电池是一种利用金属氧化还原过程中产生的能量差,以实现化学能与电能转换的技术。由于其将电解液存储在电池外部的储罐中,加上水系电解液的特点,决定了液流电池更加安全可靠,且循环次数、使用寿命远长于锂电池,在长时储能领域发展潜力巨大。

彭博新能源财经数据显示,截至2023年8月底,全国各地液流电池装机规模已经达到220MW/865MWh,储备项目规模已经达到5GW/18GWh,预计到2025年,中国将部署最多4GW的液流电池项目。

而根据正负极电解质溶液种类的不同,液流电池可分为钒液流电池、锌铁液流电池、锂离子液流电池、锌镍液流电池等。从年内融资情况来看,当前全钒液流电池凭借更加成熟的优势站上“风口”,有5家被投企业主攻这一方向,包括艾博特瑞、天府储能、星辰新能、融科储能等。

当然,液流电池其余细分技术路线也受到关注。譬如,宿迁时代储能瞄准水系有机液流电池,所涉及的核心技术在于电解液与离子交换膜。目前公司已投资10亿元建设5GWh水系有机液流电池项目,其中一期建设2GWh。今年9月,宿迁时代储能完成A+轮融资,投资方包括高瓴创投、邦盛资本、苏创投集团、国发创投等。

纬景储能则选择了锌铁液流电池,锌和铁拥有储备丰富、成本较低、价格波动平稳等优势,保证了锌铁液流电池的安全性、原材料易获取。今年3月,纬景储能获得6亿元A轮融资,由国合新力、珠海大横琴集团联合领投。

数据来源:天眼查、公开资料等

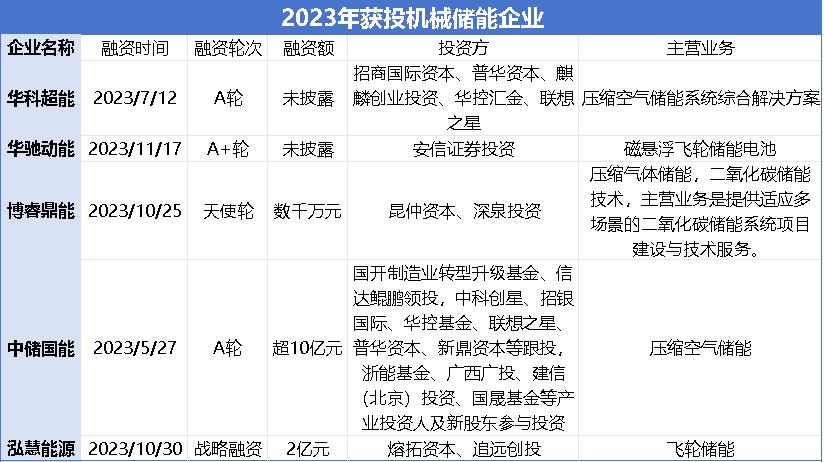

另外,机械储能领域的压缩空气、飞轮储能等技术也成为热门赛道,分别有3家、2家企业获得融资。其中,专注于压缩空气储能技术的中储国能于今年5月宣布完成超10亿元A轮融资;专注飞轮储能的泓慧能源也于今年10月完成2亿元的战略融资,更多新兴技术在资本的助力下从实验室走向市场化,为新能源产业带来更多的可能性。

行业“洗牌”在即,储能IPO“冰火两重天”

在政策与资本之手的助推下,新能源配储市场“风光无限”,推动了储能产业规模高速增长。但同时,储能产业也面临“成长的烦恼”。

“储能行业繁荣伴随泡沫,产能过剩隐忧显现。”协鑫集团董事长朱共山日前公开做出如此判断,据其介绍,截至2023年中,中国锂电动力 (储能)电池行业实际产能近1900GWh,行业名义产能利用率不到一半,且仍在下滑,目前储能产业链价格持续走低,储能投标价半年下降三分之一。

数据显示,电池级碳酸锂的价格已从去年末顶峰的60万元/吨,跌至近期的10万元关口以内。

储能电芯和储能系统价格也一路走低,据高工产业研究院此前统计,截至2023年10月,主流的280Ah大容量电芯价格较年初已下跌超30%;1h、2h、4h时长储能系统设备均价为1.12元/Wh、0.9元/Wh和0.85元/Wh,相较年初跌幅也均超过30%,储能行业洗牌在即。

面对市场环境的变化,储能企业的上市热潮也有些许“降温”。

据不完全统计,年内有24家储能相关企业更新上市进度。其中,分别于2021年6月、2022年末递交上市申请的海科新源、爱科赛博、盟固利已如愿上市,但其融资情况却大相径庭。

今年9月,爱科赛博顺利登陆科创板,因头顶“华为”、“比亚迪”双重光环,该公司实际募资额为14.43亿元,超募约10亿元。公开资料显示,爱科赛博主营产品为精密测试电源、特种电源和电能质量控制设备,主要用于光伏储能领域、电动汽车领域和科研试验领域。

与之相比,海科新源、盟固利两家锂电材料厂商,募资额均不及预期。前者主营产品为电解液,实际募资额11.14亿元,低于原计划15.12亿元;后者为锂电池正极材料商,实际募资额为3.09亿元,较计划募资额7亿元“缩水”近4亿元。

数据来源:wind、沪深京交易所、公开资料等

此外,随着证监会调整IPO发行节奏,部分冲刺IPO的储能企业选择“主动撤回”或暂停。如9月18日,主营锂电湿法隔膜的金力股份主动撤回首发上市申请;拟冲刺科创板的光储逆变器厂商爱士惟于11月末按下“撤回键”。锂电“新贵”蜂巢能源目前处于“中止”状态,理由为更新财务资料。

当然,也有更多储能企业向IPO发起冲刺。今年以来,西典新能、三晶股份、海博思创、双登股份、岷山环能等多家储能企业递交上市申请。

储能IPO“后备军”也持续扩容,在官宣完成C轮融资的同时,海辰储能已递交上市辅导备案,于7月3日获证监会受理;专注于分布式储能产品和微电网技术的德兰明海已与中信证券签署辅导协议,正式开启IPO之旅;麦田能源、欣旺达动力、阿诗特能源等多家企业也已进行辅导备案登记。

纵观资本投资动向和企业表现,储能产业在快速发展过程中正遭遇“生长痛”,但钠电池、液流电池等新型储能依旧被看好。待到风起,手握核心技术与产能优势的企业仍有望穿越周期,实现韧性增长。

编辑/李璐