3月11日,十四届全国人民代表大会二次会议圆满完成各项议程,在北京人民大会堂闭幕。

其间,在十四届全国人大二次会议经济主题记者会上,证监会主席吴清表示,现场检查和现场督导的覆盖面还非常有限,下一步要成倍地大幅地提高覆盖面,对发现的违法违规线索进一步加大查处力度,坚持申报就要担责,以此倒逼发行人进一步提高申报质量,也倒逼中介机构提高执业和服务水平,做到勤勉尽责。

易董数据显示,截至3月11日,A股排队在审企业合计635家,其中创业板、科创板、沪深主板和北交所分别为217家、96家、207家和115家。剔除已过会、提交注册企业,最新排队未上会公司合计407家。

而这407家企业中,将会有较以往更高比例的企业被抽中,迎接监管层的现场检查。

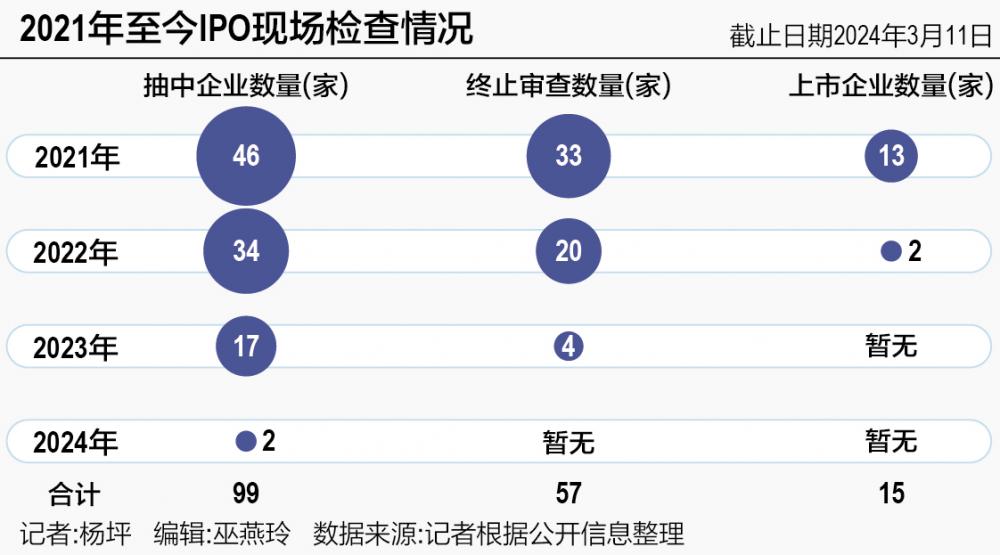

值得注意的是,2021年至今,监管层已经进行13轮现场检查,合计99家企业被抽中。其中近六成企业在监管高压下终止IPO进程,截至目前,“中签”企业中,只有15家成功上市,通关率15.2%。

3月4日,拟申报在创业板上市的中鼎恒盛气体设备(芜湖)股份有限公司撤回IPO申报材料,成为2024年A股首例因现场检查导致IPO告败的企业。

2023年5月,中鼎恒盛的IPO申报被受理。同年7月,在中证协举行的2023年第三批首发企业信息披露质量抽查抽签中,中鼎恒盛被抽中现场检查。但直到今日,公司仍未回复第一轮问询,而是选择“一撤了之”。

截至目前,2021年以来被抽中现场检查的企业中,已有57家终止审查,占比高达57.58%,绝大多数为企业主动撤单。

作为IPO全链条监管的重要手段及书面审核问询的有效补充,近年来,现场检查对督促发行人提高信息披露质量,引导保荐人、证券服务机构提高执业质量发挥了积极作用。

在被现场检查后,不少企业“知难而退”。

2021年、2022年、2023年和2024年,监管层进行了五轮、四轮、三轮和一轮现场检查,分别有46家、34家、17家、2家企业“中签”。截至最新日期,2021年—2023年的“中签”企业中分别有33家(30家撤回,2家被否,1家终止注册)、20家(撤回)、4家(撤回)企业终止审查。

整体来看,撤回比例高的年份主要集中在2021年和2022年,撤否率高达71.74%、58.82%,2023年开始,被抽中现场检查的企业撤回数量、撤回比例明显降低。2024年被抽中的2家企业,一家已问询,一家因财报更新中止。

这与近年来监管层多番表态严打“一查就撤”现象有关。

2023年11月,证监会对《首发企业现场检查规定(征求意见稿)》进行了修订,涉及三方面内容。

一是强化“申报即担责”。对检查后申请撤回、检查中多次出现同类问题、拒绝和阻碍检查等行为实施更为严格的制度约束。二是规范检查操作。进一步明确检查前统筹、检查中推进以及检查后处理的具体程序及要求,统一检查标准,提高检查规范性。三是对检查规定中部分适用于核准制的表述进行调整。

今年2月9日,证监会还通报了思尔芯(被抽中2021年第五批现场检查后撤回)在申请科创板首发上市过程中,存在欺诈发行违法行为,对其作出行政处罚。其中,思尔芯被处以400万元罚款,时任高管被处以100万元—300万元不等的罚款。

“严监管之下,‘申报即担责’形成威慑,大大打击了相关工作没准备充分就盲目申报的企业。”华南一名资深投行人士受访表示。

2月23日,证监会首席风险官、发行司司长严伯进在新闻发布会上进一步表态。他表示,证监会系统坚持以投资者为本,从严审核拟上市企业,对违法违规、侵害投资者利益的行为严惩不贷,用监管的威慑力让企业不敢“带病闯关”,从源头上提升上市公司质量。

“在发行上市监管工作中,我们正在持续加强全链条把关,严审重罚财务造假、欺诈发行。我们也将大幅提高拟上市企业现场检查比例,以上市公司质量的提升回应投资者的关切。”严伯进称。

除了“严把入口”“压实责任”等之外,吴清还强调,发行上市、并购重组、股权激励等制度也要与时俱进,进一步适应新质生产力发展的需要和特点,进行必要的调整完善,增强制度的包容性、适应性,让真正有潜力的企业在资本市场的支持下成长壮大,不断改善上市公司结构,从而让投资者能够更好分享经济高质量发展的成果。

这意味着,当前发行上市制度或将迎来进一步调整完善。

此前,21世纪经济报道记者曾在《年内58单IPO终止 北交所撤单率飙升》一文中提到,2024年以来,注册制下IPO终止数量较上年同比增长明显。春节以来,IPO审核节奏似也有放缓——沪深北交易所的上市委会议公告均停留在1月底,春节假期后的三周时间里,暂无一家在审企业上会。

针对监管层提出的“适应新质生产力发展的需要和特点”这一要求,前资深投行人士王骥跃认为,主要是考虑上市企业定位问题,“新质生产力的企业,有传统企业升级改造的,也有新设立的创新企业,不同企业发展阶段不同,风险不同,规则上应该要调整以适应其要求”。

王骥跃指出,发行上市的核心问题,主要是什么样的公司适合上市,资本市场应该支持什么公司上市,达到了法定条件是否就可以上市了,以及监管部门是否有能力、有条件去判断公司的未来,“至于发行定价问题、发行节奏问题、造假上市等,都是技术问题,不难解决”。

南开大学金融发展研究院院长田利辉也指出,发行上市制度需要进一步明确审核标准,明晰对不同行业、不同企业特点的针对性考虑,鼓励具有创新性和成长潜力的高质量企业上市;需要进一步提升信息披露的真实性和完整性,更好地保护投资者的权益。适应新质生产力发展需要在审核标准和信披监管领域予以调整。