一路“狂飙”的金价,近期正回归平静。

数据显示,6月28日,伦敦现货黄金收盘价为2326.15美元/盎司,较5月20日高位价格2450.1美元/盎司下跌约5.05%。

国内黄金珠宝品牌的零售价也有所下调,7月10日,老庙黄金、老凤祥、周生生等品牌的饰品金价仍在“7字头”,但与5月份的巅峰价格相比,首饰黄金价格下降约20元每克。

尽管金价有所“降温”,但依旧维持相对高位,不少消费者在社交媒体调侃起自己“年少不知黄金香”“黄金血脉觉醒”。

年轻人热衷“淘金”之际,黄金珠宝企业也“趁热”谋上市。6月27日,周六福向港交所递交上市申请。算上日前登陆港股的老铺黄金,二次递表港交所的梦金园,年内已有3家黄金珠宝公司谋求港交所上市。

金价上涨掀“淘金热”,黄金品牌扎推冲刺港股

2023年,黄金价格“一路高歌”,累计涨幅超过15%,最高价一度突破2100美元/盎司。进入2024年,这一涨势仍未“熄火”。

5月20日,现货黄金价格一度达2450.1美元/盎司,再次刷新记录,国内品牌金店即时挂牌价也“水涨船高”。当日,“金价”、“首饰金价突破742元每克”话题冲上社交媒体热搜,引发网友广泛讨论。

尽管近期金价有所回落,但上半年依旧表现亮眼。数据显示,6月28日,伦敦现货黄金收盘价为2326.15美元/盎司,仍较年初上涨约12%。

金价走势强劲,我国黄金消费市场也保持升温趋势。据中国黄金协会统计数据,2023年,全国黄金消费量达1089.69吨,其中黄金首饰706.48吨,同比增长7.97%,金条及金币299.60吨,同比增长15.70%,金银珠宝成为全年各商品零售类别中增长幅度最快的品类。

在社交媒体上,越来越多年轻人热衷讨论金价走势、分享自己买黄金的经历。《2023珠宝饰品行业趋势白皮书》数据显示,买金人群中,以18至34岁、一二线城市女性为主。

伴随消费者的“淘金热”,黄金珠宝公司上市步伐提速。

去年11月递交招股书的老铺黄金,于6月28日在港交所主板挂牌上市,上市首日涨超70%;曾三战A股的梦金园,于今年4月更新港股上市招股书;6月27日,曾经冲击A股未果的周六福,也将目光看向港股。

与周大福、周生生等由“周”姓创始人打造的珠宝品牌不同,周六福由潮汕的李伟蓬和李伟柱两兄弟掌舵。2004年,李伟蓬和合伙人各出资50万元,在深圳水贝珠宝首饰集中区创立了周六福;次年,李伟柱买下了该合伙人50%的股权,自此李氏兄弟开始共同经营“周六福”珠宝品牌。

历经20年风雨,周六福也在竞争激烈的黄金珠宝市场中占据一席之地。招股书显示,截至2023年12月31日,周六福的线下销售网络门店总数达到4383家。据弗若斯特沙利文的资料,以国内门店数目计,周六福在2017年至2023年连续7年,位列中国珠宝市场前五大品牌之列。

梦金园则起步于山东,深耕下沉市场。上世纪90年代,出生于山东潍坊昌乐县的王忠善,因从事蓝宝石镶嵌工作与珠宝生意结缘,并于2000年创办了昌乐华业珠宝,即为梦金园的前身。

早年,头部品牌多集中于一线城市,梦金园则将目光投向三四线城市。招股书显示,2022-2023年,公司来自三线、四线及以下城市的加盟商销售收益合计占比约40%。

招股书援引弗若斯特沙利文数据,梦金园的销售渠道以特许经营网络为基础,按三线及以下城市黄金珠宝收益(不包括金条)计,在中国黄金珠宝品牌中排名第三。

老铺黄金则是一个相对更“年轻”的品牌。成立于2009年的老铺黄金,以“古法黄金”著称,聚焦高端市场,甚至被冠以“黄金届爱马仕”的名号。

相比行业普遍上千家的门店规模,老铺黄金在门店开设方面也相当“克制”。截至6月11日,老铺黄金仅在全国14个城市开设33家自营门店,门店选址多为SKP、万象城等高端购物中心。

这也使得老铺黄金的单店收益较为可观。2023年,老铺黄金的店均收入达到9390万元,其中位于北京SKP的两家门店合计产生收入3.36亿元,每平米每月收入约44.06万元。据弗若斯特沙利文报告,2022年中国所有黄金珠宝品牌中,老铺黄金的单店收入排名第一。

梦金园营收规模最大,周六福“最赚钱”

金价走势强劲,金店的生意也水涨船高。

具体到业绩上,近年来周六福、梦金园和老铺黄金3家公司的营业收入和净利润,均保持快速增长的态势。

根据招股书,2021-2023年,周六福的营业收入分别为27.85亿元、31.02亿元、51.51亿元,净利润分别为4.26亿元、5.75亿元、6.6亿元。

梦金园方面,2021-2023年,公司分别实现营收168.78亿元、157.33亿元、202.16亿元;净利润分别为2.21亿元、1.81亿元、2.3亿元。

同期,老铺黄金的营业收入分别为12.65亿元、12.95亿元、31.8亿元;净利润分别为1.14亿元、0.95亿元、4.16亿元。

透过上述财务数据可以看出,梦金园的营收体量最大,但净利润规模不及周六福;老铺黄金营收水平虽远不及梦金园、周六福,但其2023年度营收增速最高,且毛利率更胜一筹。

2021-2023年,老铺黄金的毛利率分别为41.2%、41.89%、41.89%;周六福的毛利率分别为35.02%、38.69%、26.23%;梦金园的毛利率分别为3.18%、4.83%、5.33%。

之所以营收规模、毛利率水平存在较大差异,或与3家公司的商业模式、产品类别不同有关。

区别于多数以加盟店为主的黄金珠宝品牌,老铺黄金的线下门店均为直营店铺,且旗下33家门店均开设在一线及新一线城市高端商业体。于往绩记录期间,老铺黄金门店的销售占总收入的89.8%、87.0%及88.6%。

产品方面,老铺黄金的主营产品只有足金黄金产品、足金镶嵌产品两类。与主流的克数加工艺费销售模式不同,老铺黄金采用按件售卖的模式,即“一口价”黄金,此类产品按克重折算下来价格高于同期金价。

据招股书披露,2023年,公司足金黄金产品的克均价为729元;镶嵌了钻石、绿松石、珍珠等其他材料的足金镶嵌产品,克均价达到1043元,毛利率较足金产品更高。

图片来源:老铺黄金招股书

招股书显示,2021-2023年,老铺黄金的足金镶嵌产品毛利率分别为44.6%、45.9%、45.8%;足金黄金产品的毛利率分别为37.9%、38.0%、36.9%。

采用古法手工工艺的足金镶嵌产品愈发受到消费者青睐。报告期内,老铺黄金足金镶嵌产品的收入占比从47.7%提升至56%,以2023年为例,售价在1万元-5万元之间的足金镶嵌产品贡献40.7%的营收。根据招股书,老铺黄金正计划在新加坡、日本等地区开设门店,以促进品牌国际化发展。

与走直营路线、单店坪效一骑绝尘的老铺黄金相比,周六福、梦金园主要依赖加盟模式。

招股书显示,截至2023年末,周六福的门店数为4359家,其中4288家为加盟店,占比达98%。

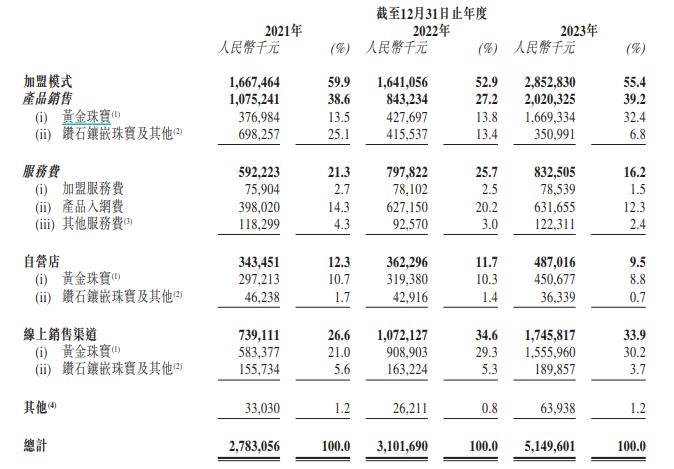

图片来源:周六福招股书

收入结构方面,2023年,周六福旗下加盟店贡献约28.5亿元营收,占比为55.4%;线上销售渠道、自营店渠道分别贡献33.9%、9.5%的营业收入。

在加盟模式下,周六福的收入主要来自两部分,一是直接向加盟商销售黄金、K金、钻石等产品,相关产品的收入占加盟模式收入的7成,但毛利率偏低,仅为5.8%;另一部分是直接向加盟商收取加盟服务费、产品入网等,二者毛利率分别为100%、99.9%。

图片来源:周六福招股书

周六福曾在招股书中透露,每新增一家加盟店,便能一次性收取18.5万-35万元的服务费,以及后续11万-25万元的续约费。此外,若加盟商直接向周六福采购素金、钻石镶嵌等产品,周六福也会在成本价基础上加上一定利润。

也正因收取服务费,周六福加盟模式的毛利率相对较高,报告期内分别为40.8%、51.8%、32%;同期公司自营店的毛利率分别为26.1%、27.7%、26.8%。

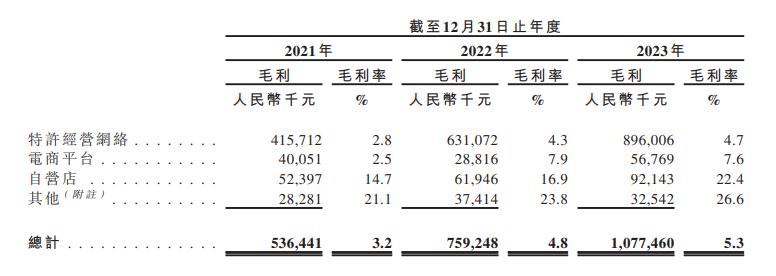

相比之下,梦金园加盟模式的毛利率则低了不少。

截至2023年底,梦金园共有1687家加盟商,旗下经营超2817家加盟店,35家自营店,7家自营直营服务中心和17家省级代理及主流电商平台线上店。

据招股书,梦金园约9成收入来自由省级代理及加盟商组成的特许经营网络,公司自营店的收入占比在2%左右。

为了扩张零售据点,报告期内,梦金园给予加盟商一定让利。2021-2023年,梦金园对加盟商的补贴分别为4904.52万元、4162.45万元、1.3亿元,包括门店装修补贴、广告宣传补贴、促销补贴等。

公司加盟模式的毛利率相对较低,以2023年为例,特许经营网络的毛利率为4.7%,自营店的毛利率为22.4%。

图片来源:梦金园招股书

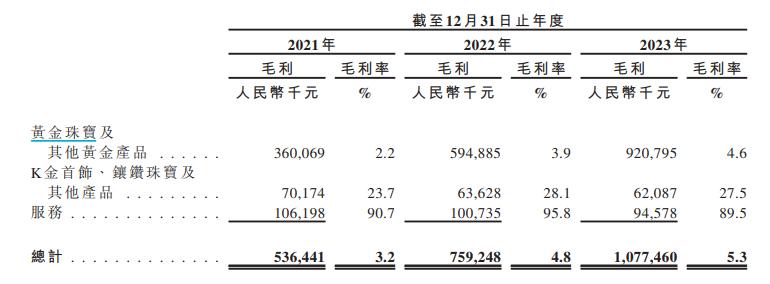

除此之外,梦金园的产品结构或也限制了其毛利率的增长。

招股书显示,梦金园约98%的收入来自黄金珠宝及其他黄金产品,其黄金加工费定在20元/克,对比行业传统黄金加工费的20-50元/克,位于区间下沿。2021-2023年,公司黄金珠宝及其他黄金产品的毛利率分别为2.2%、3.9%、4.6%。

图片来源:梦金园招股书

上市公司业绩向好,金价还能“热”多久?

黄金市场持续火热,这在上市公司的业绩表现中也可以窥见一二。

Wind数据显示,2024年一季度,申万黄金板块的11家A股上市公司中,10家企业归母净利润同比增长。其中,中金黄金、山东黄金、银泰黄金的归母净利润排名前三,分别为7.82亿元、6.99亿元、5.03亿元。

净利润增速方面,晓程科技、赤峰黄金、西部黄金3家公司归母净利润同比涨幅翻倍,银泰黄金、湖南黄金净利润均大幅增长。

多家上市公司均提及一季度黄金价格持续上涨对于业绩的拉动作用。

银泰黄金表示,报告期内,公司下属各矿山继续保持稳健经营,净利润同比上升主要得益于金银价格的上涨和销量的增加。山东黄金称,本期外购金和自产金收入增加所致,同时并购银泰黄金对公司利润上涨起到了积极促进作用。

湖南黄金透露,主要原因是产品价格上涨所致。赤峰黄金则表示“黄金产品销量及价格上升,各项成本费用得到有效控制”。

与此同时,黄金矿产公司也纷纷调高今年的黄金量产计划。

银泰黄金2024年计划产金量不低于8吨,2025年拟实现产金量12吨;山东黄金在今年的经营计划中确定黄金产量不低于47吨,较去年增加5.22吨;湖南黄金计划今年的黄金产量为49.70吨,高于去年的47.70吨;赤峰黄金今年预算合并范围内黄金产销量16.02吨,高于去年的14.35吨。

借着“买金”热潮,多家黄金饰品相关上市企业的业绩也实现增长,但净利润增幅低于矿产商。

财报显示,老凤祥一季度实现营收256.3亿元,同比增长4.36%;归母净利润8.02亿元,同比增长12%。

一季度,中国黄金实现营收182.51亿元,同比增长13.08%;归母净利润3.63亿元,同比增长21.09%。

同期,菜百股份实现营收63.15亿元,同比增长25.01%,归母净利润2.72亿元,同比增长16.15%。

“黄金价格走高对于黄金行业上中下游影响不一致。”万联证券投资顾问屈放表示,对于上游开采企业而言,由于行业集中度和利润率较高,最受益于黄金价格上涨;中游黄金饰品加工行业由于企业数量庞大,行业分散,利润率始终低于10%,且受到上游原材料价格影响,因此业绩并无变化;下游珠宝品牌商的业绩更多是受到产品、渠道影响,虽然也会受到黄金购买热的影响而营收增加,但利润增长空间有限。

他同时提到,目前很多上游企业已经布局其他金属行业,如铜矿等,或延伸到黄金深加工领域;中游黄金饰品制造业仍处于行业集中度提升的阶段,需要头部企业的出现来提升行业利润率;下游黄金珠宝企业,更多将侧重点放在产品升级和渠道优化的功夫上。

不断攀升的金价,高涨的购买热情,反映出投资者对于黄金升值的期待。那么,金价后续的走势如何?是否还会继续上涨?

谈及今年黄金价格是否会保持强势走势,中金黄金在业绩说明会上曾预测,2024年,黄金避险属性对黄金价格形成支撑,黄金价格或将继续处于高位震荡。

财信证券表示,当前欧美主要发达经济体衰退迹象显现,美元指数、美债实际利率短期有所回升,金价短期承压,但美联储加息预期见顶,中长期仍看好金价中枢上涨。

中国宏观经济研究院经济研究所副所长郭丽岩则认为,应理性看待近期黄金大幅上涨,注意规避投资风险。从历史上看,任何一种国际大宗商品价格都不会一直单边上涨,受多因素叠加影响,一般在高涨后都会有震荡回调,普通投资者应关注风险,不要盲目追涨。

编辑/李璐