财经网资本市场讯 运动功能饮料行业前景可期,但从健康学角度看,运动功能饮料更适合强烈运动后饮用,如果没有运动的情况下饮用可能会引起心脏负荷加大等负担。东鹏一路走来,成绩有目共睹,公司的品牌口号很直率“年轻就要醒着拼”。然而如何在剧变迭起的竞争升级中从产品完善到推广定位、再到渠道建设,东鹏如何“精细拼”,资本圈更拭目以待。东鹏饮料今天起开始网上申购,5月21日公布发行结果。

2000年之后,功能性饮料逐渐成为风靡欧美的年轻派饮品。以美国为例,进入新世纪的第一个10年,Monster(魔爪)、红牛、Rockstar等大牌已赫然成为美国功能饮料市场的豪强。2011年,美国天然能量饮料销售额接近390亿美元,相较于5年前增长逾60%。我国能量饮料市场兴起并不比欧美市场晚多少。经历了上世纪90年代碳酸饮料、包装水的盛行与新世纪初茶饮、果汁兴起,近年来,能量饮料、特殊用途饮料等发展势头迅猛。

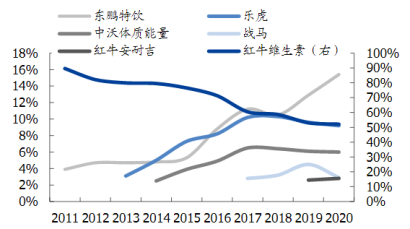

根据欧睿国际的统计数据,截至2019年,我国能量饮料市场市占率前4的公司为红牛、东鹏、达利(乐虎)和中沃实业(体制能量),市占率分别为59%、15%、10%和6%;4家公司实现的销售额合计为377.81亿元。

东鹏始创于1987年,为深圳的老牌饮料业国企。2003年10月,东鹏实业完成全民所有制企业改制,东鹏有限成立。2004年8月至2017年9月,东鹏有限进行了6次股权转让;期间,在2013年6月至2017年4月公司还经历3轮增资,最终于2018年3月完成整体变更为股份有限公司,注册资本达到3.6亿元;董事会、监事会诞生,曾经为东鹏销售总经理的林木勤完成接手,成为股份公司的董事长总经理,林戴钦为实控人。

与红牛形成对比的是,东鹏坚持在价格和产品上与红牛进行区分,采取低价策略建立2至5元产品矩阵,并创新性推出“PET瓶装+500ml大容量”产品,主打性价比满足消费者真实需求。

在淘宝上,牛磺酸、咖啡因每百毫升含量分别为50毫克与20毫克的250毫升装红牛功能饮料,淘宝售价7元,到手价6.16元,相当于每百毫升单价约2.46元;250毫升装牛磺酸强化型红牛的每百毫升的到手单价要2.63元;而250毫升装的东鹏特饮每百毫升到手价仅有1.01元,500毫升装每百毫升到手价则进一步降至0.8元。国盛证券最新的调查统计显示,无论相较于红牛,还是乐虎、战马乃至魔爪,东鹏特饮性价比优势都较为突出。

2017年至2020年,东鹏营收从28.44亿元增至49.45亿元;2020年归母净利达8.12亿元,同比增42.32%,较2017年则上升了175%。报告期内,公司的经营活动现金流也由1.90亿元增至13.04亿元。东鹏主要产品包括能量饮料、非能量饮料以及包装水3类型,能量饮料东鹏特饮系列为公司贡献的营收超9成,总体来看,广东地区的销售占比逾6成。

推动东鹏营收上升的因素并非只有低价竞争,也有市场环境变化作用,更离不开公司舍得推广。尽管红牛在国内的功能饮料市场的占有率第一,但其统治力仍在逐步下降。原因是近年来红牛在国内的运营方华彬集团与商标所有方泰国天丝集团就代理权纠纷升级,华彬出于对产品未来增长前景的担忧降低了对产品的费用投放,2020年的市占率降至52%,东鹏加大费用投放,市占率又有小幅提高。

国内能量饮料单品零售额市占率统计:

来源:中国产业信息网、国盛证券研究所

2018年,通过赞助中超、俄罗斯世界杯等扩大影响,东鹏的销售费用就已达到9.7亿元,占营收之比为25%。2019年,公司的销售费用仍高达9.8亿元。2020年饮料行业受疫情影响,行业推广费用下滑,但东鹏的品牌推广逆势扩大——通过冠名国内的《天天向上》、《54晚会》、植入《爱情公寓5》和《安家》等影视节目,东鹏的销售费用创下近年来新高至10.4亿元,较2019年还提高了5%。如果仅以A股上市的饮料公司为参照,香飘飘、杨元饮品、承德露露的去年销售费用分别大幅降至7.1亿元、6.0亿元和2.9亿元,从此侧面可以反映出东鹏的品牌推广力度之强。

较之大洋彼岸的功能饮料国际巨头的费用占比,从以下这组数据也能感受到东鹏推广出手大方和激进。IFIND数据显示,怪物饮料2018和2019年的销售和管理费用分别为10.9亿美元和11.2亿美元,去年的费用则下降了11%至10.1亿美元,占营收之比分别为27%、27%和24%。而同期内,东鹏的销售与管理费用占营收之比已达到36%、28%和25%。

国内功能饮料市场环境变化并未停止,火药味也越来越浓。华彬和天丝围绕红牛在我国的商标纠纷已持续数年,今年1月,最高人民法院在终审判决再次明确了“红牛系列商标”权权属归天丝集团,最早将红牛引入我国的华彬败诉。天丝旗下的泰国红牛与华彬合资公司旗下的中国红牛竞争态势日益针锋相对。

就在今年5月10日,华彬快消品集团宣布将在上海正式成立新零售公司,全面开拓新零售领域。可以预见的是,华彬在我国年轻派消费升级的背景下将力图调整自己的产品布局和渠道策略,依托中国红牛与战马等品牌构成的矩阵争夺细分市场。

值得一提的是,百威中国与奥地利红牛在4月18日正式签署我国大陆地区的独家经销权。奥地利红牛借助百威的渠道,与曾经魔爪借助百威、可口可乐的销售渠道的策略相似。2002年才推出产品的魔爪比红牛登陆美国市场晚了5年。魔爪在2006年与百威订下分销之盟,接着在2008年与可口可乐签分销网络合作之约,又在2015年通过可资产互换对可口可乐受让16.7%的股份,来自可口可乐渠道分销的红利让魔爪能量饮料的市场地位进一步提升。

如此一来,我国功能饮料市场出现4只红牛品牌:华彬快消旗下的中国红牛、天丝集团接来的泰国红牛、奥地利红牛、以及由天丝集团授权的中国版红牛——红牛安奈吉。也就是说,红牛品牌整体统治力下降的一个直接后果就是刺激更多的子红牛杀向细分领域。国内品牌完成扩大或稳固市场份额不等于会一劳永逸,对东鹏来说尤其如此。

目前而言,东鹏品牌仍具有区域优势特征的局限,进一步拓宽全国市场,对东鹏来说既可视为想象空间也是挑战。低价加高昂费用推广的模式,配合上市后融资状况的改善,能够提升其对乐虎、体质能量等品牌的优势,但还不足以实现战略飞跃。以上述魔爪为例,其之所以能在美国市场落后红牛5年发展但后来追上,并与红牛形成双寡头格局,甚至成为国际巨头,除了精分市场定位以外,与百威与可口可乐的渠道合作是分不开的。

东鹏的销售体系则比较“粗犷”。东鹏在招股书中表示,公司不存在严重依赖于少数客户的情况,公司主要采取经销模式,全国共有1000余家经销商,覆盖约120万家终端,单个客户的销售金额占比较小。维护庞大且很难说够发达的销售体系、又如何去升级销售体系,对于东鹏来说是一项挑战,这比融资后建厂扩产要复杂得多。东鹏去年业绩斐然,董监高人均工资达到213.4万,达到2019年的两倍有余,不过公司销售人员的人均薪酬为8.64万元,比2019年还下降11%,公司解释这是因为去年销售人员增长22.4%(达4794人)所致。

今年一季报东鹏业绩靓丽,但运营数据也有明显不尽理想之处。公司营收同比增83.37%至17.11亿元,净利增122.52%至3.42亿元,销售毛利率、净利率为49.54%和19.98%,双双创下近5年来新高。应收款管理情况有所好转,应收账款和票据周转天数为0.93天,同比下降67%;不过存货周转率为3.36次,比去年同期下降75%。