财经网资本市场讯 6月10日,作为国内电力行业迄今规模最大的IPO项目,中国三峡可再生能源集团股份有限公司(三峡能源)登陆A股主板,首日大涨44%,收报3.82元/股,市盈率TTM为26.50倍,最新总市值达1091.41亿元,仅次于A股电力行业中的长江电力与中国广核。

三峡能源主营业务为风能、太阳能的开发、投资和运营。三峡能源实控人为国资委,前三大股东分别中国长江三峡集团有限公司、三峡资本控股有限责任公司与中国水利水利电建设工程咨询有限公司。三峡集团直接持有公司140亿股份,占公司股份总数的70.00%。

业绩方面,2018年至2021年一季度,三峡能源营收分别为73.88亿元、89.57亿元、113.15亿元和38.12亿元;实现归母净利分别为27.09亿元、28.4亿元、35.89亿元和14.95亿元;ROE(扣除/摊薄)分别为6.39%、6.81%、8.30%和3.42%。

业务结构方面,IFIND数据显示,截至去年三季度,公司风力发电、太阳能发电、水电业务占比分别为60.54%、37.60%和2.22%。装机方面,自2008年介入新能源领域以来,三峡新能发电项目的装机规模由14.3万千瓦迅速增长至2020年9月底的1189.8万千瓦,复合增长率高达45.69%。

5月,三峡能源首发募资227.13亿元,超额认购达78倍。公司表示,此次募集资金将用于三峡新能源阳西沙扒300兆瓦海上风电场项目、昌邑市海洋牧场与三峡300兆瓦海上风电融合试验示范项目等7个海上风电项目,预计总投资预计高达487.48亿元。

近年来A股IPO项目承销保荐费用率总体走高:2018年为5.85%,2019年为6.19%,2020年为5.76%,今年年内截至目前为6.49%。大型IPO项目的保荐承销费率往往较低,不过三峡能源IPO的承销保荐费率创新低记录。

三峡能源本次IPO是A股年内截至目前承销保荐费最高的IPO项目,中信证券股份有限公司、华泰联合证券有限责任公司、申万宏源证券承销保荐有限责任公司、光大证券股份有限公司4家机构的承销保荐费用合计1.89亿元。

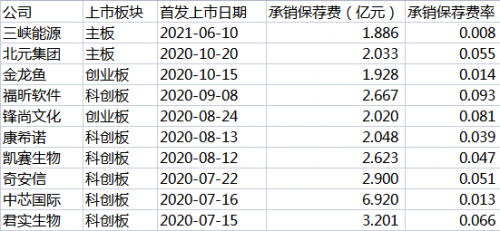

如果以三峡能源首次发布招股书的2020年4月3日算起至今,截至目前,公司首发的承销保荐费用在两市仅排在第10名,排在前列的有中芯国际、君实生物、福昕软件、奇安信、金龙鱼等9宗项目。

三峡能源首发的承销保荐费率仅0.8%,甚至更明显低于中芯国际的1.3%。年内截至目的210家公司IPO项目中,仅有南网能源的承销保荐费率(0.77%)低于三峡能源,但值得注意的是,南网能源的IPO规模远不能与三峡能源相比,其首发募资额还不足11亿元,且承销保荐机构仅中信建投一家。