一时间,仿佛日本的核污水不是倒进了海里,而是倒进了股市!

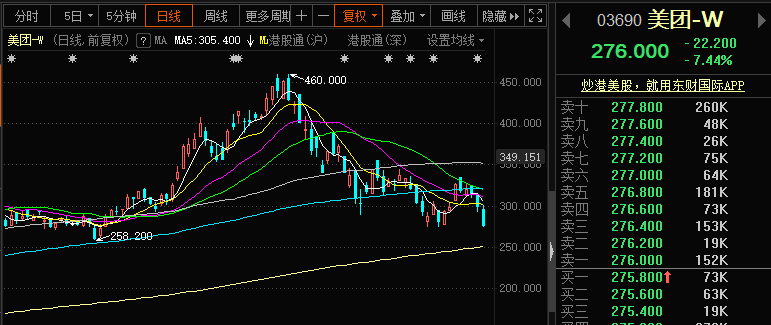

近日,中国资本市场上的核心资产连番闪崩,搞得市场人心遑遑。就在中国中免刚刚刷爆全网不久,港股市场上的明星美团也崩了。该股连跌三天,周二收盘大跌7.44%,市值蒸发近2600亿港元。那么,究竟发生了什么?

从市场传闻来看,无非来自三个方面:

一是有美团股东将逾3亿股或5.12%实名持股股份转由高盛持仓,该数据引发市场猜想,有大股东可能要减持。

二是关于美团金融涉及校园贷的传闻,上述两大传闻皆被美团否认。

三是投资者担忧美团收取外卖佣金面临监管风险。

事实上,从最近闪崩的核心资产来看,绕不过去“业绩”这个关键词,除美团之外,近期几乎所有的基金重仓股杀跌都发生在业绩报披露前后。有分析人士认为,其实就是有人提前获知业绩,在不达预期的情况之下,引发闪崩暴跌。那么,作为非公开信息,甩卖者又是如何提前获知业绩情况?这其中又是否存在内幕交易?我们不得而知。

正当大家在考虑下一个闪崩的股票是哪只时?一家上市公司的业绩快报撞上枪口。4月13日晚,市值近470亿的养猪大户正邦科技发布业绩快报,一季度预计净利润约2.05亿元~3.05亿元,同比下降66.32%~77.36%。报告期生猪价格较去年同期有所下滑是公司报告期内业绩下降的主要原因。

正邦科技要被砸?

4月13日,A股炸雷不断。晚间,养猪大户正邦科技发布业绩快报。该公司2020年度实现营业总收入491.03亿元,同比增加100.27%;利润总额60.01亿元,同比增长252.13%;归属于上市公司股东的净利润57.62亿元,同比增长249.84%;基本每股收益1.8627元。

报告期内,公司实现的营业总收入较上年增加100.27%,主要原因是自2020年受非洲猪瘟疫情的持续影响,报告期内生猪市场供应形势紧张,生猪价格持续高位运行,叠加公司生猪产能不断释放,使得公司生猪养殖板块的收入有所提升。利润增长主要原因是报告期生猪价格的上涨带来了高红利,使公司生猪养殖板块的毛利有所提升,利润增加。

然而,现在的市场都不看年报,只看季报。从该公司的季度快报来看,那就是一颗明晃晃的雷。该公司一季度预计净利润约2.05亿元~3.05亿元,同比下降66.32%~77.36%。报告期生猪价格较去年同期有所下滑是公司报告期内业绩下降的主要原因。从一些专业人士的观点来看,今年猪价可能全年都会在低位运行,行业存在全面亏损的可能性。

那么,问题来了:今天正邦科技会跌停吗?从该公司股价来看,较高位跌去将近一半。

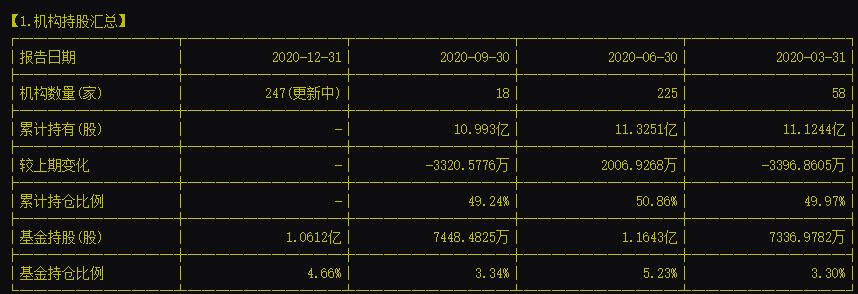

然而,仍有不少机构持仓。截至去年底,基金持股超过1亿股,机构数量达247家。从最近杀跌的个股持仓风格判断,正邦的风险可能不会小。

美团因何而崩?

周二的市场崩盘似乎成了主旋律。当天午后,美团跌幅一度扩大至8%,刷新今年以来低位,较今年2月高点跌40%。

最近三天,美团连续杀跌,市值在三天内蒸发近2600亿港元,目前市值已经来到1.63万亿港元,而三天前达到了1.8万亿港元以上。比较有意思的现象是,该股和一众港股科技巨头几乎都于2月18日见顶,这个时间与A股抱团股见顶的时间几乎一致。

随后,来自联交所中央结算系统持股纪录查询服务(CCASS)数据显示,高盛持有或代客持股由上周的1.32亿股,增至本周的4.34亿股,持股比例由2.24%增至7.36%。意味着可能有投资者将逾3亿股或5.12%实名持股股份转由高盛持仓。除创办人王兴外,美团目前持股5%以上的主要股东包括腾讯(00700.HK)及红杉资本(Sequoia Capital)。市场由此猜测这可能意味着有大股东欲抛售离场。对此,美团回应称:市场相关猜测均不属实。

券商中国记者亦就此咨询了香港的市场人士。他们表示,如果大股东将股份划去信托,也属于类似操作,算不上抛售。而腾讯和红杉资本清仓的概率可能也并不大。

其实,最近关于美团的不利传闻还有两个:

一是校园贷。据凤凰网4月13日消息,近日,有美团用户反映遇到有人称自己为美团客服,需要用户进行“注销校园贷款账户”、“变更身份信息”,然后引导用户借款,再转账汇款。对此,美团方面回应称,“美团金融从来没有过“校园贷”产品,美团客服不会打电话给用户要求销户、借钱或转账。”

第二个是投资者担忧美团收取外卖佣金面临监管风险。近期,关于平台治理的消息不断,这可能才是市场最担心的事件。而美团自身的估值水平也很高,目前动态PE达到290倍,而同为巨头的阿里巴巴和腾讯都只有30倍左右。

季报缘何成为噩梦?

事实上,无论是美团还是别的股票杀跌,其最终目的是杀估值。在这种逻辑之下,最近的一季报已经有演绎成市场噩梦的趋势。

最早的一只股票是美年健康。该股连续跌停,引发投资者关注。此前,市场一度传出该公司一季度收入13亿,利润-3亿;预计21年全年收入85亿,利润5-6亿。此前预期一季度收入13-15亿,利润亏损1亿以内;2021年全年收入90-100亿,利润9-10亿。随后,报来的业绩是,预计第一季度净亏损3.8亿-4.3亿元,上年同期亏损5.99亿元。

随后是华海药业,该公司的股价亦在一季报公布前后连续跌停。在这只股票之后,一季报简直成了市场的梦魇。

据市场人士粗略统计,振华科技4月9日一季报业绩预告,净利润2.213亿元至2.545亿元,增长幅度为1倍至1.3倍,当日跌停;惠伦晶体4月9日一季报业绩预告,净利润达4200万元至4500万元,增长幅度为642倍至681倍,高开随后大跌,盘中最大跌幅达13%;华昌化工4月10日一季报预告,净利润3亿元至32亿元,增长幅度为2644%-2827%,周一股价跌停;中泰化学4月10日一季报预告,净利润7亿元至7.5亿元,增长幅度为5311%-5698%,周一股价跌停;信捷电气4月10日公布年报,净利润3.3亿,同比增长102%,股价次个交易日低开4%,半小时内封死跌停;索菲亚4月12日一季报预告,净利润1.05亿元至1.3亿元,增长幅度为735%至886%,当天早盘很快封死跌停。

4月13日,浓眉大眼的中国中免午后跌停。从当晚公布的业绩预告来看,一季度收入181亿,相比2020年增长127%,营业利润和利润总额大幅增长。归母达到28.49亿元,相比去年有28.7亿元增量。有市场人士称,该股闪崩跌停的主因就是业绩不达预期。

另一只股票宋城演艺盘中亦闪崩近12%。有券商研究员表示,宋城暂时没有听说其他利空,无非也是关于一季度的预测,但是不至于走出闪崩行情。而与宋城情况类似的还有康弘药业,该股在停止一个临床试验之后,已经连续两个跌停。

两个传闻

在股票闪崩的背后,还有两个传闻:一是关于明汯资本爆仓的事。盘中,市场传出千亿级量化私募明汯投资旗下产品遭遇600亿元强赎,爆仓后进而引发部分股票崩盘。对此,明汯投资深夜发布声明:网传“强赎”和“爆仓”均属谣言,已着手调查谣言源头。在此前的3月份,明汯投资掌门人裘慧明曾就旗下产品近期出现较大回撤的情况,以“皆因动了‘凡心’去抱团”为名,向持有人发布致歉信,引发市场轰动。

分析人士认为,虽然,这可能不是一则真实的消息,但这种现象非常值得关注。市场上的量化基金很多,如果他们出现爆仓,会引发市场的连锁反应。而随着股票波动加剧,这种风险也会越来越大。

此外,有微博用户称,以稳健著称的顶流基金“兴业全球基金董承非”被定点爆破。他所持有的顺丰控股、宋城演艺、美年健康、康弘药业全是兴全重仓股,他的基金还持有中国中免。

据WIND数据,截至去年三季报,董承非旗下兴全趋势投资混合、兴全新视野灵活配置分别持有宋城演艺5776.41万股、2627.99万股。兴全趋势混合、新视野持有美年健康15629.85万股。兴全新视野持有康弘药业1594.28万股。不过,按去年底董承非公开的采访,他也非常有可能已经逃离这些股票,毕竟现在离三季报也已经有半年时间。

无论如何,从目前的市场情况来看,逻辑已经发生明显变化,市场的节奏变得飘忽不定,赚钱效应越来越差。许多老手直言:已经不会玩了。当然,这种情况可能也不会持续太久,只是等待总是特别折磨人。