上市券商又即将多出一家。

9月1日,首创证券IPO获得证监会发审会通过,意味着上市券商队伍又将增加新成员。

在首创证券审核时,发审会关注了首创证券三方面的问题,包括控股股东问题、与关联方的关联交易问题,以及另类投资业务问题。

首创证券表示,此次IPO募资将用于四个方面:增加对信息技术建设的投入,加大对研究业务的投入,加强对子公司的布局,补充营运资金等。

官方资料介绍,首创证券将坚持推进“以资产管理类业务为核心引领,以零售与财富管理类业务和投资银行类业务为两翼支撑,以投资类业务为平衡驱动”的差异化发展战略。

发审会关注三大问题

对于首创证券IPO审核,发审委会议提出询问的主要问题有三个方面。

发审会表示,首创证券控股股东首创集团为第一创业证券第一大股东。请发行人代表说明:

发行人与第一创业证券是否同属首创集团或北京市国资委控制的证券公司,是否存在同业竞争,是否符合相关监管要求。首创集团成为第一创业证券第一大股东后短期内转让股份的原因,转让是否存在重大不确定性。首创集团及其直接或间接控制的其他企业是否存在与发行人相近或相似的业务,是否存在利益冲突。

第二个问题与关联交易有关。发审会表示,报告期内,发行人与关联方存在代理买卖证券等关联交易。请发行人代表说明:报告期内关联交易发生的必要性、决策程序的规范性、定价的公允性,是否存在关联方为发行人承担成本费用或输送利益的情形。发行人关联采购金额逐年上升的原因及合理性。发行人减少和规范关联交易的具体措施及有效性。

具体业务也受到了发审会的关注。发审会称,请发行人代表说明:报告期内另类投资业务收益大幅增长的合理性及持续性。表外业务项目是否存在潜在兑付风险或违约风险,风险应对措施及内控机制是否有效。2022年上半年业绩下滑的原因,未来盈利的持续稳定性,是否存在业绩大幅波动风险,相关风险是否充分披露。

今年初,证监会曾对首创证券IPO申请文件给出了反馈意见,一共列示了41个问题。这些问题包括股东一参一控、资管业务、经纪佣金水平等。去年9月18日,证监会接收了首创证券提交的A股上市申请文件。

首创集团绝对控股的券商

公开资料显示,首创证券成立于2000年,是北京市国资委所属北京首都创业集团有限公司控股的证券公司,系由首创证券有限责任公司整体变更设立,首创证券有限责任公司前身为首创证券经纪有限责任公司。截至2021年底,该公司共有员工1625人(含经纪人327人)。

就首创证券的收入结构而言,根据招股书,2021年前9个月,该公司资管类业务营收占全公司营收的比例为20.58%,投资类业务营收占比为50.46%,投行类业务营收占比为7.51%。

2020年度,首创证券资管类业务营收占比为25%,投资类业务占比为38.71%,投行业务占比为16.78%,财富管理类为20.70%。

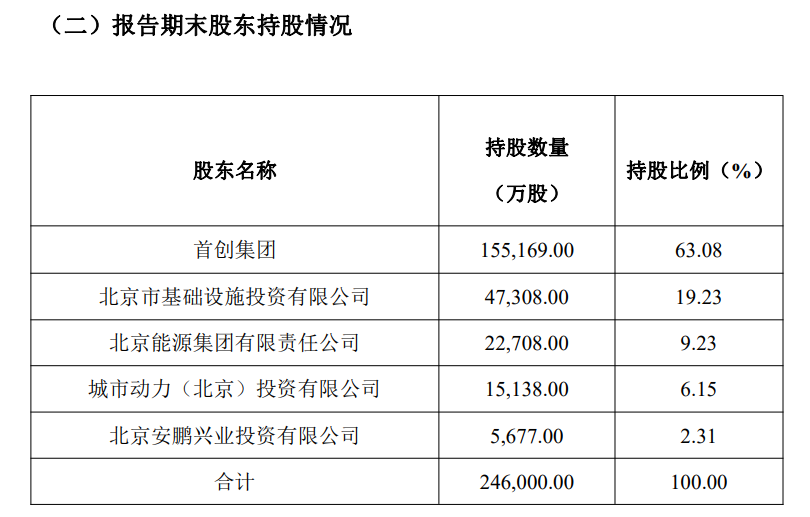

根据首创证券去年年报,该公司共有5大股东,其中北京首都创业集团有限公司为公司第一大股东,持股比例高达63.08%;北京市基础设施投资有限公司和北京能源集团有限责任公司为第二和第三大股东,持股比例分别为19.23%和9.23%;此外,城市动力(北京)投资有限公司和北京安鹏兴业投资有限公司,两家也分别持有首创证券6.15%和2.31%的股份。

中证协公布的数据显示,截至2021年底,首创证券总资产308亿元,行业排名第59位。2021年,首创证券实现营收18.44亿元,行业第57位;该年实现净利8.59亿元,行业排名第43位。

组建具有竞争力的卖方研究团队

招股书表示,此次发行募集资金将用于补充公司及全资子公司资本金,增加公司营运资金,发展主营业务,主要为如下四个方面:

首先是增加对信息技术建设的投入,提升后台综合服务能力。与国内一流证券公司相比,首创证券在信息技术方面存在专业人才不足、资金投入不足等问题。该公司拟使用募集资金加强信息技术系统建设,开展信息技术前瞻性研究,加大金融科技领域投入,依托人工智能、区块链、云计算、大数据等新技术,实现核心业务系统的技术架构迭代,为各项业务的协同发展提供有力的信息技术支持。

其次是加大对研究业务的投入。首创证券研究发展部于2021年开始从事卖方研究业务,与同行业其他大型证券公司相比,仍存在团队规模小、覆盖行业少等问题。该公司拟使用募集资金加强对研究业务的投入,组建具有竞争力的卖方研究团队,在公司战略规划、重要业务推进和金融产品创新等方面为公司内部提供研究支持的同时,以宏观策略研究为基础,着力在科技、消费、大宗商品、地产、环保等行业建立影响力,推动公司研究品牌建设。

再次是加强对子公司的布局。期货业务方面,首创证券拟通过升级期货业务交易平台、提升投研能力、创新产业服务模式等,提升机构、产业客户的开发能力和服务能力;同时,有序推进新业务牌照申请,有效促进期货业务转型升级。另类投资业务方面,首创证券拟通过建设专业投资团队,树立体系化投资框架和理念,提升投资能力;结合资本市场深化改革背景,加大投资力度,进行前瞻性布局;加强投后管理和风险控制,实现投资的保值增值,提高公司另类投资业务盈利能力。私募投资基金业务方面,首创证券拟通过整合产业、资金等资源设立私募投资基金,提升市场化募资能力,以全面深化合作促进私募投资基金业务规模快速发展;通过提升投资研究能力,挖掘优质项目,在为投资者创造良好投资回报的同时助力实体经济发展;加强投后管理,为投资项目提供一站式全业务链服务;广泛开展内外部合作,增强业务协同,使该公司在市场竞争中占据有利地位和先行优势。

最后是补充营运资金。首创证券拟使用募集资金补充运营资金,发展公司主营业务,提升公司综合服务能力和业务创新能力,通过加大对各业务条线及子公司的支持力度,完善组织架构和业务体系,提升公司作为综合性证券公司的整体服务能力,进而提升公司盈利能力。

以资管业务为核心引领

招股书也说明了冲刺IPO的首创证券战略目标与发展规划。

首创证券表示,公司作为北京市国资控股的证券公司,秉承“合规、诚信、专业、稳健”的行业文化,始终以服务首都发展、国家战略为己任,坚持高质量发展经营理念,立足北京,面向全国,以服务客户为中心、市场需求为导向、创新发展为手段,集中优势资源,突破重点业务,形成了以资产管理业务和固定收益业务为特色的综合金融服务体系,树立了良好的市场形象。

未来三年,该公司将紧紧抓住在国家政策支持下证券行业迎来的历史性发展机遇期,坚持推进“以资产管理类业务为核心引领,以零售与财富管理类业务和投资银行类业务为两翼支撑,以投资类业务为平衡驱动”的差异化发展战略,扩大特色业务竞争优势,加快传统业务转型升级,不断优化经营管理机制,提高专业化服务水平,致力于将公司打造成为一家特色鲜明、受人尊敬的金融服务商。

就具体的资管业务而言,首创证券表示,公司的资产管理类业务将以“稳健经营、持续发展”为目标,力争未来资产管理规模和盈利能力达到行业上游水平。