本周(3月7日-3月11日)共有9家首发企业上会,联合精密被暂缓表决,剩余8家企业均过会,拟登陆科创板5家,拟登陆创业板、北交所、上交所主板各1家。

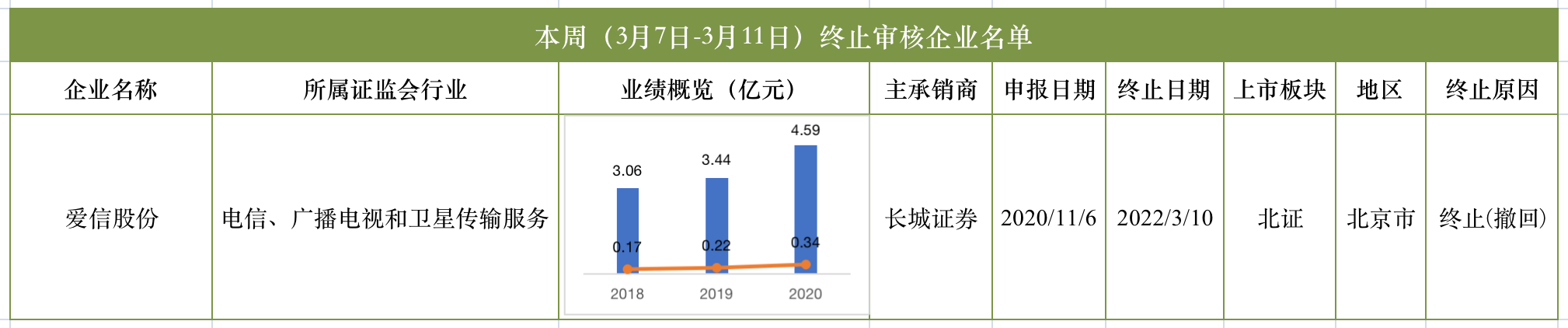

本周1家企业终止IPO审核,爱信股份主动撤回北交所上市申请。

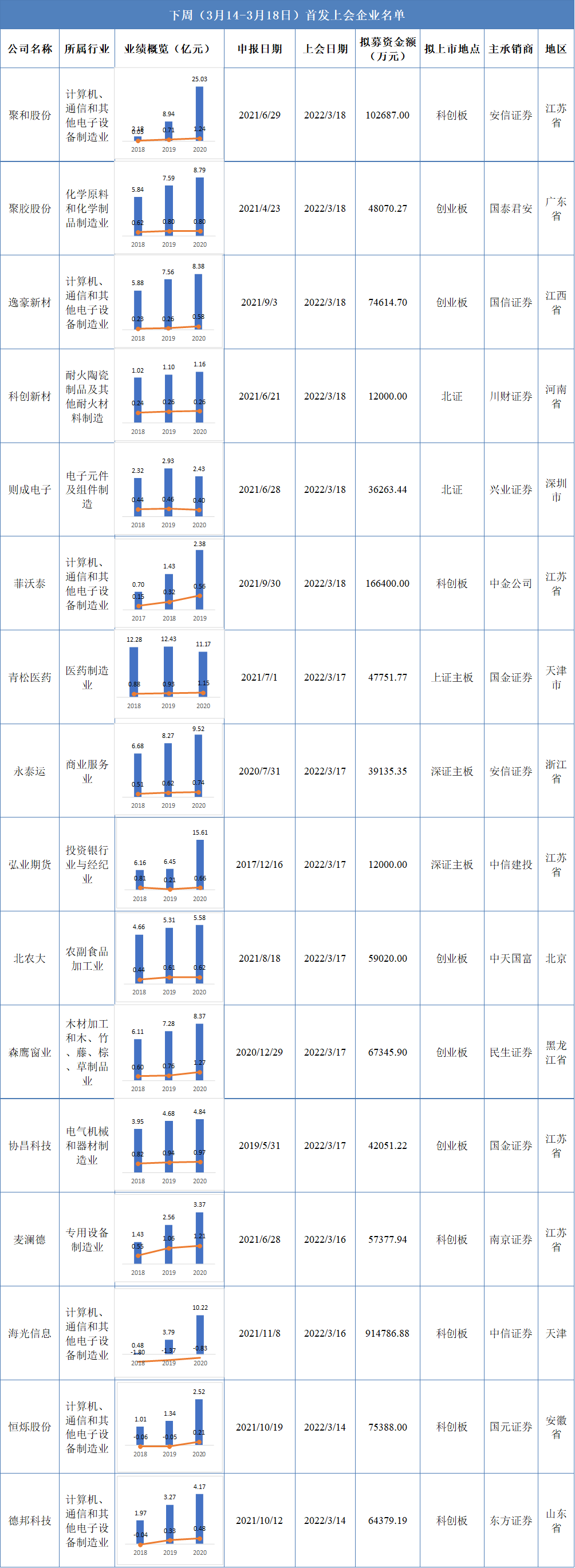

下周(3月14日-3月18日)将有16家首发企业上会,拟登陆科创板6家,拟登陆创业板5家,拟登陆深市主板2家,拟登陆北交所2家,拟登陆上交所主板1家。

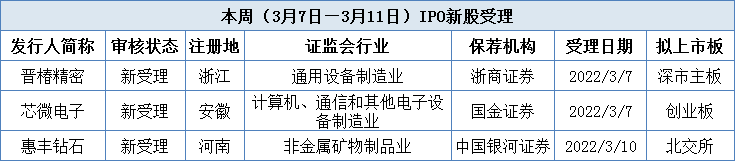

新股受理方面,本周受理3家,分别为拟登陆深市主板的晋椿精密、拟登陆创业板的芯微电子、拟登陆北交所的惠丰钻石。据财经网统计,年内A股共有26家企业IPO申请获受理。

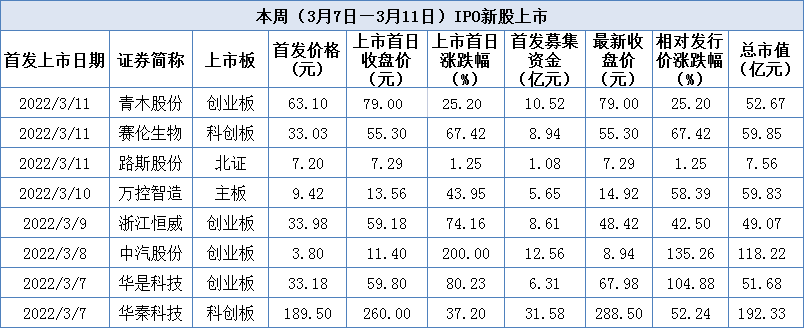

新股上市方面,本周A股市场共有8只新股上市,按上市时间顺序依次分别为华秦科技、华是科技、中汽股份、浙江恒威、万控智造、路斯股份、赛伦生物、青木股份。其中华秦科技首发价格为189.50元/股,为2022年最贵新股。据wind数据披露,2022年至今A股共有58只新股上市,累计募资1387.58亿元。

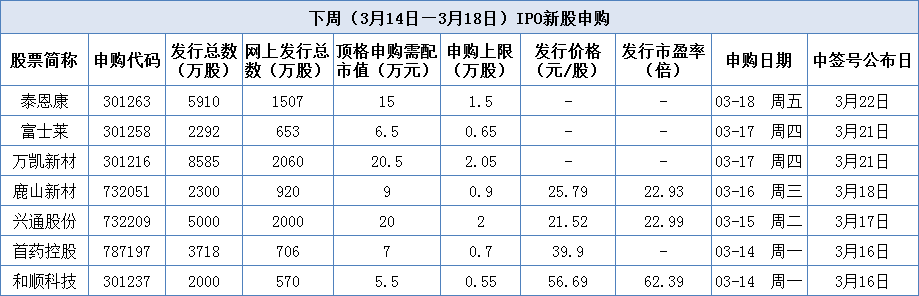

据wind数据披露,下周将有和顺科技、首药控股、兴通股份、鹿山新材、万凯新材、富士莱、泰恩康等7只新股迎来申购期。

审9过8,联合精密被暂缓表决

本周共有9家首发企业上会,联合精密被暂缓表决,原拟登陆深市主板,其余8家企业均过会,拟登陆科创板5家,分别为优迅科技、晶合集成、华微、德科立、用友汽车;拟登陆创业板、北交所、上交所主板各1家,分别为联特科技、天润科技、联翔股份。

图源:财经网根据公开资料整理

联合精密主要从事精密机械零部件的研发、生产及销售,包括活塞、轴承、气缸、曲轴等,应用于空调压缩机、冰箱压缩机和汽车零部件等多个领域。值得一提的是,联合精密的股东中有一位特殊股东备受关注。据悉,碧桂园联席主席杨惠妍的丈夫陈翀曾找人代持入股联合精密。在2021年11月公布的2021胡润女企业家榜中,杨惠妍以1850亿元第九次成为中国女首富。

2018年至2020年以及2021年上半年,联合精密的营业收入分别为2.78亿元、3.43亿元、4.51亿元、3.32亿元,归母净利润分别为3255.17万元、6385.75万元、8447.76万元、5062.81万元。报告期内,联合精密对前五大客户的销售占比分别为97.68%、97.03%、97.15%和93.69%,其中对第一大客户美的集团的销售占比分别为67.06%、77.02%、76.90%和68.65%,处于较高水平。

应收账款方面,报告期内,联合精密应收账款余额分别为8382.40万元、12487.31万元、17728.64万元和21157.39万元,应收账款余额占当期营业收入比例分别为30.11%、36.36%、39.28%和31.90%。

公开资料显示,作为一家可以提供多种制程节点、不同工艺平台的12英寸晶圆代工服务的企业,晶合集成目前主要生产的是90nm、110nm和150nm制程节点的产品,广泛应用于液晶面板领域。其中,90nm制程节点的产品是晶合集成的主要收入来源。招股书显示,从2018年至2020年,90nm制程节点产品所贡献的收入分别为0.14亿元、2.49亿元和8.03亿元,占当期收入的比重分别为6.52%、46.63%和53.09%.但90nm这一制程节点与中芯国际、台积电等相比仍有一定的差距。

晶合集成原拟募超百亿资金,但最终下调募资额至95亿元以投向“合肥晶合集成电路先进工艺研发”、“后照式CMOS图像传感器芯片工艺平台研发”两大项目以及补充流动资金。在2018年至2020年三个完整会计年度里,晶合集成一直是亏损状态。招股书显示,2018年至2020年,晶合集成的归母净利润分别为-11.91亿元、-12.43亿元、-12.58亿元。

德科立从事光收发模块、光放大器、光传输子系统的研发、生产和销售,产品主要应用于通信干线传输、5G前传、5G中回传、数据链路采集、数据中心互联、特高压通信等领域。在德科立排队期间以及发审会上,公司控制权变动、产品技术及毛利率问题均遭到上交所反复问询。在审期间,德科立又因2012年一起投资事件或存在抽逃出资情形而被起诉,或将面临超2800万元赔偿。

终止1家,爱信股份主动撤单

本周共有1家企业终止IPO审核,爱信股份主动撤回IPO申请,原拟在北交所上市。

图源:财经网根据公开资料整理

新三板创新层公司爱信股份在排队北交所近9个月后,于3月10日终止审核。据悉,爱信股份的IPO材料于2021年6月25日获受理,在2021年12月31日对首轮问询作出回复后,于今年1月17日收到二轮问询。不过,还未对二轮问询进行回复,爱信股份便于2月21日发布公告表示,鉴于未来战略调整考虑,结合对资本市场路径的规划,公司拟终止在北交所上市的申请,并撤回相关申请材料。

爱信股份是一家专业从事信息通信技术服务的高新技术企业,业务领域涉及通信网络技术服务、产品销售及服务、软件开发及系统解决方案三大板块。在二轮问询中,北交所对爱信股份业务实质十分关注。根据问询函,北交所要求爱信股份用更为便于投资者理解的语言或图示披露通信网络集成、优化和咨询及运维服务的具体含义,结合成本构成情况说明通信网络技术服务业务实质是否为工程施工;披露并说明获取劳务分包业务订单、采购劳务外包服务情形是否违反终端客户关于转包或分包限制条款,通信技术服务业务中公司再分包比例较高的前十大项目及毛利率、公司在各项目中所起作用,该业务模式是否符合行业惯例、是否具有竞争力等。

业绩方面,2021年前三季度,爱信股份营业收入为4.51亿元,同比增长61.9%,净利润为1962.62万元,同比增长44.34%。

下周华为供应商菲沃泰、海光信息、弘业期货等16家上会

下周共有16家首发企业上会,拟登陆科创板6家,分别为聚和股份、菲沃泰、麦澜德、海光信息、恒烁股份、德邦科技;拟登陆创业板5家,分别为北农大、森鹰窗业、协昌科技、聚胶股份、逸豪新材;拟登陆北交所2家,分别为科创新材、则成电子;拟登陆深市主板2家,分别为永泰运、弘业期货;拟登陆上交所主板1家,为青松医药。

图源:财经网根据公开资料整理

3月17日,期货公司弘业期货首发上会。事实上,弘业期货早在2015年底就顺利登陆港股市场,但之后回A之路并不顺畅。证监会披露文件显示,2017年12月,已在港股上市满两年的弘业期货,第一次向中国证监会提交包括A股招股说明书在内的首次公开发行A股股票申请材料;12月26日,证监会对该申请进行审核。之后两年多时间里,弘业期货一直排在深市主板上市队伍中。2019年5月,弘业期货又报送了新的招股说明书。但一年多之后,2020年7月31日,弘业期货宣布撤回A股IPO申请。

据弘业期货2021年中报披露数据显示,2021年上半年其实现营业收入7.77亿元,同比上涨26.55%;同期实现税后利润4530.14万元,同比增长3.93%,尽管弘业期货2021年上半年业绩仍实现上涨,但相较于2020年上半年79.53%的涨幅明显下降。

菲沃泰主要从事高性能、多功能纳米薄膜的研发和制备,并基于自主研发的纳米镀膜设备、材料配方及制备工艺技术为客户提供基于纳米薄膜的定制化解决方案。目前菲沃泰已成为华为、小米、苹果、vivo、亚马逊、OPPO、大疆等全球龙头科技企业的纳米薄膜解决方案技术服务供应商。

2018年至2020年,菲沃泰的前五大客户的销售收入均达到了公司当期收入比例的80%以上。菲沃泰对于五大客户的依赖性极高,大客户的订单情况一定程度上影响菲沃泰的业绩状况。2020年,华为、vivo等公司部分机型开始减产,该年来自这两家公司的收入占营收比重同比分别下滑16.59%、65.01%,连带菲沃泰双层防液防汽纳米薄膜收入规模较上年降低19.46%。

海光信息的主营业务是研发、设计和销售应用于服务器、工作站等计算、存储设备中的高端处理器,产品包括海光通用处理器(CPU)和海光协处理器(DCU)。2018年至2020年以及2021年上半年,该公司分别实现营业收入4825.14万元、3.79亿元、10.22亿元和5.71亿元,2019年和2020年增长率分别达到685.81%、169.53%。

本周新增3家受理,年内A股共受理26家

据证监会、京沪深交易所披露,本周A股市场共有3家企业IPO申请获受理,其中晋椿精密拟登陆深市主板,由浙商证券保荐;芯微电子拟登陆创业板,有国金证券保荐;惠丰钻石拟登陆北交所,由中国银河证券保荐。

图源:财经网根据公开资料整理

晋椿精密成立于2003年,主要从事精密磨光棒、精线以及钉子的研发、生产和销售。2018-2021年前三季度,晋椿精密的营业收入为4.68亿元、4.92亿元、5.84亿元、6.03亿元,同期分别实现净利润2995.24万元、3371.14万元、4993.02万元、8036.25万元。报告期内,晋椿精密的精密磨光棒产品销售收入占主营业务收入的比例分别为78.47%、80.32%、81.77%和82.70%,为其主要产品。

晋诠投资直接持有晋椿精密15397.00万股股份,占总股本的97.45%,为其控股股东。晋椿精密的实际控制人为丁建中、丁吕美环、丁冠宏、丁伟书和丁玉芳,其中,丁建中与丁吕美环为夫妻关系;丁玉芳、丁冠宏、丁伟书分别为丁建中与丁吕美环二人之长女、长子、次子。晋椿精密的实际控制人通过晋诠投资、嘉善宏盛、嘉善尚和合计控制公司100%股权,间接持有发行人78.66%股份。

芯微电子是一家专注功率半导体芯片、器件及材料研发、生产和销售的高新技术企业,产品以晶闸管为主,同时涵盖MOSFET、整流二极管和肖特基二极管及上游材料(抛光片、外延片、铜金属化陶瓷片)。据招股书披露,在2018-2021年前三季度,芯微电子实现营收分别为1.53亿元、1.69亿元、2.29亿元、2.75亿元;同期净利润分别为3017.23万元、2931.19万元、4228.62万元、7917.22万元。

惠丰钻石是超硬材料行业中金刚石微粉的生产制造商,主要从事金刚石微粉、金刚石破碎整形料的研发、生产、销售等业务。招股书显示,惠丰钻石本次公开发行不低于100万股且不超过1100万股(含本数,不含超额配售选择权),包含采用超额配售选择权发行的股票数量在内,发行股票数量不超过1265万股,发行底价为28.18元/股。募集资金用途方面,惠丰钻石拟将本次公开发行股票募集资金投资于金刚石微粉智能生产基地扩建项目、研发中心升级建设项目、补充流动资金,募集资金投资额分别为1.49亿元、7300万元、8800万元,共计3.1亿元。

本周A股市场仅有3家企业IPO获受理,新股受理数量与上周持平。财经网注意到,2022年以来A股IPO新股受理数量明显减少,截至3月11日年内共有26家获受理,其中1月份受理11家,2月份受理8家,3月至今受理7家。在26家获受理的企业中,有1家拟登陆沪市主板、3家拟登陆北交所、5家拟登陆深市主板、6家拟登陆科创板、11家拟登陆创业板。

本周8只新股上市,年内最贵新股华秦科技首涨37.2%、单签收益最多可达4.4万元

据wind数据披露,本周A股市场共有8只新股上市,按上市时间顺序依次分别为华秦科技、华是科技、中汽股份、浙江恒威、万控智造、路斯股份、赛伦生物、青木股份。8只新股的平均首发价格为46.65元/股,其中华秦科技发行价为189.50元/股,为2022年最贵新股;8只新股的平均首发市盈率(摊薄)为46.04倍,募集资金总额为85.25亿元,上市首日平均涨幅66.18%。

图源:财经网据公开资料整理

华秦科技在8只新股中的首发价格最高。华秦科技成立于1992年12月,专业从事隐身材料、伪装材料及防护材料研发、生产和销售,产品及技术主要应用于我国重大国防武器装备的隐身、重要地面军事目标的伪装和各类装备的表面防护。目前被市场定义为军工涂料第一股。此次华秦科技在科创板发行1666.67万股,发行价格为189.5元/股,发行市盈率达81.6倍。上市当天,华秦科技以251元/股开盘,最高价达277.98元/股,最终报收260元/股,上涨37.20%。若按收盘价计,投资者中一签可赚35250元;若按最高价计,中一签则最多可赚44240元。

中汽股份在8只新股中首日涨幅最大。中汽股份是我国主要的汽车试验场投资、运营、管理企业之一,公司主营业务为通过构建汽车场地试验环境和试验场景,为汽车整车生产企业、汽车检测机构、汽车底盘部件系统企业以及轮胎企业等客户提供场地试验技术服务。中汽股份本次在深交所创业板上市共发行3.31亿股,占发行后总股本的25%,发行价格为3.80元/股。上市当天,中汽股份开盘报11.15元/股,最终报收11.40元/股,涨幅200.00%,振幅67.89%,换手率72.03%,成交额20.02亿元,总市值150.75亿元。

据wind数据披露,2022年至今共有58只新股成功登陆A股,其中7只新股登陆沪市主板、5只新股登陆深市主板、24只新股登陆创业板、16只新股登陆科创板、6只新股登陆北交所。58只新股的平均首发价格为39.54元/股,其中有4只“百元股”,分别为华秦科技、翱捷科技、东微半导、三元生物;58只新股上市首日平均涨幅45.05%,其中纽泰格、益客食品、中汽股份、威博液压、西点药业、招标股份、晶科能源等7只新股首日涨超100%;58只新股累计募资1387.58亿元,其中中国移动募资519.81亿元,占比37.46%。

下周首药控股、和顺科技等7只新股将迎申购期!

据wind数据披露,下周A股市场将有和顺科技、首药控股、兴通股份、鹿山新材、万凯新材、富士莱、泰恩康等7只新股迎来申购期。

图源:财经网据公开资料整理

首药控股是一家处于临床研究阶段的小分子创新药企业,专注于抗肿瘤等创新药的研发,主要产品为治疗肺癌、肝癌等我国高发肿瘤疾病的毒副作用小、临床疗效高的靶向抗肿瘤创新药。2020 年首药控股实现营业收入701.91万元,归母净利润-3.3 亿元。目前首药控股的所有产品均处于研发阶段,尚未开展商业化生产销售,产品尚未实现销售收入,营业收入主要为创新药研发所形成的合作开发收入,处于亏损状态。首药控股的发行价为39.9元/股,3月14日开启申购。

和顺科技成立于2003年,主要从事差异化、功能性双向拉伸聚酯薄膜(BOPET薄膜)的研发、生产和销售,主要产品可分为有色光电基膜、透明膜及其他功能膜三大类。2019-2021年和顺科技的营业收入分别为2.39亿元、3.77亿元、6.40亿元,同期分别实现净利润3585.84万元、7417.44万元、1.24亿元。本次创业板上市和顺科技拟公开发行新股不超过2000万股,占发行后公司总股本的比例不低于25%,发行价为56.69元/股,申购日期为3月14日。

王苗苗 樊梦迪/文