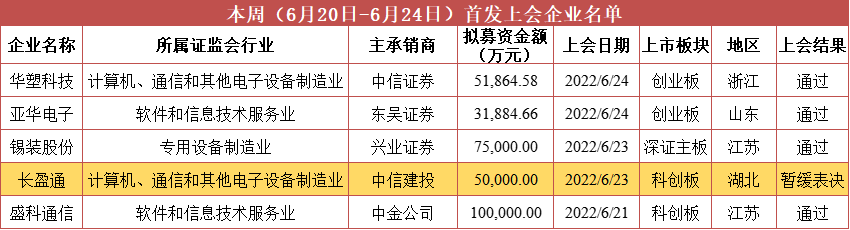

本周(6月20日-6月24日)监管层共计审核5家企业IPO首发申请,除长盈通被暂缓表决外,华塑科技、亚华电子、盛科通、锡装股份等4家顺利过会。

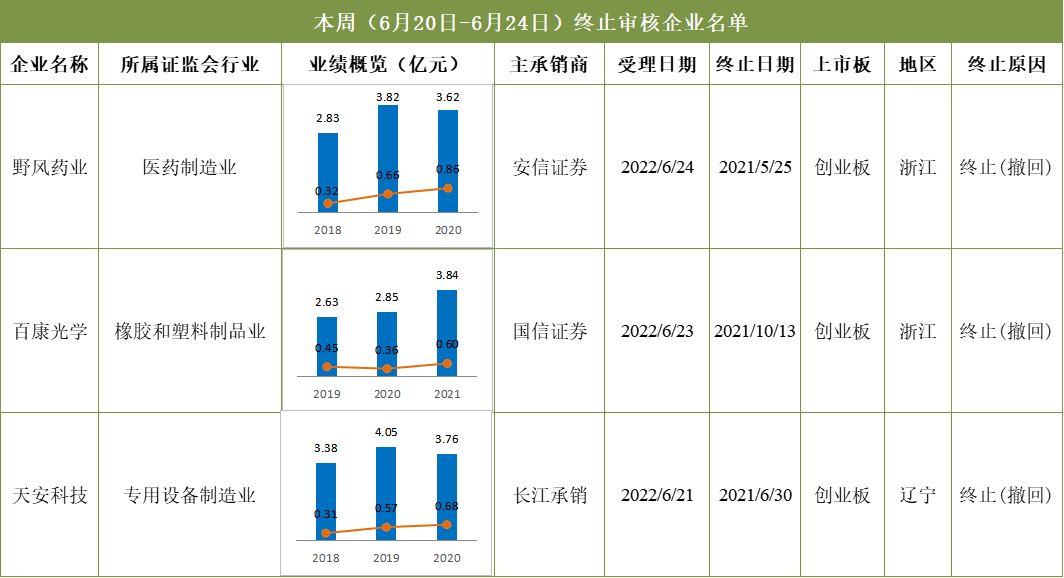

本周共有3家企业终止IPO审核,野风药业、百康光学、天安科技均原拟登陆创业板。

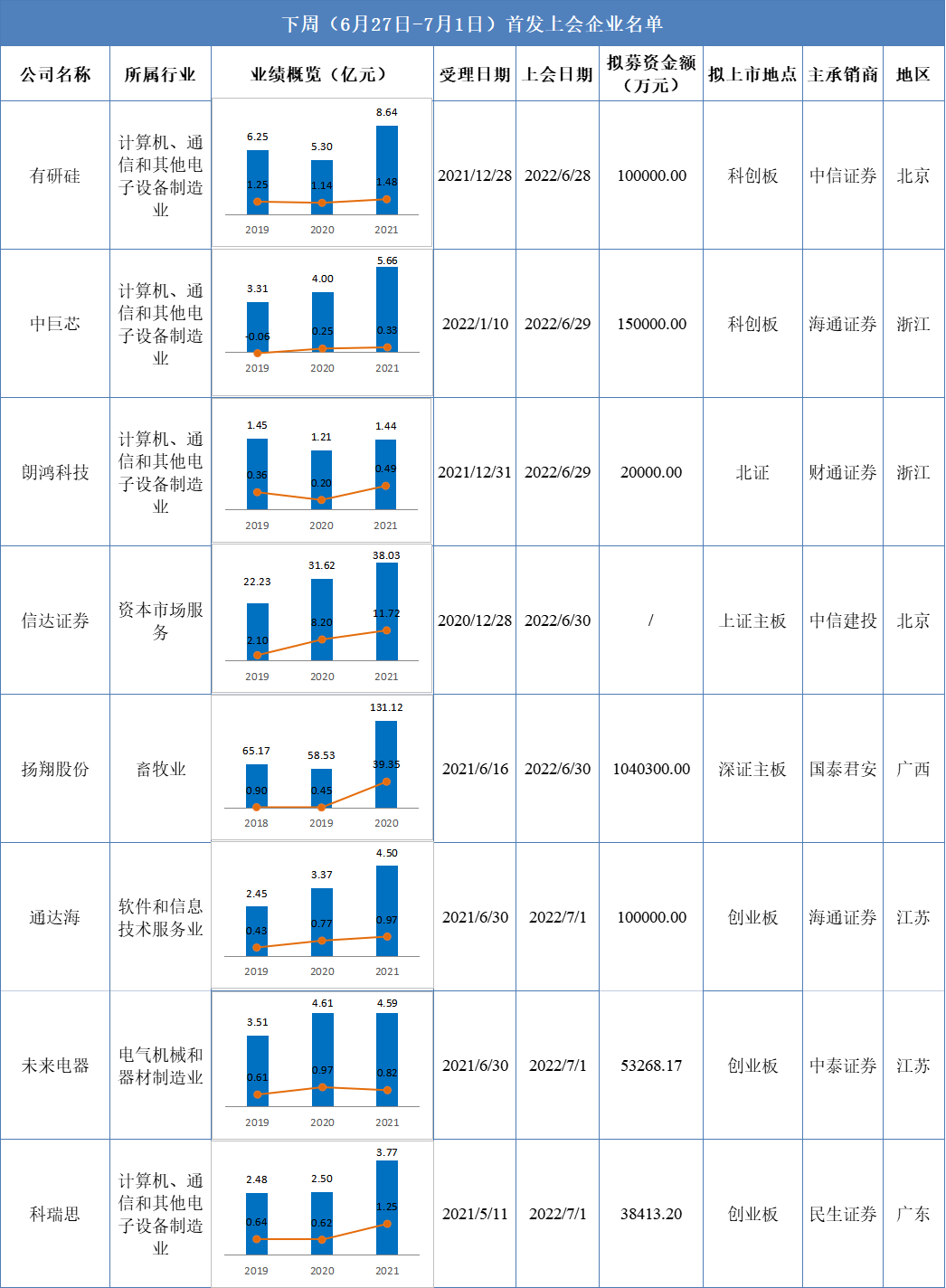

据证监会、京沪深交易所披露,下周(6月27日-7月1日)将有研硅、中巨芯、通达海、未来电器、科瑞思、信达证券、扬翔股份、朗鸿科技等9家企业迎来首发上会。

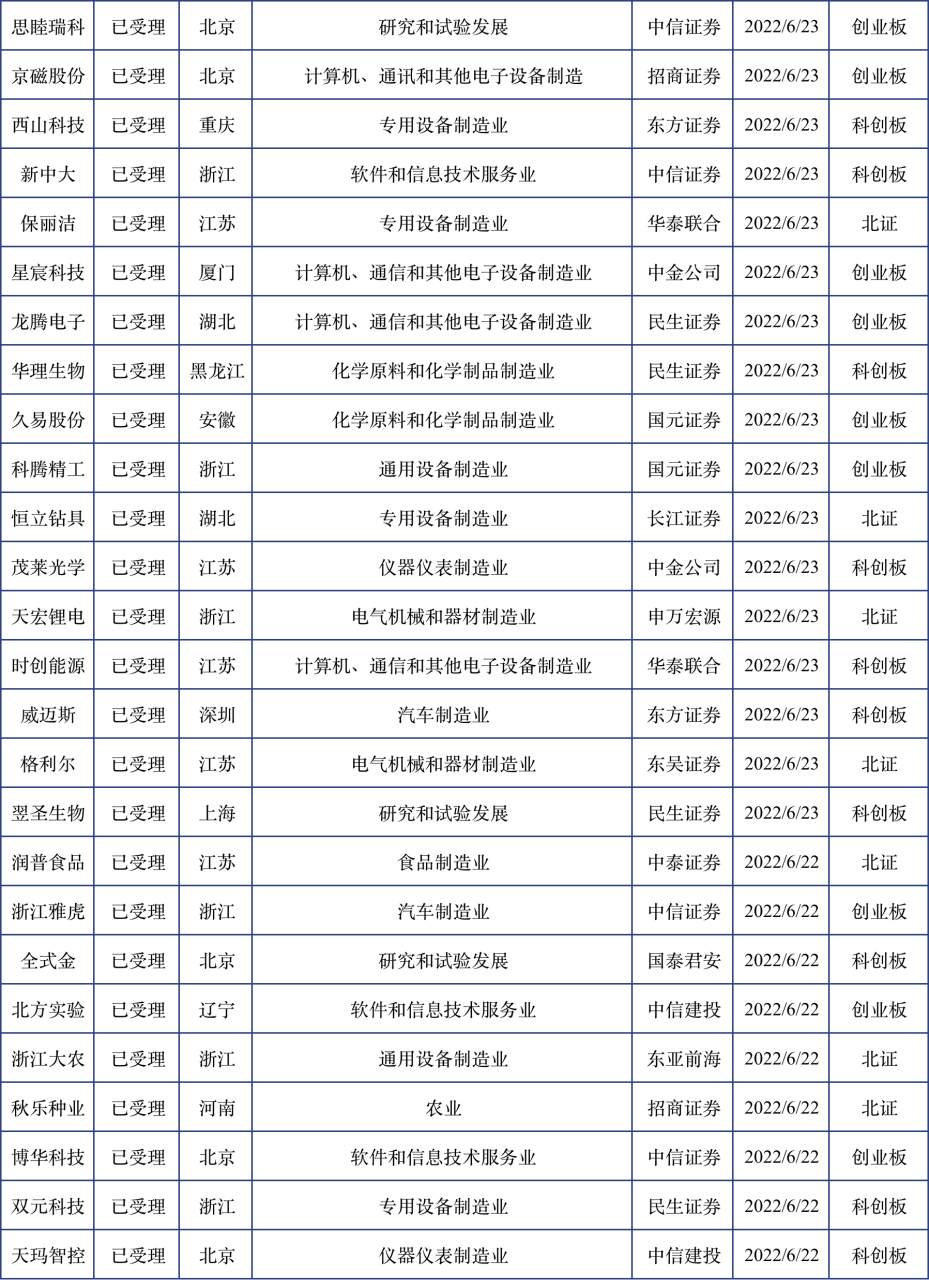

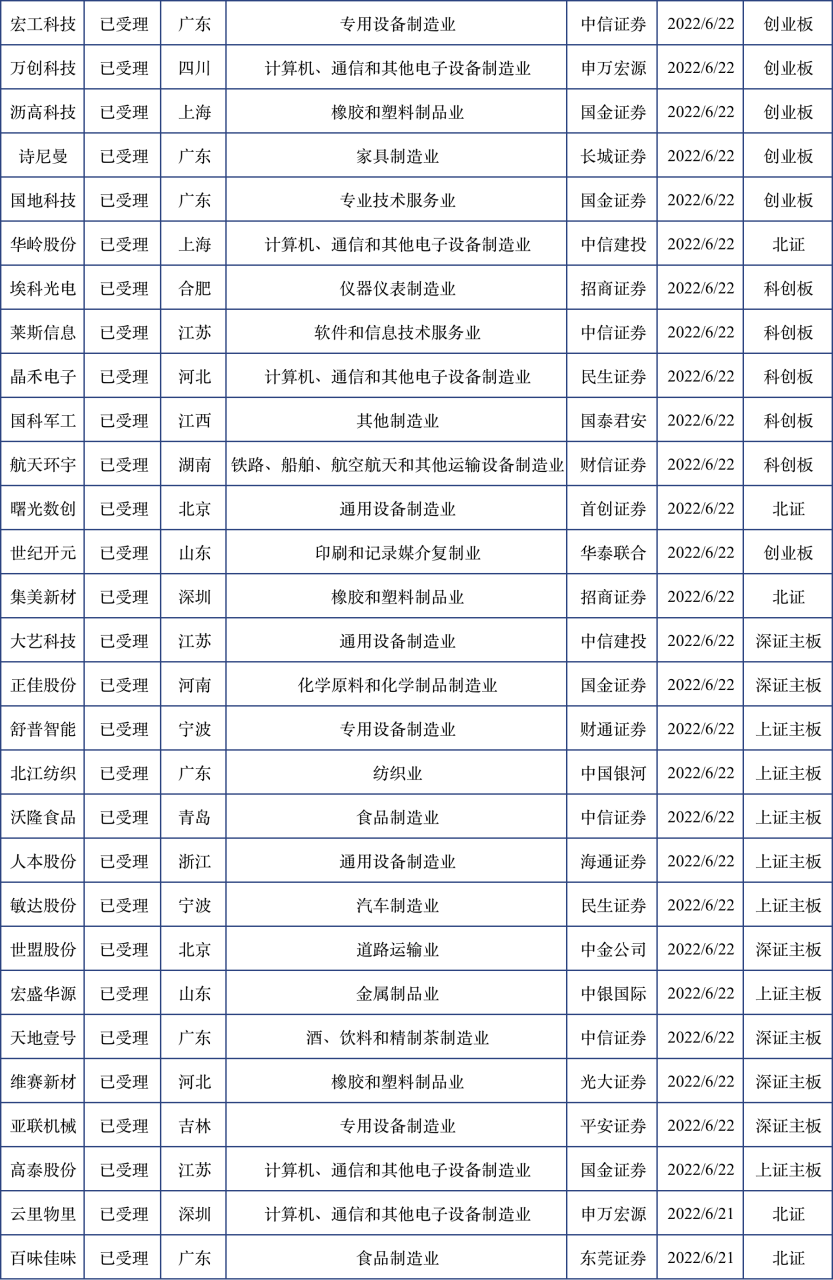

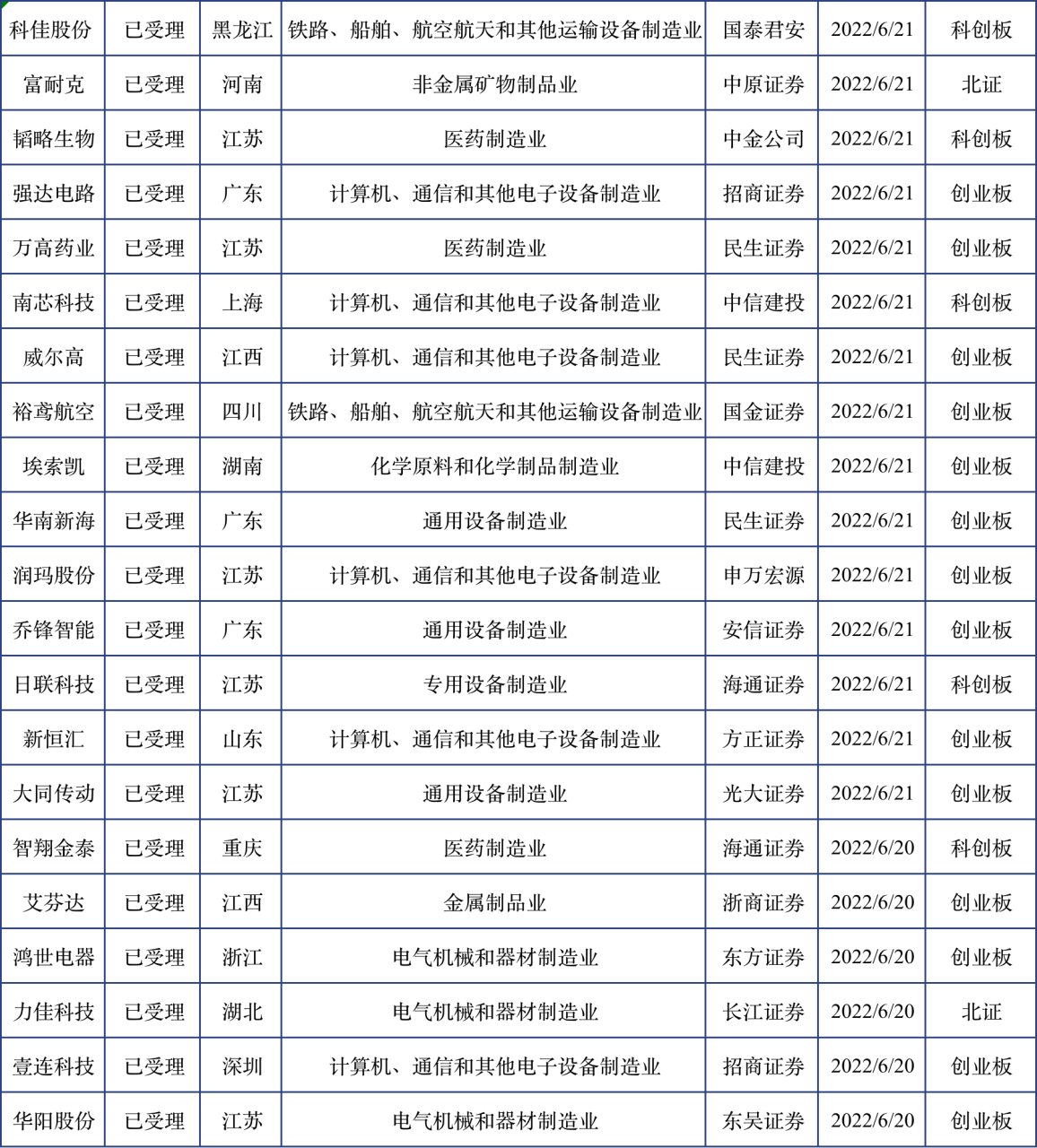

新股受理方面,本周共有96家企业IPO首发申请获受理,其中41家拟登陆创业板,25家拟登陆科创板,17家拟登陆北交所,7家拟登陆上证主板,6家拟登陆深证主板。

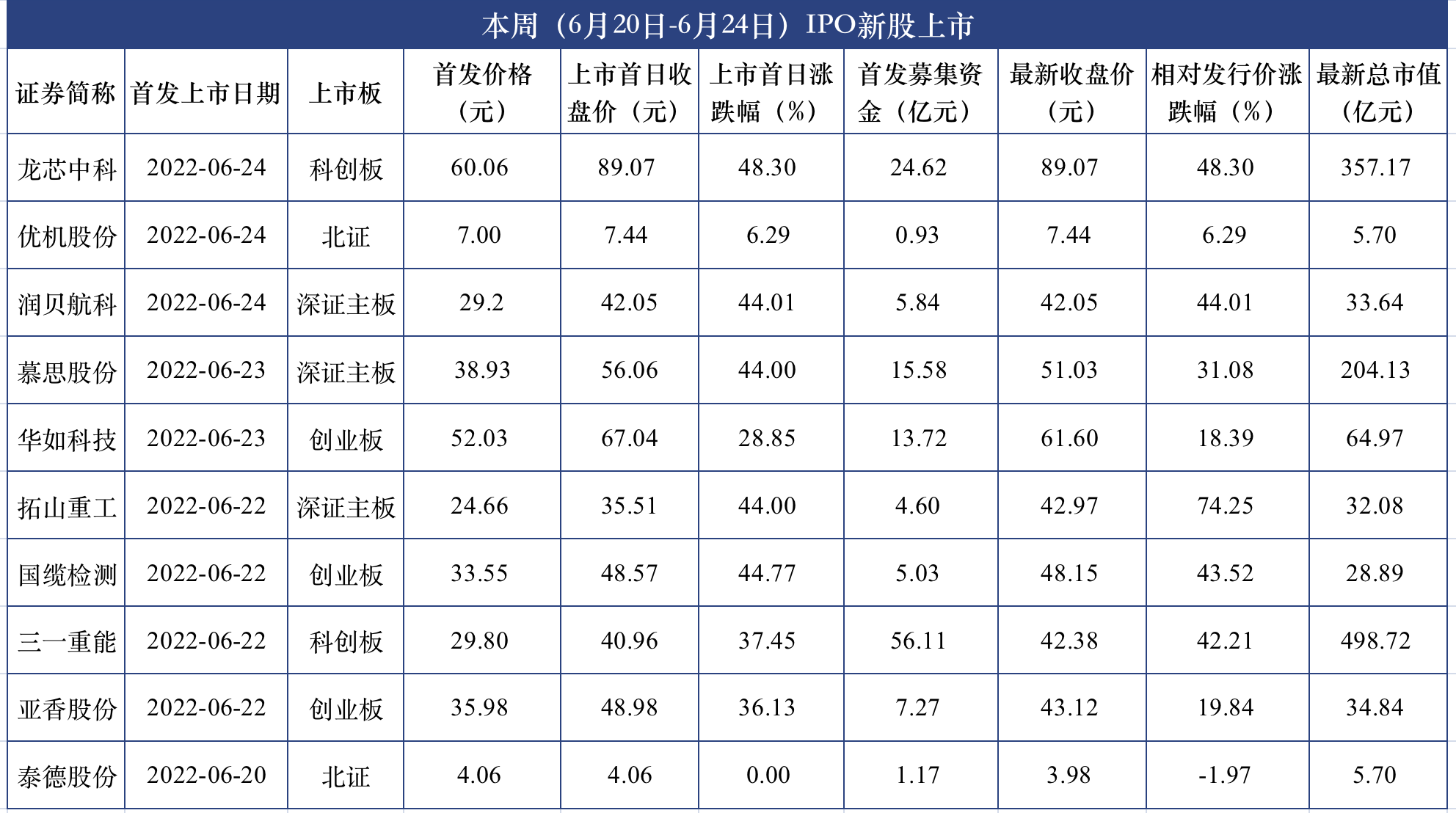

新股上市方面,本周共有10只新股上市,泰德股份盘中破发后首日收平。

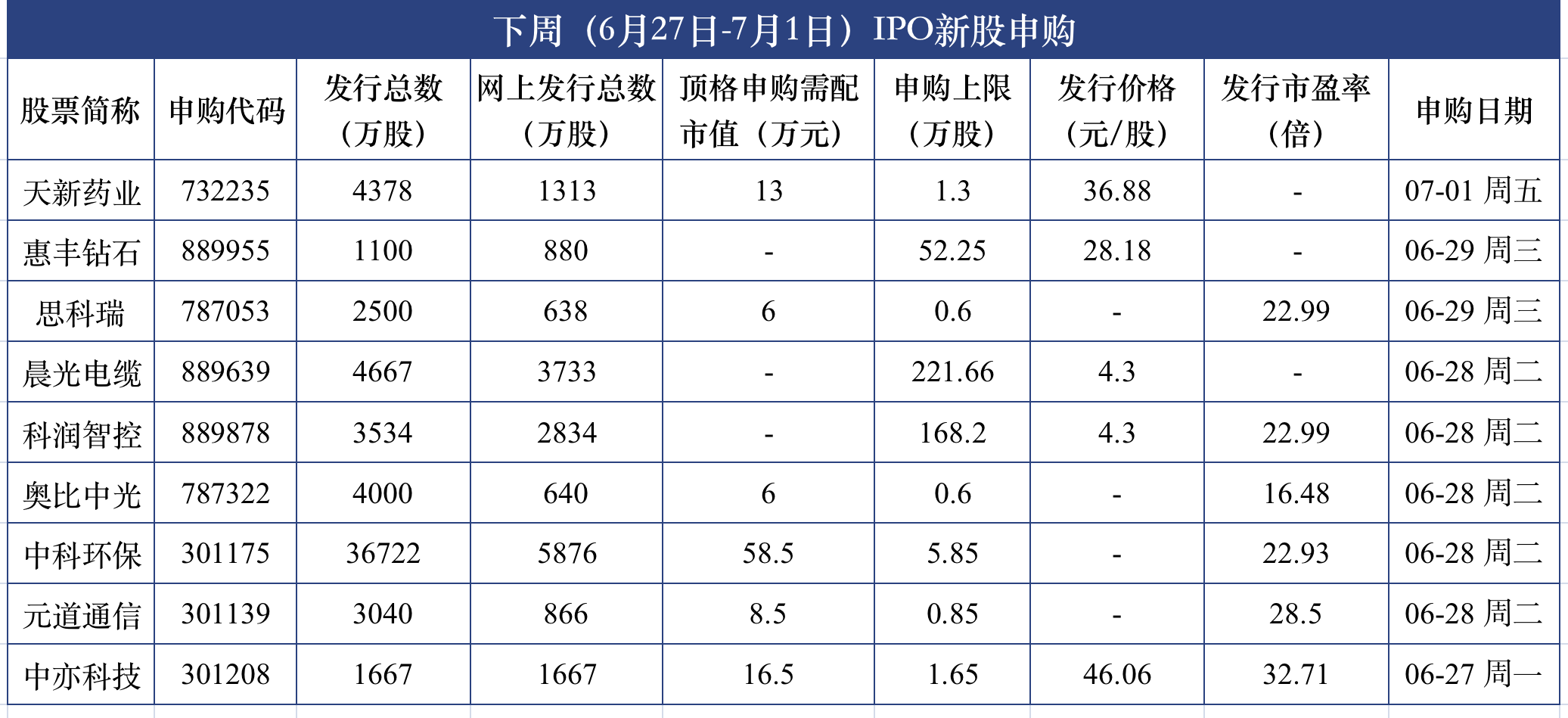

据wind数据披露,下周将有9只新股迎来申购期。

审5过4,长盈通暂缓表决

据证监会、京沪深交易所披露,本周共有5家企业迎来首发上会,除拟登陆科创板的长盈通被暂缓表决外,其余4家企业顺利过会,包括拟登陆创业板的华塑科技、亚华电子,拟登陆科创板的盛科通信,和拟登陆深证主板的锡装股份。

图源:财经网据公开资料整理

长盈通成立于2010年,致力于开拓以惯性导航领域为主的光纤环及特种光纤的高新技术产业化应用,其核心产品为应用于光纤陀螺(即光纤角速度传感器)的光纤环及配套产品,广泛应用于海陆空天各种现代化装备中。2019-2021年,长盈通的营业收入分别为1.78亿元、2.15亿元、2.62亿元,同期分别实现归母净利润4660.55万元、5409.80万元、7658.86万元。

在6月23日召开的科创板上市委2022年第52次审议会议上,长盈通IPO遭暂缓审议。

科创板上市委在审议现场就其与长飞光纤的合作提出三方面的询问:(1)是否有长飞光纤(601869)的相关专利技术许可,是否与之存在重大法律纠纷;(2)对长飞光纤是否存在业务依赖,与长飞光纤的合作是否具有稳定性;(3)是否存在与长飞光纤直接竞争的风险并进而影响发行人的持续经营。

据了解,长盈通的创始人皮亚斌曾在长飞光纤及其参股公司武汉长光科技有限公司任技术经理、营销总监等职位,而长飞光纤却一直是长盈通最大的供应商和合作伙伴。

招股书显示,2019-2021年,长盈通向长飞光纤采购保偏光纤金额分别为3902.16万元、3131.69万元、3713.10万元,占采购总额的比例分别为63.72%、50.14%、47.67%。采购来的保偏光纤一部分用于绕环生产,一部分则直接销售,招股书显示,2019-2021年,长盈通向长飞光纤采购特种光纤并直接销售产生的收入分别为6016.63万元、5871.55万元、3038.94万元,占主营业务收入的比例分别为37.22%、28.47%、11.97%。长盈通对长飞光纤形成业绩依赖。

本周3家终止,野风药业、百康光学、天安科技撤单

本周共有3家企业终止IPO审核,野风药业、百康光学、天安科技均原拟登陆创业板。

图源:财经网据公开资料整理

野风药业的主营业务为特色原料药及医药中间体的研发、生产和销销售。2018-2021年上半年,野风药业分别实现营业收入2.83亿元、3.82亿元、3.62亿元、1.75亿元,净利润分别为0.33亿元、0.66亿元、0.86亿元、0.36亿元。

据此前大众证券报报道,野风药业在招股书中披露的2021上半年第二大客户厦门丰禾源化工有限公司与2018年应收账款第一大客户厦门飞鹤化工有限公司的电话和邮箱完全一致。除此之外,野风药业还在首轮问询回复中列出了2018年、2019年提供市场推广服务的前五大服务商,而这5大服务商同用一个联系电话,且均由公司离职员工设立,注册地也均在浙江金华的东阳市,而野风药业的注册地也在东阳市。

百康光学主要从事以光学透镜为核心的非成像光学产品的研发、设计、生产和销售。2018-2021年上半年,百康光学的营业收入分别为2.24亿元、2.63亿元、2.85亿元和1.78亿元;同期扣非后净利润分别为3516.88万元、3707.18万元、3381.29万元和2427.46万元,业绩下滑明显。

百康光学原拟在深交所创业板上市,本次拟公开发行不超过3284万股,不低于本次公开发行后公司总股本的25.00%;原拟募集资金3.20亿元,计划分别用于透镜产品扩产项目、LED氛围灯项目、研发中心建设项目。

天安科技是一家专业从事以煤炭综合采掘设备为核心的煤炭采掘技术解决方案提供商。天安科技的控股股东、实际控制人为曹氏家族,即曹树祥、李秀华、曹伟、曹丽、曹宏,其中曹树祥与李秀华系夫妻,曹伟、曹丽、曹宏为其子女。本次发行前,曹氏家族共计持有公司3939.75万股股份,占发行前总股本的52.79%。

天安科技原拟在深交所创业板上市,拟公开发行股票数量为2488万股;原拟募集资金3.50亿元,计划分别用于智能矿山装备生产基地建设项目、沈阳天安特种机器人有限公司研发中心建设项目、补充流动资金。

下周9家企业迎来首发上会,信达证券待考

据证监会、京沪深交易所披露,下周将有9家企业迎来首发上会,其中有研硅、中巨芯拟登陆科创板,通达海、未来电器、科瑞思拟登陆创业板,信达证券拟登陆上证主板,扬翔股份拟登陆深证主板,朗鸿科技拟登陆北交所。

图源:财经网据公开资料整理

公开资料显示,信达证券系由中国信达、中海信托、中国中材共同发起设立的股份有限公司,于2007年9月由证监会批准开业,是一家全牌照的综合性证券公司。

信达证券目前共有8家股东,中国信达持股87.42%,为控股股东。截至2021年底,信达证券共有16家分公司、87家营业部,员工总数超过2500人。据中国证券业协会披露,信达证券2019-2021年的证券公司分类评级分别为A类A级、A类A级、B类BBB级。

2021年,信达证券的营业收入为38.03亿元,同比增长20.27%,在117家券商中排名第40位;净利润为12.12亿元,同比增幅达41.57%,排名第38位。

具体来看,2021年信达证券的经纪业务收入10.56亿元,同比增长20.27%;自营业务收入6.39亿元,同比增长49.04%;投行业务收入4.71亿元,同比下降15.34%;以利息净收入计,信用业务收入4.65亿元,同比下降14.98%;资管业务收入1.59亿元,同比增长17.98%。

信达证券于2020年12月31日向证监会提交上市申请,在排队一年半后于2022年6月30日迎来首发上会审核。

信达证券此前披露的招股书显示,此次IPO拟公开发行股票数量不超过9.729亿股,占发行后总股本的比例不超过25%;此次上市所募集的资金将用于经纪业务、资本中介、自营业务、资管业务、投行业务、合规与IT建设以及子公司发展等7大方向,至于拟募集资金金额,信达证券暂未披露。

Wind数据显示,目前由信达证券保荐并处于IPO排队中的企业仅有1家,为拟登陆创业板的奥美森。

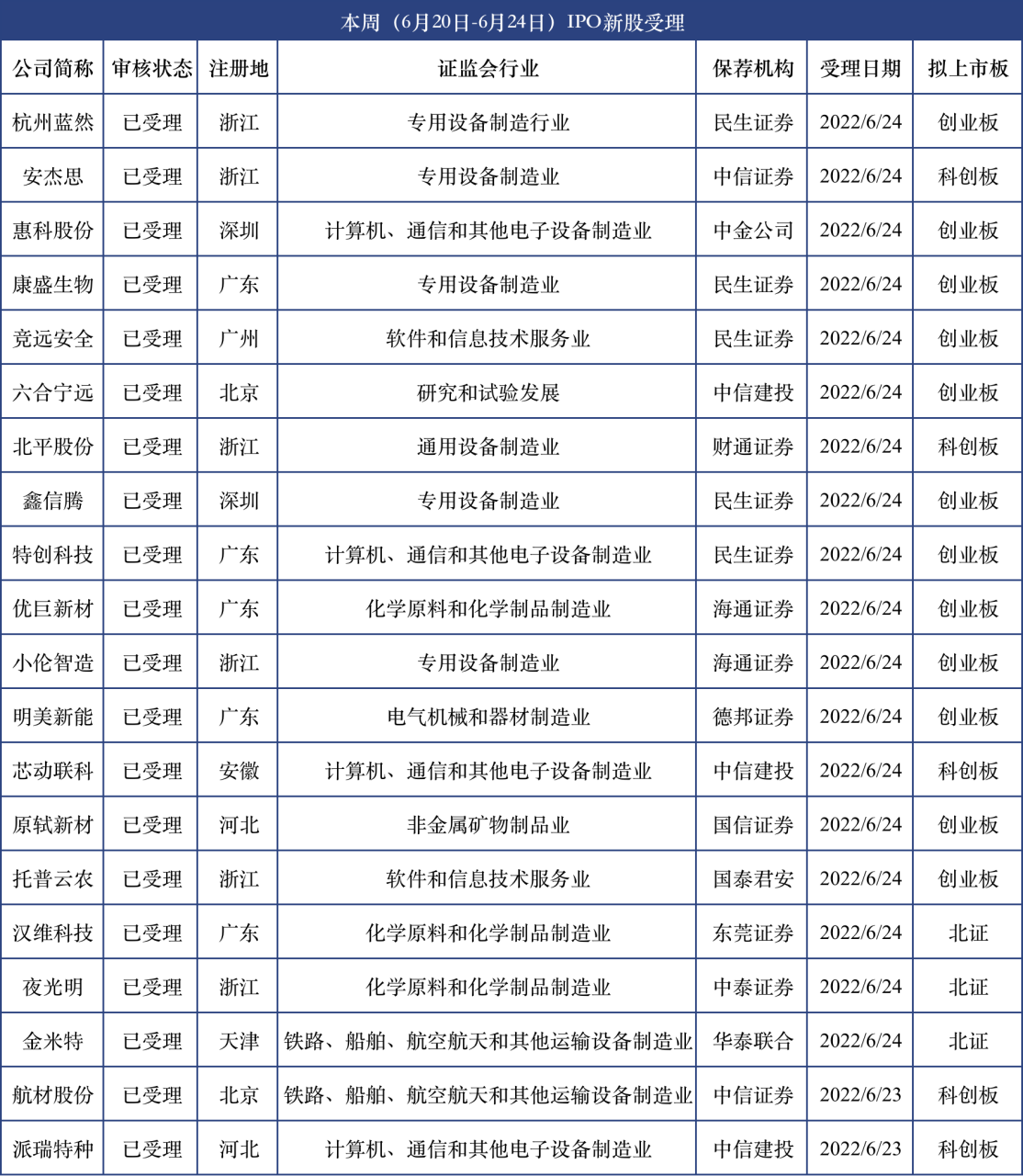

本周新增96家受理,智翔金泰闯关科创板

进入6月,IPO受理速度明显加快。据证监会、京沪深交易所披露,本周共有96家企业IPO首发申请获受理,其中思睦瑞科、京磁股份、星宸科技等41家拟登陆创业板;智翔金泰、航材股份、派瑞特种等25家拟登陆科创板;汉维科技、夜光明、金米特等17家拟登陆北交所;北江纺织、沃隆食品、人本股份等7家拟登陆上证主板,世盟股份、天地壹号等6家拟登陆深证主板。

图源:财经网据公开资料整理

公开资料显示,智翔金泰成立于2015年,是一家创新驱动型生物制药公司,公司主营业务为抗体药物的研发、生产与销售,在研产品为单克隆抗体和双特异性抗体。

智翔金泰此番IPO吸引了不少眼球,关键在于它背后的实控人是千亿市值疫苗龙头企业智飞生物的掌门人蒋仁生。

财务数据显示,2019年-2021年公司分别实现营收3.11万元、108.77万元、3,919.02万元;同期对应的归母净利润分别为-1.57亿元、-3.25亿元、-3.22亿元。研发费用方面同期内分别为1.25亿元、2.28亿元和2.95亿元,占营收比分别为400429.05%、21003.69%、753.42%。由于研发投入回报周期较长,公司表示未来一段时间内预期将持续亏损,累计未弥补亏损持续扩大。

值得注意的是,即便是少的“可怜”的营收也是背靠实控人关联交易获得的。从智翔金泰的前五大客户收入占比来看,公司客户较为集中。2019年-2021年,智翔金泰前五大客户收入占营业收入比例分别为100.00%、100.00%和99.96%。公司表示主要原因系尚未有产品上市,无主营业务收入,其他业务收入主要是技术服务收入、转授权收入和少量原材料销售收入等非持续性收入。

资料显示,智翔金泰2021年营收占比为99.51%的第一大客户智飞龙科马正是智飞生物的全资子公司,最终受益人亦是蒋仁生。

本周10只新股上市,泰德股份盘中破发

Wind数据显示,本周共有10只新股在A股资本市场上市,其中华如科技、国缆检测、亚香股份拟登陆深交所;润贝航科、慕思股份、拓山重工拟登陆深证主板;龙芯中科、三一重能拟登陆科创板;优机股份、泰德股份拟登陆北交所。

10只新股的平均首发价格为31.53元/股,平均首发市盈率(摊薄)为38.27倍,首发募集资金总额为134.87亿元,上市首日平均涨幅32.59%,其中泰德股份盘中破发后首日收平。

图源:财经网据公开资料整理

泰德股份IPO首发价格为4.06元/股,发行市盈率为18.89倍。6月20日,泰德股份在北交所上市,开盘涨幅2.96%,开盘冲高至4.41元/股后震荡下行,随后跌破发行价。临近收盘,泰德股份股价跌至盘中最低价4.01元/股,最终报收4.06元/股,收平。

泰德股份主要从事汽车精密轴承的研发、制造和销售,公司的主营产品应用于汽车领域的空调器系列轴承、涨紧器系列轴承、水泵系列轴承和托架轴承。

与上市首日表现形成鲜明对比的是,此前泰德股份网上打新环节堪称火爆。从6月9日披露的发行结果看,有效申购户数为24.26万户,有效申购数量为150亿股,网上有效申购倍数为632.83倍(启用超额配售选择权后)。最终,网上发行获配户数为6.18万户,获配比例为0.16%。

截至今日收盘,泰德股份报收3.98元/股,相对发行价下跌1.97%。

下周晨光电缆、天新药业等9只新股申购

据wind数据披露,下周将有天新药业、惠丰钻石、思科瑞、晨光电缆、科润智控、奥比中光、中科环保、元道通信、中亦科技等9只新股迎来申购期。

图源:财经网据公开资料整理

晨光电缆主要从事电线电缆的研发、生产及销售,专业生产500kV及以下超高压与高压电力电缆、中低压电力电缆、装备用电线电缆和架空绝缘电缆等。

招股书显示,2019年至2021年,晨光电缆实现营业收入18.96亿元、19.84亿元、21.15亿元,同期净利润为5338.31万元、5005.6万元、6056.68万元,营收持续增长,但净利润在波动中增长。

晨光电缆以大型企业为主要目标客户,包括国家电网、南方电网等。报告期内,公司来源于国家电网的销售收入分别为 152,935.64 万元、157,268.63 万元和 159,812.09 万元,占营业收入比例分别为 80.67%、 79.26%和 75.55%,客户集中度较高。

值得关注的是,晨光电缆还有不少资产被质押、抵押。 截至2021年12月31日,公司受限房产、土地、商标等资产账面价值合计为4.88亿元,占当期末资产总额比例为30.89%,占净资产比例为81.24%。对此,晨光电缆表示,由于抵、质押资产的所有权受到限制,存在无法还款导致该部分房产、土地、商标被强制执行的风险。

天新药业主要从事单体维生素产品的研发、生产与销售,产品包括维生素B6、维生素B1等。公司IPO计划募集资金约24亿元,其中5亿元用于补充流动资金,但2018年至2020年,天新药业分别分红10.01亿元、7.88亿元、10.64亿元,累计分红28.53亿元,而同期公司累计净利润仅27.33亿元。在大笔分红和巨额募资的同时,天新药业近三年的研发投入占比仅为2%左右。

值得一提的是,天新药业的实控人及关联公司还卷入多起贪腐案件。一份名为《余昌杰受贿罪一审刑事判决书》(2020)浙1024刑初389号的判决书显示,2004年至2009年,余昌杰利用职务便利,为天新药业在项目立项、获取资金补助上谋取利益,收受天新药业法定代表人以投资回报名义所送的人民币95万元。

中亦科技主营业务包括IT运行维护服务、原厂软硬件产品、自主智能运维产品和运营数据分析服务。招股书显示,2021年中亦科技营收大幅增长44.22%,扣非净利润增长率高达42.94%。

公司IPO前业绩突然大增引来深交所问询,据中亦科技回复,公司2018年、2019年营收增长率分别为8.32%和14.84%。并称2021年业绩大幅增长主要是“原厂软硬件产品”做了很大贡献。但中亦科技在招股书中列举的两家可比公司,华胜天成和神州信息近两年的收入增长率并不高。

王苗苗、樊梦迪/文