2019年12月,证监会发布《上市公司分拆所属子公司境内上市试点若干规定》。自此,上市公司控股子公司境内分拆上市拉开序幕,A股迎来分拆上市的潮流。

近年来,上市公司分拆子公司上市屡见不鲜,且“A拆A”渐成主流。今年以来,上市公司分拆上市意愿持续高涨,A股公司及港股公司竞相分拆,分拆上市“目的地”也从主板、科创板、创业板不断扩展至北交所。

据同花顺iFind数据及上市公司公告数据统计,自2019年底至今,已有逾100家上市公司发布分拆上市预案,2023年内,逾30家上市公司筹划分拆上市,成功分拆上市的达7家。万联证券分析师于天旭预计,未来会有更多高新技术企业加入分拆上市队伍。

分拆上市升温,年内超30家公司“官宣”

分拆上市,即上市公司分拆其所属企业再次独立上市,常见的分拆上市类型包括“A拆A”、“港拆A”、“A拆港”、“港拆港”等。从分拆上市趋势看,近年来,“A拆A”渐成主流,“港拆A”亦不断升温。

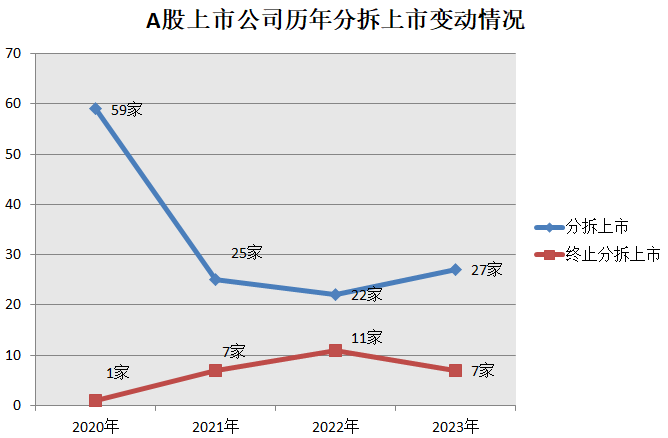

以A股上市公司首次发布分拆上市的公告为基准,同花顺iFind数据显示,2019年12月A股分拆上市“闸门”开启当月,便有1家上市公司——中国铁建宣布分拆子公司铁建重工上市。次年,宣布分拆子公司上市的企业数量便迎来爆发式增长,达到59家。

2021年及2022年,分拆子公司上市的企业数量有所减少,分别有25家、22家。今年以来,上市公司分拆上市意愿持续高涨,截至目前,“官宣”分拆上市的企业数量达到27家。

数据来源:同花顺iFind数据、上市公司公告

另据巨潮资讯网公告数据,截至10月31日,年内A股共计有47家上市公司披露分拆上市相关公告,刷新分拆上市进度条。除南山铝业、科伦药业2家企业分拆子公司赴港上市外,其余已披露上市目的地的全部为“A拆A”。

从分拆上市进展看,除7家公司宣布终止分拆上市计划外,目前11家公司正处在前期筹划阶段、4家公司已对外公布分拆上市预案、15家公司分拆上市获股东大会通过,6家公司分拆上市已被交易所受理并在审核中、2家公司分拆上市计划获得交易所审核通过,以及2家公司成功分拆子公司实现上市。

港股方面,据巨潮资讯网公告数据,年内有24家港股上市公司披露分拆上市相关公告(不包含A+H上市公司),其中不乏电商巨头阿里、京东,药明生物、微创医疗等行业龙头公司。

今年3月底,京东集团相继发布两则公告称,拟分拆京东产发、京东工业分别于香港联合交易所主板独立上市;9月26日,阿里巴巴在港交所公告,拟分拆菜鸟智慧物流网络有限公司并在香港联合交易所有限公司主板独立上市。

与此同时,年内“港拆A”不断升温。

年内24家披露分拆上市相关公告的港股公司中,有10家公司在分拆子公司上市时选择的分拆上市目的地为A股市场,与分拆上市目的地为港股市场的公司数量持平,且中信股份、通达集团、中国信达3家公司成功分拆子公司实现A股上市;少数公司则选择分拆至纽约证券交易所等其他证券市场上市。

分拆上市集中于热门赛道

从分拆上市公司所属行业来看,Wind数据显示,按照申银万国一级行业划分,年内披露分拆上市相关公告的47家A股上市公司中,电力设备公司居多,有6家,其次为有色金属、生物医药、通信公司,分别有5家、4家、4家。此外,汽车零部件、机械设备、家用电器、化工行业上市公司也均有分拆子公司上市意愿。

年内披露分拆上市相关公告的24家港股上市公司中,以互联网电商、消费电子和房地产公司居多,各有3家,其余包括生物医药公司、家用电器公司、通信公司、环保公司、金融公司等。

整体而言,分拆上市的母公司行业分布相对较广,热门行业和非热门行业均有。相比之下,分拆上市的子公司则多集中在新能源汽车、光伏、医药、芯片等热门行业。

据巨潮资讯网披露的分拆上市公告,A股分拆上市的47家子公司中,有8家为光伏行业公司,6家为新能源汽车产业链上下游公司,生物医药、新材料、芯片行业公司合计有8家。港股分拆上市子公司中,新能源、光伏、医药、芯片行业公司合计有7家。

从拟上市板块来看,在分拆上市相关公告中披露子公司上市目的地的35家“A拆A”公司中,超六成选择科创板、创业板上市,其中15家选择分拆子公司至创业板上市,6家选择至科创板上市,13家选择在主板上市,仅1家选择在北交所上市。

另据同花顺iFind数据,自2019年12月以来计划分拆子公司上市的114家A股公司中,有91家披露了上市目的地,其中选择分拆子公司至创业板上市的有47家,选择科创板上市的有22家,合计占比超七成。

“港拆A”方面,创业板同样是分拆上市的“热门地”。

据巨潮资讯网公告,已披露分拆子公司上市目的地的7家港股上市公司中,有3家选择分拆子公司至创业板上市,1家选择科创板上市,3家选择在主板上市。

“送子”上市,业绩成色是关键

从市值来看,分拆上市的母公司多数为行业内的知名企业,业务发展成熟,且不乏千亿市值公司。

谈及分拆上市目的,多家公司表示主要是为了扩大业务布局、提升公司核心竞争力,拓宽融资渠道,提高公司整体市值等。

例如,信立泰表示,子公司信泰医疗可进一步提高研发能力和扩大业务布局,提升核心竞争力,进而有助于提升公司未来的整体盈利水平;中联高科也表示,通过分拆子公司上市,公司高空作业机械板块将增强资本实力,进一步扩大业务布局,进而有助于提升公司未来的整体盈利水平。

欣旺达在分拆上市公告中指出,分拆后,子公司欣旺达动力将强化核心技术的投入与开发,加快其产能的爬坡速度,保持在新能源汽车锂离子动力电池制造领域的创新活力,增强核心技术实力,深化欣旺达动力的产业布局;拓宽融资渠道;释放内在价值,提高公司整体市值,实现股东利益最大化。

作为上市公司扩大业务布局、提升未来盈利水平的重要一步“棋”,分拆出来单独上市的子公司业绩成色如何成为市场关注的焦点。

据巨潮资讯网分拆上市预案公告及招股书披露数据,年内分拆上市的子公司中,共有24家披露了2022年业绩情况。

从营业规模来看,有5家分拆上市子公司2022年营收达到了百亿级别,分别为深圳燃气子公司斯威克、南方航空子公司南航物流、潍柴动力子公司潍柴雷沃、正泰电器子公司正泰安能和欣旺达子公司欣旺达动力。其中,斯威克和南航物流去年分别实现营收300.62亿元、215.38亿元。

盈利方面,24家分拆上市子公司中,除信立泰子公司信泰医疗和欣旺达动力分别亏损1672.9万元和10.94亿元外,其余22家子公司2022年均盈利。其中,5家子公司净利润达到10亿以上:南航物流2022年净利润为46.82亿元,排名第一;其次为中国电建子公司电建新能源和上港集团子公司锦江航运,去年净利润分别为18.52亿元和18.35亿元;正泰安能、斯威克紧随其后,2022年净利润分别为17.53亿元、12.22亿元。

不过,也有上市公司因子公司业绩不及预期而按下分拆上市“终止键”。

例如,水晶光电表示,因当期市场环境发生较大变化,导致夜视丽业绩预计可能低于预期,经审慎评估资本市场环境等因素,结合夜视丽自身业务发展方向及战略规划考虑,并经与相关各方充分沟通及审慎论证后,公司决定终止分拆夜视丽至深圳证券交易所创业板上市并撤回相关上市申请文件。

奥佳华和中国长城则因公司业绩暂无法满足上市条件而终止分拆上市。

奥佳华表示,根据公司《2022年年度报告》及《上市公司分拆规则(试行)》,公司最近三个会计年度扣除按权益享有的子公司呼博仕的净利润后,归属于上市公司股东的净利润累计低于人民币6亿元,暂不满足分拆上市条件,公司决定终止筹划分拆;中国长城也在谈及终止分拆子公司长城信息上市的原因时表示,因当期市场环境发生较大变化,公司业绩暂无法满足分拆上市条件。

八成子公司上市首日迎“开门红”

尽管提出“A拆A”计划的上市公司很多,但从成功率来看,据同花顺iFinD、巨潮资讯网数据统计,自2019年12月份上市公司分拆所属子公司境内上市试点启动以来,A股市场上已有25家上市公司成功完成了“A拆A”上市,累计募资逾480亿元。按此计算,上市公司分拆子公司上市的成功率约20%。

已上市的25家“A拆A”公司,主要集中在2021年下半年至2022年年末上市,同样以科创板、创业板上市居多,其中在科创板上市的公司共11家,创业板10家,主板3家,北交所1家。

从业绩表现来看,物产环能、厦钨新能、电气风电、锐捷网络、铁建重工5家公司2022年营收规模达到百亿以上,除电气风电2022年亏损3.38亿元外,其余24家去年均盈利。

二级市场上,Wind数据显示,25家“拆A”公司中有20家上市首日股价上涨,平均涨幅83.55%。其中凯盛新材首日涨幅最高,达547.99%,厦钨新能、百克生物、铁建重工、电气风电、川宁生物首日涨幅也均超100%;成大生物上市首日股价跌27.27%,跌幅最大。

而从分拆企业上市以来的表现上看,两级分化明显。截至11月7日收盘,25家“拆A”公司中有14家公司股价相较于发行价实现上涨,涨幅最高的是铖昌科技,最新收盘价较发行价上涨464.61%;11家公司股价较发行价下跌,成大生物跌幅最大。

得益于股价攀升,25家“拆A”公司中也诞生了多家百亿市值公司。Wind数据显示,以最新收盘价计算,有15家公司市值达到百亿,萤石网络、百克生物、锐捷网络、铁建重工、川宁生物5家公司市值均超200亿。

对比母公司市值,有3家分拆上市的子公司市值“青出于蓝而胜于蓝”,分别为锐捷网络、瑞泰新材、铖昌科技。

按最新收盘价,锐捷网络的市值为237.27亿元,是母公司星网锐捷112.3亿元市值的2倍;瑞泰新材的市值为132亿元,是母公司江苏国泰122.88亿元市值的1.07倍;铖昌科技的市值为136.47亿元,高于母公司和而泰134亿元的市值。

另外,天玛智控、大族数控、成大生物、凯盛新材、厦钨新能5家公司的市值已达到母公司市值的50%以上。

值得一提的是,年内成功完成“港拆A”上市的3家公司也在上市首日股价大涨,其中中信金属首日涨幅70.82%,通达创智、信达证券首日涨幅均超40%。截至11月7日收盘,中信金属、通达创智、信达证券市值分别为369.46亿元、28.12亿元、599.96亿元。

万联证券分析师于天旭认为,多数母公司和子公司在分拆上市后营收规模进一步扩大,盈利能力得到提升。预计未来会有更多高新技术企业加入分拆上市队伍。

“A股分拆上市不断升温是制度优化的红利,是主营专注的回归,是企业价值的凸现。”南开大学金融发展研究院院长田利辉也表示,全面注册制带来达标企业的上市便利。未来A股市场分拆上市会继续升温,带来更多业务清晰的高质量的上市公司,特别是新经济和战略新兴行业企业。

编辑/樊梦迪